Jorge Paulo Lemann: conheça a trajetória do bilionário dos resultados

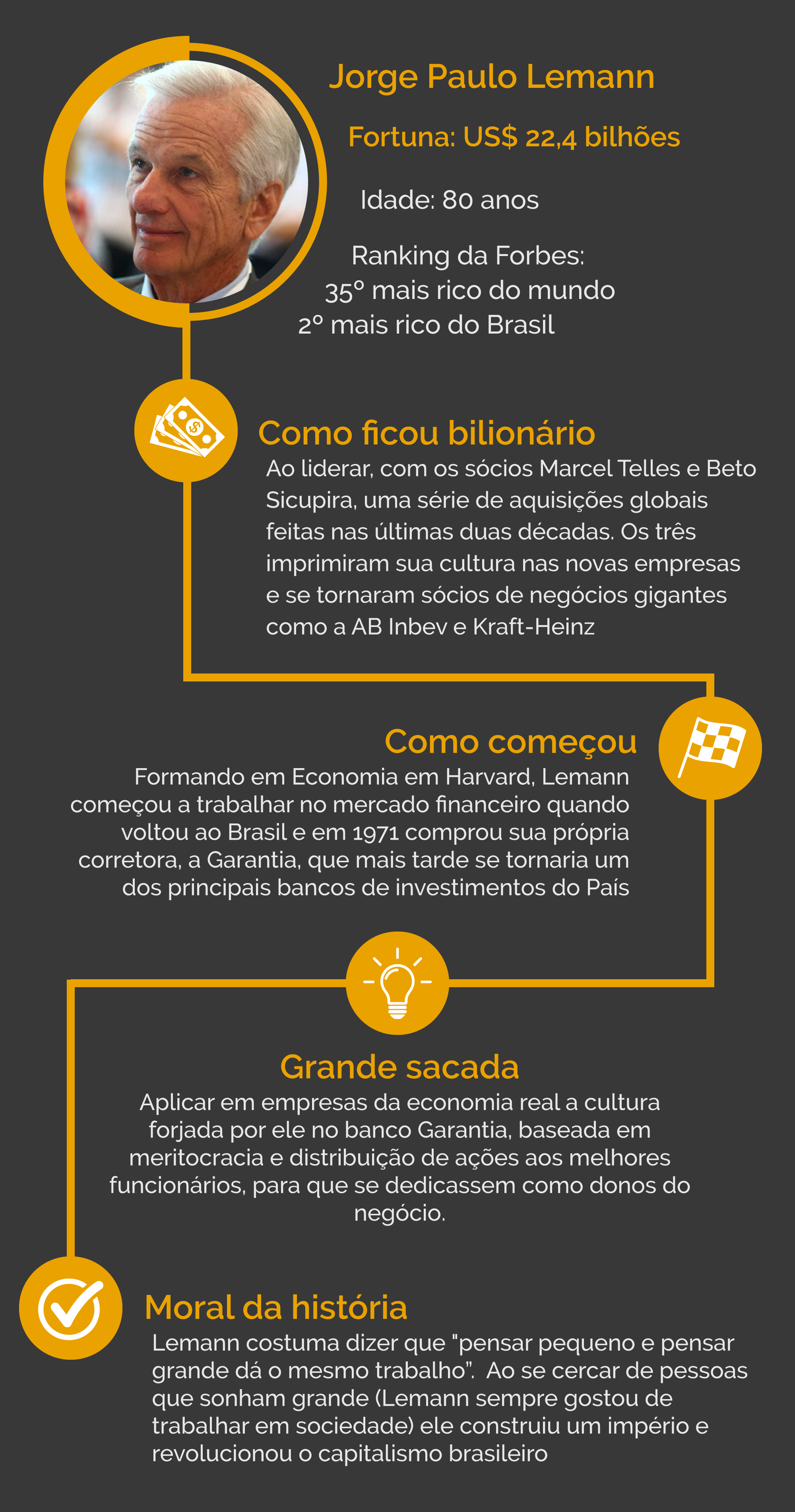

Como o carioca revolucionou o capitalismo brasileiro, comprou grandes ícones americanos como Budweiser, Burger King e Kraft Heinz, e acumulou uma fortuna de US$ 22,4 bilhões

Em 1957, os colegas de turma de Jorge Paulo Lemann na Escola Americana do Rio de Janeiro fizeram uma profecia: em uma brincadeira de fim de ano, o elegeram como vencedor da categoria “most likely to succeed” — o que mais tem chances de ser bem-sucedido.

Quase sete décadas depois, o carioca — que, naquela época, tinha apenas 17 anos —, é a segunda pessoa mais rica do Brasil, atrás apenas do banqueiro Joseph Safra na lista da Forbes deste mês. Com uma fortuna de US$ 22,4 bilhões, Lemann é também o 35º maior bilionário do mundo.

Aos 80 anos, com os sócios inseparáveis Marcel Telles e Beto Sicupira, ele é reconhecido não apenas como um empresário de sucesso, como imaginavam seus colegas de sala, mas também como um personagem que revolucionou o capitalismo brasileiro e virou um gigante global, dono de empresas como a AB Inbev e a Kraft Heinz.

- O Seu Dinheiro publica aos domingos a segunda temporada da série Rota do Bilhão, que conta a história dos homens maiores bilionários do Brasil. Você pode receber cada episódio em seu e-mail se cadastrando aqui.

Embora tenha criado companhias conhecidas por serem implacáveis com seus funcionários e por estimularem uma competição extrema entre eles, Jorge Paulo Lemann é descrito como um sujeito carismático, agradável, “soft”. Ao definir o parceiro de mais de três décadas, Marcel Telles disse que a genialidade de Lemann está em “ver simples e ver antes”.

Foi dele a ideia de comprar a Brahma, em 1989. “País tropical, clima quente, marca boa, população jovem e má administração… Pô, tem tudo pra gente transformar numa coisa grande”, dizia Lemann, sobre sua intenção de comprar a fabricante de cerveja. E usava um outro argumento: se os caras mais ricos da Colômbia, da Venezuela e da Argentina eram donos de cervejarias naquela época, o negócio devia ser muito bom. Simples assim.

Do trio que criou a Ambev, Jorge Paulo Lemann é o estrategista: não é o sujeito que faz a empresa funcionar e se atém a detalhes operacionais. Ele se preocupa com o quadro mais amplo, a começar pelos resultados. Lê os relatórios de trás para frente, para chegar logo aos números que importam.

Leia Também

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Quer saber de cara se a meta foi atingida e não quanto a equipe se dedicou para alcançar o objetivo. “Esforço não é resultado”, é uma de suas máximas.

De certa forma, ele aplicou essa ideia à sua carreira como tenista. Lemann começou a jogar tênis aos 7 anos de idade no Country Club do Rio, um reduto da alta sociedade carioca. Ganhou campeonatos infantis entre os anos 40 e 50 e se tornou campeão brasileiro juvenil aos 17 anos.

Chegou a disputar os torneios de Wimbledon e Roland Garros, mas decidiu abandonar as quadras. “Pelo tanto que joguei, percebi que dificilmente estaria entre os 10 melhores do mundo. Resolvi parar, já que eu não seria um astro.”

Filho de imigrantes suíços, protestantes, Jorge Paulo Lemann teve uma infância confortável. Seu pai, Paulo, deixou a cidade de Langnau, onde a família tinha uma fábrica de laticínios e queijos, e se mudou para o Brasil no início do século para trabalhar na fabricante de sapatos suíça Bally.

Anos depois, decidiu abrir uma fábrica de laticínios em Resende, a Leco (Lemann & Company). A companhia mais tarde foi comprada por Hélio Moreira Salles, irmão do fundador do Unibanco. A mãe, Anna Yvette, era brasileira, filha de suíços, que migraram para a Bahia para exportar cacau.

Quando tinha 14 anos, Lemann perdeu o pai, atropelado por um bonde em Botafogo. Anos depois, ao concluir a escola, decidiu seguir o mesmo caminho de um primo e estudar economia em Harvard. Desembarcou em Cambridge em setembro de 1957 e logo começou a sentir falta do Rio, das quadras de tênis e de surfar em Copacabana.

No fim do primeiro ano, de brincadeira, soltou fogos de artifício na praça central da universidade e tomou uma advertência. Foi orientado a se ausentar por um tempo, mas voltou e terminou o curso de economia em dois anos.

O simples é melhor que o complicado

Foi em Harvard que Lemann mudou sua visão de mundo. “Meus sonhos que eram ganhar um campeonato de tênis ou pegar ondas maiores se tornaram muito maiores”, disse certa vez. Lá ele aprendeu sobre a importância de escolher gente boa e adotar métodos para obter resultados.

“Eu sempre tento reduzir tudo ao que é essencial e isso nos ajudou muito também na formação de nossos negócios. A maioria das nossas companhias - e das pessoas - tem cinco metas. O simples é sempre melhor do que o complicado.”

Formado em economia, Lemann foi estagiar no banco Credit Suisse, na Suíça. Mas durou pouco. “Eu lambia selo, atendia telefone, não estava aprendendo nada.” Acabou pedindo licença do banco para jogar um campeonato suíço de tênis, ganhou o torneio, foi convidado para representar o país na Copa Davis e desistiu do estágio.

De volta ao Rio, em 1963, procurou emprego no mercado financeiro e foi contratado pela Invesco, uma financeira, para estruturar a área de mercado de capitais. Como naquela época era preciso ter uma espécie de licença para operar uma corretora, o que a Invesco não tinha, Lemann criou um "mercado paralelo" para compra e venda de ações. Chegou a ser expulso do prédio da bolsa de valores por corretores.

A Invesco quebrou três anos depois, por má administração. Lemann perdeu o emprego e o dinheiro que tinha investido para adquirir 2% da empresa. No ano seguinte, começou a trabalhar na corretora Libra, já com uma participação de 13%, e com a missão de tocar a área de mercado de capitais.

Passados três anos, Lemann fez uma proposta para comprar a parte dos donos da corretora. Em resposta, eles o obrigaram a vender sua parte e deixar a empresa.

Aos 31 anos, o ex-aluno de Harvard estava desempregado, mas com US$ 200 mil no bolso. Seu plano era comprar uma corretora em sociedade com os colegas que tinham deixado a Libra. O dinheiro que faltava veio do amigo e ex-deputado Adolfo Gentil, dono do Banco Operador.

Gentil publicou um anúncio no jornal (“compra-se corretora”) e, em agosto de 1971, adquiriu a Garantia por US$ 800 mil. Ali, Lemann colocaria em prática o que aprendeu na universidade americana: uma cultura baseada em meritocracia, com obsessão por formar os melhores líderes e transformá-los em sócios.

No livro Sonho Grande, que conta a história do trio Lemann, Telles e Sicupira , a jornalista Cristiane Correa revela que, na corretora Garantia, Lemann buscava profissionais chamados por ele de PSD (poor, smart, deep desire to get rich) — pobres, espertos e com grande desejo de enriquecer.

“Ele preferia ter gente com jogo de cintura a jovens brilhantes sem nenhum traquejo”, escreveu a jornalista.

Todos trabalhavam em um grande salão, sem divisórias, sem salas fechadas, para facilitar a comunicação — e a pressão. No ambiente aberto, todo mundo fiscalizava todo mundo: o clima era de competição. As jornadas duravam de 12 a 14 horas e, às vezes, entravam no fim de semana.

Lemann se inspirou na cultura do maior banco de investimentos do mundo, o Goldman Sachs: lá, os funcionários tinham direito a bônus e deviam usar o dinheiro para investir na compra de participações no banco — uma forma de fazê-los manter o foco no negócio.

No começo do Garantia, quem batesse metas podia ganhar até cinco salários extras. Mas para que uns recebessem outros tinham que perder. Em média, 10% do quadro de funcionários eram dispensados anualmente.

Os que mais se destacaram, sem dúvida, foram Marcel Telles e Beto Sicupira. Telles começou no banco praticamente como um estagiário e, em dois anos já tinha uma participação de 0,5%. Sicupira, companheiro de Lemann na pesca submarina, entrou no ano seguinte.

Os dois formaram com Lemann uma parceria azeitada que dura até hoje. A confiança entre os três é tanta que só no começo dos anos 2000 eles fizeram um acordo de acionistas, pensando nos herdeiros.

Em nome da cultura

Em 1976, Lemann esteve perto de vender o Garantia para o J.P. Morgan, o maior banco do mundo em valor de mercado naquela época. Ele costuma dizer que foi uma das decisões mais difíceis da sua vida, porque o negócio fazia todo o sentido. Mas ele queria crescer sozinho, implementando a cultura que acreditava.

Lemann acionou seus contatos no Banco Central e pediu para que a transação só fosse aceita se os brasileiros ficassem com 51% do novo negócio — uma forma acabar com o interesse do J.P. sem se indispor pessoalmente.

Aos poucos, Lemann foi tirando do negócio os sócios que começaram com ele a empreitada, mas já não estavam mais no dia a dia. Tirando os mais velhos, foi possível acelerar a distribuição de ações entre os mais jovens.

No início dos anos 80, Jorge Paulo Lemann percebeu que precisava ir além das finanças, para investir em empresas da economia real. A primeira experiência, não muito bem sucedida, foi com a Alpargatas. Ali, ele percebeu que, para ter os resultados esperados, teria que assumir o controle e colocar a mão na massa.

Nessa época, Lemann já estava de olho nas Lojas Americanas, empresa fundada em Niterói, em 1929, por quatro americanos, e que estreou na bolsa do Rio em 1940. Os fundadores já não estavam acompanhando o negócio e a empresa patinava — tinha US$ 100 milhões em imóveis e valia US$ 30 milhões na bolsa.

Lemann concluiu que se tudo desse errado, ainda daria para ganhar dinheiro. O Garantia começou a comprar papéis da companhia e, em pouco tempo, assumiu o controle das Americanas. Sicupira foi escolhido para tocar o negócio.

Em alguns meses, 6,5 mil pessoas foram demitidas — 40% do quadro de funcionários — e um novo sistema de remuneração variável foi implementado. Em um semestre, as Americanas já valiam mais do que na data da aquisição pelo Garantia.

Assim como fizeram no banco, copiando o modelo do Goldman Sachs, nas Americanas o trio também se inspirou num exemplo que já estava dando certo: o Walmart. Em 1982, Lemann e Sicupira desembarcaram em Bentoville para conhecer o fundador Sam Walton, que havia aceitado o pedido dos brasileiros para visitar sua rede de supermercados nos Estados Unidos, na época já com 32 lojas.

Com um controle rigorosíssimo dos custos, a rede americana se tornou uma referência para as Americanas — e para os negócios que viriam depois.

A lógica do banqueiro na cervejaria

Lemann nunca gostou de ficar com dinheiro parado. Em 1989, às vésperas das eleições presidenciais, decidiu que era hora de investir em outra empresa e ele já sabia qual: a cervejaria Brahma. As famílias alemãs que fundaram a companhia eram conhecidas do banqueiro.

Por duas vezes, elas foram alvo de investidores que passaram a comprar ações no mercado até quase assumirem o controle. Numa das negociações para que os donos retomassem os papéis, o Garantia financiou o negócio e Lemann se aproximou dos empresários, deixando claro que, se um dia quisessem vender, ele queria comprar. Esse dia chegou.

Marcel Telles foi incumbido de reestruturar a Brahma. Ele aplicou na cervejaria os mesmos princípios testados nas Americanas: acabou com mordomias, demitiu muitas pessoas, criou uma política de distribuição de bônus para os melhores profissionais, instituiu um programa de trainee para selecionar gente muita boa.

Com a consultoria de Vicente Falconi, um especialista em métodos gerenciais, estabeleceu processos de padronização e métodos atrelados à remuneração variável — novidades que também seriam aplicadas em outros negócios no futuro.

Seguindo os princípios do trio de dar lugar para as novas gerações, Beto Sicupira deixou a Americanas e voltou para o Garantia já com uma outra missão: a de criar o primeiro fundo de private equity do País, em 1993, batizado de GP Investimentos. Foi preciso catequizar investidores e empresários sobre a novidade, que consistia em comprar empresas em dificuldade, reestruturá-las e vendê-las com lucro mais tarde.

Um dos casos de sucesso do GP sob o comando do trio foi a concessão da Rede Ferroviária Federal, que viria a se tornar ALL. Em dez anos, a ALL se tornou a maior operadora logística de trens da América Latina. Mas, ao lado das histórias bem-sucedidas também há casos que deram muito errado, como o da Artex, empresa têxtil de Santa Catarina, em que perderam dinheiro.

A falta de foco do fundo de private equity, que mirava empresas de diversos setores, incomodava Lemann e fez com que ele e os dois sócios decidissem deixar o GP para se concentrar no negócio mais promissor: a cervejaria.

Uma série de acontecimentos entre o fim dos anos 90 e o início dos anos 2000 levou a essa mudança de estratégia. Primeiro, o Garantia, que chegou a ser o maior banco de investimentos do País, acabou sendo vendido para o Credit Suisse, em junho de 1998.

Foi a saída encontrada pelo trio, depois da crise asiática que fez a instituição perder US$ 110 milhões e junto com isso, a credibilidade. “Foi muito triste. Aquilo era uma paixão. Foi construído com o maior carinho e foi suado pra burro”, disse Lemann certa vez.

A derrocada do Garantia começou alguns anos antes, com o distanciamento dos principais sócios. Sicupira estava no GP, Telles na Brahma, e Lemann se afastou por 12 meses, depois de sofrer um infarto enquanto fazia um teste de esforço físico. Sem os três, os sócios mais jovens começaram a embolsar os dividendos e, com dinheiro, sobrando acabaram perdendo o foco.

Meses depois da venda para o Credit Suisse, Lemann teve de lidar com outra situação difícil. Seus três filhos mais jovens foram alvo de uma tentativa de sequestro a caminho da escola. No mesmo dia, depois de registrar um boletim de ocorrência, as crianças foram para a escola e Lemann manteve reuniões no escritório, conta Cristiane Correa, no livro Sonho Grande.

O episódio, no entanto, mexeu com ele. Lemann e a família se mudaram para Rapperswil Jona, perto de Zurique.

Naquela época, o empresário relatou à revista Época uma conversa que teve com o amigo e investidor Warren Buffett. O americano perguntou como ele se sentia em relação ao Garantia e Lemann respondeu que estava bem e preferia, a partir dali, ser mais como Buffett e menos como os chefões do Goldman Sachs e Citibank.

Isso significava ter mais senso de humor, mais domínio sobre o próprio tempo e ser mais rico, segundo ele. Buffett puxou do bolso uma agenda, folheou algumas páginas, quase todas em branco e disse: “Veja como sou rico. Olhe quanto tempo tenho para fazer o que quero, e quando quero”.

Mas Lemann logo inventaria outra empreitada. Em 1999, o trio arquitetou a compra da principal rival da Brahma, a Antarctica, dando origem à American Beverage Company (Ambev), quinta maior fabricante de cervejas do mundo, com R$ 10 bilhões de faturamento, 17 mil funcionários e dona de 73% do mercado brasileiro.

Nos anos seguintes, a Ambev seguiu fazendo aquisições, mas agora fora do país. Comprou a paraguaia Cerveceria Nacional, em 2001, e a argentina Quilmes, em 2002. Lemann, Telles e Sicupira, sempre juntos, gostaram da brincadeira.

Em 2004, depois de sete meses de negociações que envolveram quase 500 pessoas, a Ambev anunciou a fusão com a belga Interbrew, fabricante da Stella Artois. Mais quatro anos e foi a vez dos americanos: a Inbev fez uma proposta para comprar a Anheuser-Busch, dona da marca Budweiser. O negócio foi fechado em novembro de 2008, por US$ 52 bilhões, logo depois do estouro da crise financeira global.

O arremate no setor cervejeiro se deu em 2015 com a compra da concorrente sul-africana SABMiller, por US$ 108 bilhões. Foi uma transação que fez mais do que dobrar a dívida da gigante global de cervejas — situação que ainda não foi resolvida e tem aumentado a pressão por parte dos investidores.

Ao vender suas ações do GP para a nova geração de sócios, Lemann, Telles e Sicupira começaram uma nova fase, criando uma empresa de investimentos que tinha como objetivo aplicar parte do patrimônio em companhias nos Estados Unidos — nascia o 3G Capital.

Em setembro de 2010, o fundo comprou o Burger King, por US$ 4 bilhões, junto com outros investidores. Três anos depois, foi a vez da fabricante de condimentos Heinz, por US$ 28 bilhões. Em 2015, em sociedade com o megainvestidor Warren Buffett, os brasileiros compraram a Kraft por US$ 62,3 bilhões — negócio que o próprio Lemann já admitiu que não vem dando muito certo.

Insaciáveis, os três sócios partiram para cima da Unilever, em 2017, mas não conseguiram fechar o negócio. Nesta semana, o 3G fez uma oferta de US$ 20 bilhões para comprar a divisão de elevadores do conglomerado alemão Thyssenkrupp.

Desde o início, Lemann, Telles e Sicupira definiram que os filhos não poderiam trabalhar nas empresas do Grupo — isso mataria a lógica da meritocracia. Lemann teve seis filhos, três do primeiro casamento e três do segundo, com a suíça Susanna, com quem está casado. Todos trilharam carreiras distintas.

Membro dos conselhos da AB Inbev e das Lojas Americanas, Paulo Lemann é sócio da empresa de investimentos Vectis. Jorge Felipe, fundador da corretora Flow, que foi vendida para o Banco Plural, hoje é dono da incorporadora imobiliária JFL Realty.

Anna Victoria é psicóloga. Entre os mais jovens, Marc fundou a Go4it, empresa de gestão de ativos esportivos, que tem entre os clientes Gabriel Medina e Daniel Alves. Lara, de 26 anos, criou em 2018 o fundo de venture capital Maya Capital. O caçula, Kim, estudou psicologia e administração na Califórnia.

Em maio deste ano, em uma conferência, Lemann disse que uma de suas maiores preocupações hoje é fazer com que suas empresas se mantenham entre as maiores e melhores por mais 50 anos. Ele incluiu nessa meta a Fundação Estudar, uma organização criada na década de 90 para conceder bolsas de estudo a estudantes brasileiros nas melhores universidades do mundo.

O embrião da Fundação Estudar começou com Carlos Brito, um jovem talento, que trabalhava na Shell e tinha sido aprovado para um MBA em Stanford. Sem dinheiro para pagar o curso, ele procurou Lemann, que na época já bancava cursos no exterior para os funcionários do Garantia.

O banqueiro financiou os estudos de Brito e em troca pediu que o rapaz fizesse o mesmo por alguém no futuro. Ao fim do MBA, o estudante foi contratado por Lemann e hoje é o presidente da AB Inbev.

Outro braço de filantropia é a Fundação Lemann, criada em 2002, para melhorar a qualidade da educação pública no Brasil.

Um dinossauro em movimento

Manter a continuidade de suas empresas se tornou uma preocupação para Lemann porque o mercado de consumo está mudando tanto e tão rápido que a fórmula usada pelo trio vem dando sinais de desgaste. Em maio de 2018, Lemann chegou a dizer para uma plateia de 8 mil pessoas em São Paulo que se sentia um “dinossauro apavorado”.

Há quatro meses, ele voltou a falar sobre o assunto, já com uma outra perspectiva. “Hoje eu sou um dinossauro se mexendo. Correndo atrás para ver se me atualizo”. O fundo 3G já investiu em três startups brasileiras: a adquirente Stone, a Movile (dona do iFood) e a empresa de cartões de crédito Brex.

Seja como dono de companhias globais ou em negócios iniciantes, Lemann segue levantando a bandeira de que sonhar grande dá o mesmo trabalho que sonhar pequeno. Em um depoimento para o livro Como Fazer uma Empresa Dar Certo em um País Incerto, ele disse: "Estou sempre querendo chegar lá, conquistar mais alguma coisa. Essa é a graça. No dia em que eu tiver realizado o meu sonho, morri".

Mais uma chance na vida: Ibovespa tenta manter bom momento em dia de inflação nos EUA e falas de Lula, Galípolo e Powell

Investidores também monitoram reação a tarifas de Trump sobre o aço e o alumínio; governo brasileiro mantém tom cauteloso

Sem ChatGPT para Elon Musk: Sam Altman recusa proposta de US$ 97 bilhões pela OpenAI e ainda tira onda

Sam Altman enviou mensagem aos funcionários informando o desinteresse do conselho de diretores na proposta

Elon Musk perante o tribunal: X enfrenta acusação criminal na França por causa de ‘algoritmo enviesado’

Ministério Público de Paris recebeu um relatório com acusações contra o ex-Twitter, que também é investigado pela Comissão Europeia

Elon Musk diz que Tesla pode ser mais valiosa que as 5 maiores empresas do mundo: o que explica o otimismo do bilionário?

Empresário deixou o mercado com falas bem otimistas e ‘spoilers’ dos futuros projetos; mas resultado do 4T24 foi aquém do esperado

Tesla perde 26% do valor de marca em 2024 e é superada por duas concorrentes; consultoria ‘culpa’ a postura pública de Elon Musk

Ranking anual feito pela Brand Finance leva em conta como a reputação da marca é percebida pelos consumidores

Metralhadora giratória: Ibovespa reage às primeiras medidas de Trump com volta do pregão em Nova York

Investidores ainda tentam mensurar os efeitos do retorno de Trump à Casa Branca agora que a retórica começa a se converter em ações práticas

Mundo teve quase quatro novos bilionários por semana em 2024 — e eles ficaram US$ 2 trilhões mais ricos, segundo estudo da Oxfam

As riquezas combinadas dos “ricaços” aumentaram de US$ 13 trilhões para US$ 15 trilhões no ano passado, o segundo maior aumento anual

Bilionários indicados para o governo Trump possuem, juntos, uma fortuna de R$ 382,2 bilhões – mais do que o PIB de 172 países. Saiba quem são

Com exceção de Musk e Ramaswamy, demais indicações de Trump terão de ser confirmadas pelo Senado americano antes de se tornar oficial

Tem certeza que nada presta? Ibovespa tenta recuperação em meio a dados fortes na China, prévia do PIB e inflação nos EUA

Além da agenda de indicadores, mercado já se prepara para o início da temporada de balanços nos Estados Unidos

Anatomia de uma fraude: Ibovespa aguarda IPCA e payroll nos EUA enquanto escândalo da Americanas completa 2 anos

Ibovespa acumula alta de pouco mais de 1% na primeira semana cheia de janeiro, mas resultado final dependerá dos indicadores previstos para hoje

Quem são os 3 bilionários que mais lucraram com o rali das criptomoedas em 2024 — e nenhum deles é Satoshi Nakamoto, criador do bitcoin (BTC)

Juntos, o trio de ricaços teve um ganho de fortuna estimado em US$ 28,22 bilhões no ano passado, equivalente a pouco mais de R$ 173 bilhões, no câmbio de hoje

A vitrine mudou de lugar: Depois de começar o ano com o pé esquerdo, Ibovespa tenta recuperação em dia sem agenda

Agenda vazia e recesso em Brasília dificultam identificação de gatilhos para eventual recuperação do Ibovespa hoje

Trio de Jorge Paulo Lemann perde mais de R$ 34 bilhões em fortuna em 2024. O que aconteceu com as riquezas dos 10 maiores bilionários do Brasil?

Agora com um patrimônio estimado em US$ 21,2 bilhões, Lemann ocupa o terceira lugar na lista de brasileiros mais ricos da Forbes

Os bilionários ficaram mais ricos em 2024: Elon Musk ganha R$ 561 bilhões no ano e se isola como maior ricaço do planeta; confira o ranking completo

Atualmente, as riquezas das 10 pessoas mais ricas do mundo valem, juntas, em torno de US$ 1,9 trilhão (R$ 11,7 trilhões)

Criador do bitcoin (BTC), Satoshi Nakamoto caminha para destronar Elon Musk e se tornar a pessoa mais rica do planeta em 2025

Com a recente disparada da criptomoeda, seu criador se tornou a 12ª pessoa mais rica do mundo. Se as projeções da Bitwise se confirmarem, sua fortuna pode superar a do dono da Tesla

Depois de adquirir a dona do Copacabana Palace, LVMH dá mais um passo no segmento de hotelaria de luxo

Grupo de hotéis boutique já tem presença na França, Espanha e Itália com ‘hotelaria de experiência’

Papai Noel dá as caras na bolsa: Ibovespa busca fôlego em payroll nos EUA, trâmite de pacote fiscal no Congresso e anúncios de dividendos e JCP

Relatório mensal sobre o mercado de trabalho norte-americano e velocidade do trâmite do pacote fiscal ditarão os rumos dos juros no Brasil e nos EUA

Riqueza dos bilionários subiu mais que o mercado de ações nos últimos 10 anos; Brasil ganhou 19 novos ultrarricos em apenas um ano

Relatório do UBS mostra onde os bilionários estão investindo e qual setor foi uma ‘máquina de fazer ultrarricos’

Quem é Justin Sun, o bilionário das criptos que virou sócio em sonho pessoal de Trump e comeu a banana mais cara da história

Ícone das criptomoedas possui história excêntrica, desde proximidade com Donald Trump a título de primeiro-ministro de micronação

Bilionário fundador da blockchain Tron salva ‘token da liberdade’ de Donald Trump – e projeto ganha chance de um futuro

Justin Sun arrecadou US$ 30 milhões em tokens ligados à família Trump passando a controlar 60% do criptoativo

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP