Vamos falar de IPOs

Ninguém rendeu mais do que os fundos da gestora Alaska nos últimos anos. E se você ainda não é cotista do Alaska Black Institucional FI Ações, sugiro que mude essa condição assim que puder. Vai ter volatilidade e tem risco, claro, mas é certamente um dos melhores fundos de ações disponíveis.

“Para mim, as aulas — e não só elas, mas tudo em volta, nessa idade decisiva — interessavam mais ou menos como interessam a um funcionário de banco que deu um desfalque, mas que ainda está no emprego e treme de medo de ser descoberto, as pequenas operações correntes do negócio bancário que ele ainda precisa realizar como funcionário.” Isso é Kafka, no magnífico livro “Carta ao Pai”, que já li umas cinco vezes, sempre chorando de soluçar. “Dad issues”, a gente vê por aqui.

Talvez você esteja um pouco cansado do assunto. Não tiro sua razão. Acho que está certo mesmo. Mas peço que tente entender a dimensão do que está em jogo. Vai ser rápido, prometo.

Há vários meses, anos talvez, estou tentando transmitir esta mesma mensagem. Em vão, tenho pregado no deserto. Agora, convido a ler a opinião do brilhante diretor da CVM, o Sr. Carlos Rebello sobre o assunto, em matéria do site Money Times. Não sou eu falando, é um diretor da própria CVM.

O caminho é escuro e frio, mas também bonito, porque é iluminado pela beleza do que aconteceu a minutos atrás. O sol é o melhor detergente e fico feliz em ver a luz da razão adentrando o recinto. Parece haver um início, uma semente de maior compreensão sobre o tema. Ao menos, um maior debate. E isso é bastante motivador para mim.

Se algo que me abala nisso tudo? Confesso um desapontamento, sim, algo que fere a alma lá dentro e traz um gosto amargo à boca. Falo de um traço da postura da imprensa (ou ao menos de parte dela), de maneira estrutural e também nesse episódio mais recente.

Antítese do jornalismo

Eu entenderia se os jornalistas apenas não gostassem da Empiricus . De verdade. Num primeiro momento, poderia até achar o mais provável, porque nossa atividade, em alguma instância, é a antítese do jornalismo canônico, no sentido em que esse pede imparcialidade (não confundir com independência e isenção; ambas, Empiricus e imprensa tradicional, são isentas e independentes). Já a atividade de dar opiniões editoriais sobre investimentos exige, necessariamente, a parcialidade. Nossos especialistas, diferentemente do jornalista clássico, tomam — e precisam tomar — parte, escolhem um lado, pois à sua frente só há dois botões: comprar ou vender. Os mornos eu vomitarei. Aqui, o especialista precisa escolher entre um dos lados (comprar ou vender), ele não pode ser imparcial.

Leia Também

O narcisismo das pequenas diferenças é justamente o mais problemático. E como todos nós sabemos: Narciso acha feio o que não é espelho.

Também aceitaria tranquilamente se fossem críticos da nossa linguagem. A abordagem americanizada e histriônica não é frequente por aqui e não agrada todo mundo mesmo.

Reconheço também que erramos várias e várias vezes. Por mais diligentes e dedicados que sejamos, aqui é um processo de tentativa e erro. Acreditamos nisso, não no platonismo de que conseguimos controlar o mundo e saber ex-ante o que é certo ou errado.

Se fossem todas essas coisas juntas, estaria limpo. Tudo ok. Até mesmo a negligência com os lucros que os nossos assinantes estão colhendo e o nível de satisfação da ampla maioria deles não me incomodaria.

Oposição da imprensa

Mas não é disso que se trata. O que me chateia — e chateia mesmo — é a oposição da imprensa (ou, no mínimo, a falta de apoio da imprensa) à liberdade de expressão das publicadoras de newsletters financeiras. É isso que está em jogo. Podem gostar ou não da Empiricus, tudo bem. Agora, é difícil aceitar a reprovação à liberdade de expressão vinda da própria imprensa. Até hoje a maior manifestação pública em favor da liberdade de expressão da Empiricus veio de um diretor da CVM!

A abordagem tem consequências graves para o desenvolvimento do mercado de capitais e, mais especificamente, para o investidor de varejo, que fica condenado à orientação feita por bancos e corretoras (sempre conflitada) ou por casas de análise sem escala (portanto, sem capacidade de manter equipes de pesquisa grandes e bem remuneradas; o time fica restrito a quatro ou cinco pessoas e dificilmente vai conseguir competir com as amplas equipes de bancos e gestoras, gerando, assim, ideias, na melhor das hipóteses, medíocres).

Nos EUA, onde os investimentos são muito mais democratizados e o investidor pessoa física goza de muito mais acesso à informação de qualidade e sem conflito, quando situação semelhante aconteceu, toda a mídia tradicional se colocou ao lado das publicadoras de newsletters. Nossos próprios sócios norte-americanos (os maiores do setor em todo o mundo) foram questionados pela SEC e receberam amplo apoio da imprensa típica, com editoriais que se tornaram clássicos no New York Times, no Wall Street Journal e outros. Isso acabou num acordo formal do tipo “Amicus Curiae”.

Apoiadoras

A lista completa dos apoiadores às publicadoras de newsletters financeiras, formalizada no chamado “Amici Supporting Appellants”, inclui:

The New York Times,

The Wall Street Journal,

The Reporters Committee for Freedom of the Press,

The American Society of News Editors,

The Associated Press,

The Association of American Publishers,

The Radio Television Digital News Association,

The Thomas Jefferson Center for the Protection of Free Expression,

The Society of Professional Journalists,

Investorplace Media LLC,

Alm Media LLC,

CNBC Inc.,

The E.W. Scripps Company,

Eagle Publishing Inc.,

The Financial Publishers Association,

Forbes LLC,

Gannett Company Inc.,

Tribune Company,

The Hearst Corporation,

Landmark Media Enterprises LLC,

Lee Enterprises Inc.,

The McClatchy Company,

Media General Inc.,

The Newspaper Association of America, and

the Washington Post Company LLC.

Vamos falar de IPOs

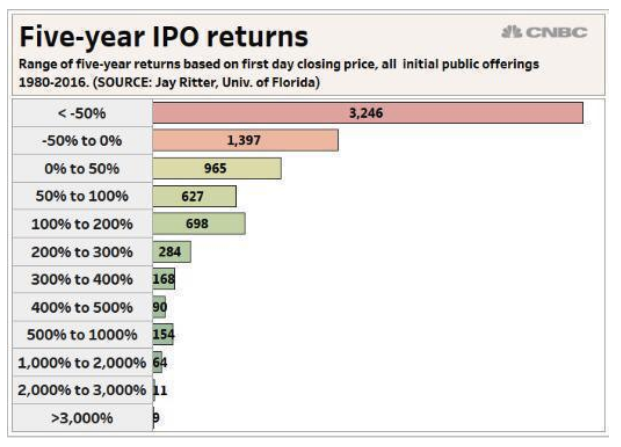

Ontem, meu ídolo Henrique Bredda postou a seguinte imagem em sua conta pessoal no Twitter (Bredda, desculpe o voyeurismo):

Como você pode ver, trata-se do desempenho de todos os IPOs nos EUA feitos entre 1980 e 2016 (mais sobre isso nas próximas linhas) cinco anos depois de sua estreia na Bolsa.

Como você também pode ver, a maior parte dos IPOs dá errado. O investidor precisa ter cuidado com isso. Suspeito, inclusive, que essa tenha sido a mensagem que o Bredda desejou passar.

Henrique Bredda está certo. Ele sempre está. Bredda é um gênio, toca um fundo de maneira absolutamente brilhante, faz um trabalho (que nem precisava) de profunda educação e democratização financeira e, para acalentar os coraçõezinhos dos fariseus da Faria Lima, ganhou quantidades industriais de dinheiro nos últimos anos.

Ninguém rendeu mais do que os fundos da gestora Alaska nos últimos anos. Ponto. E se você ainda não é cotista do Alaska Black Institucional FI Ações, sugiro que mude essa condição assim que puder. Vai ter volatilidade e tem risco, claro, mas é certamente um dos melhores fundos de ações disponíveis.

Agora, me deixe olhar a tabela acima sob outro ângulo. Fique claro: ele não invalida a conclusão de que a maior parte dos IPOs é ruim.

Vamos lá!

A imagem, antes de ir para o Twitter, apareceu em matéria da CNBC, mas o original mesmo está em artigo clássico de Jay Ritter: “The Long-run Performance of Initial Public Offerings”. Há uma versão de março de 1991 e uma atualização recente — a contribuição é tão significativa que foi parar no livro de Richard Thaler “Advances in Behavioral Finance” (meu contato primeiro com o texto foi justamente aí).

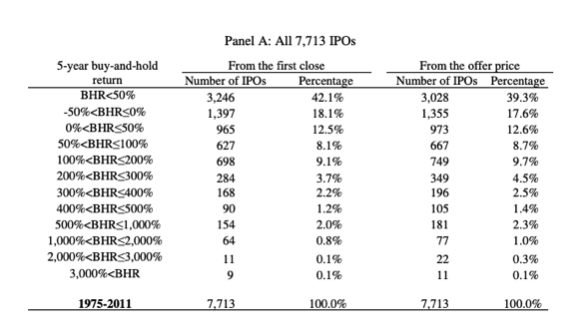

Fui, com a ajuda do Alexandre Mastrocinque, que é muito melhor do que eu, à concepção da coisa. A tabela-resumo do artigo está abaixo:

Talvez aqui o leitor mais atento tenha percebido um pequeno erro na matéria da CNBC. A janela temporal real é de 1975 a 2011, e não de 1980 a 2016. Mas isso é um detalhe besta — registro aqui só porque isso vai influenciar numa comparação a ser apresentada a seguir.

Antecipo o ponto nevrálgico da coisa, por vezes negligenciado e que, na minha opinião, é a maior vantagem das ações: mesmo sendo a maior parte dos IPOs ruim, o que acontece com o investidor que participa de todos eles?

Respostas

Para responder à pergunta, como não temos acesso uma a uma da performance de cada ação, precisamos recorrer a algumas simplificações. São duas basicamente.

Primeiro, adotamos que, dentro de cada intervalo, todas as ações tiveram a performance equivalente ao meio da faixa. Exemplo: houve 3.246 ações com desempenho pior do que uma queda de 50 por cento. Ou seja, o intervalo vai de -50 a -100 por cento. Estamos assumindo que todas as ações nessa faixa caíram 75 por cento. É uma simplificação, claro. Não corresponde à realidade estrita. Mas é uma abstração necessária e nos parece razoável, dado que não conhecemos os dados um a um.

Depois, assumimos que, dos nove retornos acima de 3.000 por cento, todos renderam 4.000 por cento. Honestamente, me parece até conservador — veja que temos toda uma assimetria à direita; uma dessas nove ações pode ter subido, sei lá, 10.000 por cento, 20.000 por cento. De novo, é uma abstração, mas parece razoável.

Mesmo com os números aparentemente desastrosos de IPOs (e lembro: de fato, a maior parte é um desastre real), o que teria acontecido ao investidor se ele participasse de todas as ofertas iniciais em Bolsa nesse intervalo?

Considerando o preço de fechamento do pregão de estreia, o investidor com essa estratégia totalmente geral e sem critérios teria apurado um retorno anual em dólares de 7,63 por cento. Perde do S&P 500, que rendeu perto de 11 por cento ao ano no período considerado. Ainda assim, dada a aparente tragédia inicial, um retorno em dólares de 7,63 por cento ao ano não parece nada mal.

Pontuo ainda que esses dados não parecem propriamente justos, pois consideram o preço de fechamento da estreia. Na literatura acadêmica de IPOs (e também é um fato estilizado na prática), há um fenômeno bem típico chamado de “underpricing”, que se refere à alta média das ações em seu primeiro dia de negociação. Se você participar de todos os períodos de reserva de IPOs e vender as ações no preço de fechamento do primeiro dia de negociação, na média, você tende a ganhar dinheiro (vale no longo prazo). Eu mesmo tenho um paper sobre isso com o Rodolfo, em que identificamos a ocorrência do fenômeno de underpricing no Brasil, para parâmetros estatisticamente significantes.

Então, no estudo aqui em análise, o mais justo seria não considerar o preço de fechamento da estreia, mas, sim, o preço da oferta propriamente dito (essa é, de fato, a cotação pega pelo investidor de IPOs).

Refazendo as contas sob as mesmas premissas e considerando agora como preço de entrada aquele da oferta propriamente dita, o investidor que tivesse participado de todos os IPOs teria levado um retorno de 10,14 por cento ao ano nesse intervalo — ainda é marginalmente inferior ao S&P 500, mas já está bem próximo e não é um retorno ruim em dólar; desconfio até que seja superior à média dos fundos de ações norte-americanos, cuja maioria também não costuma bater o benchmark.

Conclusão

Resumo da história: mesmo com essa aparente tragédia, com quase a metade dos IPOs caindo mais de 50 por cento depois de cinco anos de listagem em Bolsa, o retorno do investidor que tivesse participado de todas as ofertas não teria sido ruim.

Por que isso acontece? Pela maravilhosa propriedade da convexidade. Ou seja, porque as ações, quando dão certo de verdade, são verdadeiras multiplicações no longo prazo. Podem subir, sei lá, 20.000 por cento, enquanto as maiores quedas não podem ultrapassar os 100 por cento (lei de responsabilidade limitada). Assim, os poucos grandes acertos pagam a conta de muitos e muitos erros.

Nem é por outro motivo que insisto tanto numa abordagem de diversificação com small caps voltada ao longo prazo. Eu penso em Dean Moriarty. Eu penso em Dean Moriarty. Eu penso em SMAL11. Eu penso em SMAL11. É uma obsessão.

Mercados amanhecem próximos à estabilidade, enquanto aguardam relatório de emprego nos EUA. Há certo otimismo com avanço das negociações comerciais entre norte-americanos e chineses, mas investidores mostram certa hesitação em assumir novas posições diante da alta recente, principalmente à espera do Employment Report.

Por aqui, seguem os debates, soluços e caminhadas em direção à reforma da Previdência, com muito ruído e uma trajetória estrutural que me parece apontar cada dia mais para a sua aprovação. Enquanto uns choram, outros ganham dinheiro.

Ibovespa Futuro registra leve baixa de 0,07 por cento; dólar e juros futuros estão perto da estabilidade.

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

XP rebate acusações de esquema de pirâmide, venda massiva de COEs e rentabilidade dos fundos

Após a repercussão no mercado, a própria XP decidiu tirar a limpo a história e esclarecer todas as dúvidas e temores dos investidores; veja o que disse a corretora

PGBL ou VGBL? Veja quanto dinheiro você ‘deixa na mesa’ ao escolher o tipo de plano de previdência errado

Investir em PGBL não é para todo mundo, mas para quem tem essa oportunidade, o aporte errado em VGBL pode custar caro; confira a simulação

De Minas para Buenos Aires: argentinos são a primeira frente da expansão do Inter (INBR32) na América Latina

O banco digital brasileiro anunciou um novo plano de expansão e, graças a uma parceria com uma instituição financeira argentina, a entrada no mercado do país deve acontecer em breve

XP Malls (XPML11) é desbancado por outro FII do setor de shopping como o favorito entre analistas para investir em março

O FII mais indicado para este mês está sendo negociado com desconto em relação ao preço justo estimado para as cotas e tem potencial de valorização de 15%

Mata-mata ou pontos corridos? Ibovespa busca nova alta em dia de PIB, medidas de Lula, payroll e Powell

Em meio às idas e vindas da guerra comercial de Donald Trump, PIB fechado de 2024 é o destaque entre os indicadores de hoje

Debêntures da Equatorial se destacam entre as recomendações de renda fixa para investir em março; veja a lista completa

BB e XP recomendaram ainda debêntures isentas de IR, CRAs, títulos públicos e CDBs para investir no mês

Vencimento de Tesouro Selic paga R$ 180 bilhões nesta semana; quanto rende essa bolada se for reinvestida?

Simulamos o retorno do reinvestimento em novos títulos Tesouro Selic e em outros papéis de renda fixa

Estrangeiro “afia o lápis”, mas ainda aguarda momento ideal para entrar na bolsa brasileira

Segundo o Santander, hoje, os investidores gringos mantêm posições pequenas na bolsa, mas mais inclinados a aumentar sua exposição, desde que surja um gatilho apropriado

Em raro comentário, Warren Buffett critica as tarifas de Trump e diz que “não é a Fada do Dente que pagará”

Trata-se do primeiro comentário público de Warren Buffett acerca das políticas comerciais de Trump; veja o que o bilionário disse

Entre a crise e a oportunidade: Prejuízo trimestral e queda no lucro anual da Petrobras pesam sobre o Ibovespa

Além do balanço da Petrobras, os investidores reagem hoje à revisão do PIB dos EUA e à taxa de desemprego no Brasil

A culpa é da Selic: seca de IPOs na B3 deve persistir em 2025, diz Anbima

Enquanto o mercado brasileiro segue sem nenhuma sinalização de retomada dos IPOs, algumas empresas locais devem tentar a sorte lá fora

No país da renda fixa, Tesouro Direto atinge recorde de 3 milhões de investidores; ‘caixinhas’ e contas remuneradas ganham tração

Os números divulgados pela B3 mostram que o Tesouro IPCA e o Tesouro Selic concentram 75% do saldo em custódia em títulos públicos federais

Memórias de uma janela fechada: Ibovespa busca manter alta com Wall Street de volta ao jogo e negociações sobre guerra na Ucrânia

Diante da agenda fraca, negociações entre EUA e Rússia ocorrem na Arábia Saudita, mas exclui os ucranianos da conversa

Banco de investimentos antecipa pagamento de precatórios para até 5 dias úteis; veja como sair da fila de espera

Enquanto a fila de espera dos precatórios já registrou atraso de até 30 anos, um banco de investimentos pode antecipar o pagamento para até 5 dias úteis; veja como

Duas faces de uma mesma moeda: Ibovespa monitora Galípolo para manter recuperação em dia sem Trump

Mercados financeiros chegam à última sessão da semana mostrando algum alívio em relação à guerra comercial norte-americana

De maior marketplace de NFTs a protagonista dos ativos digitais: OpenSea se reinventa e anuncia “IPO” de token próprio

A empresa destacou que o acesso antecipado ao token será um presente para os usuários mais antigos e engajados da plataforma

Um rolezinho no shopping: Ibovespa reage a tarifas de Trump em semana de testemunhos de Powell e IPCA

Enquanto isso, banco BTG Pactual dá andamento à temporada de balanços com lucro recorde em 2024

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP