Quem é a pessoa abaixo?

Se o mercado subir, “eu disse que tinha alto potencial de valorização”. Se cair, “avisei do prognóstico de alta volatilidade”. As narrativas estão prontas para qualquer um dos lados. As narrativas estão prontas para qualquer um dos lados.

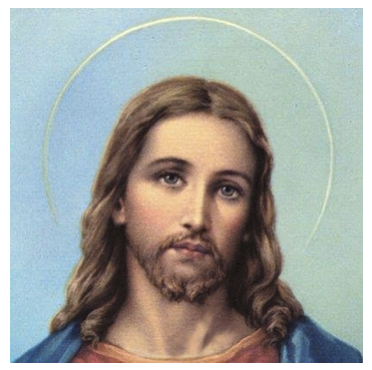

Quem é a pessoa abaixo?

Se você teve uma educação minimamente parecida com a minha, deve ter respondido “Jesus”. Tendo estudado o tempo todo em colégio jesuíta, vi esse retrato poucas vezes na vida, só quando respirava.

Eu, sinceramente, não sei se era Ele ou não era — se for, o Cara era bonitão. Depois do São Luís, minha Bíblia virou o “Grande Sertão: Veredas”: “Eu quase que nada não sei. Mas desconfio de muita coisa”. Acho que deveria virar filme… A peça com o Caio Blat ficou muito boa; ele também poderia ser o Riobaldo na telona. O Sertão está em todo lugar.

Segundo a Wikipédia, há chances de que o rosto seja, na verdade, de Tommaso Cavalieri, um nobre colecionador de arte da Itália, amante de Michelangelo, que teria retratado seu discípulo e grande paixão na figura acima.

Leia Também

Se essa versão da história fosse correta, o rosto tipicamente atribuído a Jesus Cristo seria, na verdade, fruto de um amor homossexual imortalizado numa dedicatória de Michelangelo a uma de suas grandes paixões. Vai saber…

(Antes que os blogs sujos transformem essa historinha em “Fundador da Empiricus aponta romance homossexual de Jesus Cristo”, esclareço: minha criação é fielmente católica e acho Jesus o maior barato; em tempo: para mim, não teria problema algum também se Ele fosse gay — ter de dar esse tipo de explicação é um saco.)

Não há comprovação da versão acima. Agora, também não há comprovação de que Jesus tinha olhos e cabelos claros — sejamos sinceros: lá em Nazaré, poucos devem ser os nascidos de olhos e cabelos claros. Bom, a doutrina importa mais do que tudo isso; eu prefiro mesmo que cabelos não sejam relevantes.

Narrativas

A gente vai se acostumando às narrativas que contam para a gente. Passa para a História a versão com as melhores regras de retórica, basta que monte uma construção coesa e coerente. Falácias da narrativa, a gente vê por aqui.

Sempre achei que essa história da “verdade” era sutil, frágil e cheia de nuances. Ou se ela existisse mesmo, seria muito difícil de ser encontrada em sua totalidade. A nós, restariam versões, percepções do que era, de fato, real.

Por isso, nunca acreditei muito nessa ideia de “valor intrínseco”, como se os ativos financeiros carregassem uma verdade única e incontestável sobre si mesmos.

Ontologicamente, considero a teoria da reflexividade de George Soros superior à noção de valor intrínseco defendida pela Escola Fundamentalista. A primeira pressupõe uma influência dialética (recíproca e dinâmica) entre expectativas e realidade. Não haveria, portanto, uma materialidade intrínseca (inapartável, indissociável, particular) dos ativos financeiros — esses dependeriam, mesmo na essência, da expectativa de terceiros. Ao menos parte de seu valor seria extrínseco, pois guardaria relação com os outros, com algo de fora.

Faço esse preâmbulo para combater discursos frequentes (e insuportáveis) estampados nos jornais “especializados”, feitos por “especialistas” (as duas aspas são importantes). Normalmente, aparece algo mais ou menos assim, em especial nas segundas-feiras, quando a grade programada exige reportagens do tipo “perspectivas para a semana”:

“Há muita incerteza prevista para os próximos dias. Tudo que sabemos é que haverá bastante volatilidade e o investidor precisa ficar atento às notícias de Brasília, à movimentação no exterior e aos novos indicadores econômicos a serem publicados. Somente assim poderá tomar boas decisões. Temos bons potenciais de valorização, mas o momento também é de baixa visibilidade e, portanto, o risco é relativamente alto.”

Por favor, seja sincero: você já deve ter lido algo nessa linha.

Clichês

O que mais me incomoda no discurso acima é que ele se traveste de inteligente, quando, na verdade, é apenas uma reunião de clichês, escrita por ternos vazios que não têm qualquer comprometimento com suas opiniões; simplesmente, não querem se comprometer com posição alguma. Falam trivialidades e, assim, jamais poderão ser cobrados pelo que falam. Nunca estarão errados. Se o mercado subir, “eu disse que tinha alto potencial de valorização”. Se cair, “avisei do prognóstico de alta volatilidade”. As narrativas estão prontas para qualquer um dos lados.

Poderia analisar cada parte da fala.

“Há muita incerteza.” Ora, quando não há incerteza? O mundo é incerto mesmo, principalmente porque o futuro insiste em ficar no futuro.

“Haverá muita volatilidade.” O problema da renda variável é que ela varia. E ainda bem que haverá volatilidade. Se não houver, não há como fazer qualquer dinheiro; preços parados não parecem uma ideia convidativa. Poderia ser ainda mais radical: o investidor de ações deveria amar a volatilidade, pois ela aumenta as chances de um retorno extremo. E um retorno extremo é bom para as ações. Se ele for negativo, a perda é de no máximo 100 por cento. Se for positivo, o ganho máximo é infinito. A maior dispersão de retornos não é ruim para o investidor de Bolsa.

“O investidor precisa estar atento.” Essa ideia de pagar de diligente e dedicado sempre pega bem, mas não ajuda em nada. Na verdade, pode até ser pior, pois oferece como ideia subjacente a possibilidade de o investidor acompanhar as notícias e ganhar dinheiro a partir delas. Nada pior do que tentar tradar notícias.

“Há potencial, mas também há risco.” O que eu faço com essa informação? Ela é paralisante. Tudo que o “especialista” transmitiu foi uma visão morna, superficial, capaz de deixar o investidor atônito, sem capacidade de reação. Virou um mapa errado, pois basicamente mandou ele ficar parado, perdendo as oportunidades de investimento hoje colocadas à sua frente. Parece responsável e prudente, quando é, na verdade, uma condenação a se estacionar no lugar atual, sem levar ao desejado destino final de uma sólida construção patrimonial crescente.

Opiniões

Noutro dia, conversei com uma jornalista famosa de finanças e economia. Ela disse mais ou menos assim: “Eu sou muito diligente, pesquiso bastante, procuro ser parcimoniosa e conservadora nos meus comentários. Tenho muita responsabilidade. Essa história de recomendar ativos não é pra mim. Não tenho competência pra isso”.

Ora, se não se tem competência para recomendar, não deveria opinar sobre nada. Esse tipo de trabalho agrega zero para o investidor, ainda que tente passar a ideia de responsabilidade e diligência. Na verdade, o que a pessoa estava tentando evitar ali? Simplesmente, não ser cobrada por eventuais erros. Ela comenta não para ajudar o investidor de fato, mas apenas para si mesma, fazendo comentários pseudointeligentes para não se comprometer.

Não há exposição sobre as opiniões. E, como sabemos, uma opinião sem exposição vale zero. Você precisa ser cobrado pelas coisas que fala ou escreve, arcar com as consequências daquilo, receber bônus (de qualquer natureza) ao acertar e penalização se errar.

“Haverá volatilidade e existe muita incerteza no processo.” Não, isso não é inteligente. Em plena segunda-feira, nós não merecemos isso. Pode até parecer uma narrativa bonitinha, capaz de convencer o leitor da seriedade e da serenidade do comentarista. Em termos práticos, porém, é apenas uma tentativa pessoal de proteger a si mesmo dos resultados finais do processo, com um risco preocupante de que a visão do “especialista” (sempre entre aspas) acabe paralisando o investidor.

Eu concordo que há muita incerteza. Também compartilho da visão de que haverá muita volatilidade. Também deixo claro que não sei como será a semana — não faço a menor ideia, aliás. Mas não saber não significa não agir.

Outro clichê típico em torno da Previdência é o discurso inteligentinho de que “sou a reforma, mas é preciso saber qual reforma?”. Podemos ficar eternamente apontando falhas na proposta de reforma. Sempre é muito fácil criticar uma coisa. Eu sou capaz de apontar umas 3 mil críticas às empresas listadas em Bolsa; ou mesmo à Empiricus. Agora, fazer maior e melhor do que os outros é difícil pra caramba. Só existe uma reforma, que é esta aí apresentada ao Congresso. Ela vai ser abrandada, claro, mas a essência é essa. Ficar com críticas de que há outros jeitos de reformar, existem outras possibilidades fiscais, não houve suficiente detalhamento é platonismo, oportunismo disfarçado de bom-mocismo.

Do platonismo ao pragmatismo, o que fazer?

Otimismo

Estou cada vez mais otimista com mercados emergentes e com os ativos de risco brasileiros em particular. Os indicadores mais recentes convergem justamente para o desenhado no cenário-base.

As referências de produção industrial, tanto nos EUA quanto na China, vieram acima do esperado.

O Relatório de Emprego norte-americano divulgado na sexta-feira trouxe um panorama bem interessante de criação de postos de trabalho acima do esperado, com ganhos por hora trabalhada abaixo das expectativas — ou seja, mercado de trabalho aquecido, mas sem pressão inflacionária. Assim, pinta-se aquele quadro de crescimento razoável nos EUA, sem, no entanto, exigir aperto monetário do Fed. Juros baixos e estáveis nos países desenvolvidos, com economia crescendo, pavimentam a via para fluxo de recursos para emergentes.

Em paralelo, petróleo bateu hoje a marca de 70 dólares por barril, em seu maior nível em quatro meses, sob ameaças de restrição à oferta na Líbia e fala de ministro de Energia da Arábia Saudita apontando interesse da Opep em reduzir estoques. Minério de ferro negociado em Singapura marcou seu maior nível desde agosto de 2014, também sob preocupação com oferta — Citigroup já fala no patamar de 100 dólares por tonelada. Commodities para cima são bom sinal para emergentes, exportadores de matérias-primas.

Chegando ao Brasil, inflação deu novos sinais de controle com IGP-DI de março ligeiramente abaixo do esperado e expectativa para o PIB voltou a cair segundo boletim Focus — se passar Previdência, Selic deve cair. E minha visão é de que vai passar. Apoio dos deputados cresceu segundo o Estadão. Bolsonaro deve novamente negociar com partidos nesta semana e discussão na CCJ pode ser antecipada.

Ora, claro que o tema traz volatilidade, mas tudo bem. Aqui empresto a teoria da reflexividade de Soros para mostrar que essa volatilidade pode até ser boa. A expectativa dos agentes interferindo na realidade. A cada notícia negativa sobre a Previdência, a perspectiva de colapso fiscal futuro fará a Bolsa cair fortemente e o dólar disparar. Em paralelo, se demorarmos muito na agenda fiscal, as expectativas de inflação vão começar a subir e as projeções para o PIB vão cair. Essa própria dinâmica das expectativas pode criar um clima mais favorável para a aprovação da Previdência, pois deixará claro para todos a necessidade de reforma. Ficar contra a reforma seria apoiar alta do dólar, queda da Bolsa, alta das expectativas de inflação, alta da Selic, queda do PIB. Ou seja, seria ficar contra o próprio país. A pressão sobre os deputados vai aumentar e esses perceberão que a única forma de ainda ter algum controle sobre o Orçamento e receber dinheiro de emendas parlamentares será aprovando a nova Previdência; caso contrário, os gastos previdenciários vão roubar todo o orçamento para si.

Em meio a muita incerteza, muita volatilidade e, também, muito discurso politicamente correto bonitinho, a hora de comprar Bolsa e juro longo é agora.

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

XP rebate acusações de esquema de pirâmide, venda massiva de COEs e rentabilidade dos fundos

Após a repercussão no mercado, a própria XP decidiu tirar a limpo a história e esclarecer todas as dúvidas e temores dos investidores; veja o que disse a corretora

PGBL ou VGBL? Veja quanto dinheiro você ‘deixa na mesa’ ao escolher o tipo de plano de previdência errado

Investir em PGBL não é para todo mundo, mas para quem tem essa oportunidade, o aporte errado em VGBL pode custar caro; confira a simulação

De Minas para Buenos Aires: argentinos são a primeira frente da expansão do Inter (INBR32) na América Latina

O banco digital brasileiro anunciou um novo plano de expansão e, graças a uma parceria com uma instituição financeira argentina, a entrada no mercado do país deve acontecer em breve

XP Malls (XPML11) é desbancado por outro FII do setor de shopping como o favorito entre analistas para investir em março

O FII mais indicado para este mês está sendo negociado com desconto em relação ao preço justo estimado para as cotas e tem potencial de valorização de 15%

Mata-mata ou pontos corridos? Ibovespa busca nova alta em dia de PIB, medidas de Lula, payroll e Powell

Em meio às idas e vindas da guerra comercial de Donald Trump, PIB fechado de 2024 é o destaque entre os indicadores de hoje

Debêntures da Equatorial se destacam entre as recomendações de renda fixa para investir em março; veja a lista completa

BB e XP recomendaram ainda debêntures isentas de IR, CRAs, títulos públicos e CDBs para investir no mês

Vencimento de Tesouro Selic paga R$ 180 bilhões nesta semana; quanto rende essa bolada se for reinvestida?

Simulamos o retorno do reinvestimento em novos títulos Tesouro Selic e em outros papéis de renda fixa

Estrangeiro “afia o lápis”, mas ainda aguarda momento ideal para entrar na bolsa brasileira

Segundo o Santander, hoje, os investidores gringos mantêm posições pequenas na bolsa, mas mais inclinados a aumentar sua exposição, desde que surja um gatilho apropriado

Em raro comentário, Warren Buffett critica as tarifas de Trump e diz que “não é a Fada do Dente que pagará”

Trata-se do primeiro comentário público de Warren Buffett acerca das políticas comerciais de Trump; veja o que o bilionário disse

No país da renda fixa, Tesouro Direto atinge recorde de 3 milhões de investidores; ‘caixinhas’ e contas remuneradas ganham tração

Os números divulgados pela B3 mostram que o Tesouro IPCA e o Tesouro Selic concentram 75% do saldo em custódia em títulos públicos federais

Banco de investimentos antecipa pagamento de precatórios para até 5 dias úteis; veja como sair da fila de espera

Enquanto a fila de espera dos precatórios já registrou atraso de até 30 anos, um banco de investimentos pode antecipar o pagamento para até 5 dias úteis; veja como

A queda da Nvidia: por que empresas fantásticas nem sempre são os melhores investimentos

Por mais maravilhosa que seja uma empresa — é o caso da Nvidia —, e por mais que você acredite no potencial de longo prazo dela, pagar caro demais reduz drasticamente as chances de você ter um bom retorno

Onde investir R$ 10 mil? Simulador de investimentos indica as melhores oportunidades de acordo com o seu perfil

Seja você conservador, moderado ou arrojado, saiba onde investir com a ajuda do simulador de investimentos da EQI Research

Vale mais do que dinheiro: demanda por ouro bate recorde em um ano e investimentos explodem

Os preços mais elevados do metal precioso, no entanto, têm afetado em cheio do mercado de joias, que deve continuar em baixa em 2025

Braskem (BRKM5) quer voltar a gerar caixa — e decidiu parar de gastar dinheiro com a Oxygea; entenda a decisão da petroquímica

De acordo com comunicado, a suspensão dos investimentos no negócio está alinhada ao novo direcionamento estratégico da empresa

Ambipar (AMBP3) alcança mercado internacional e capta US$ 400 milhões em green notes – e a empresa já sabe o que fazer com o dinheiro

Os green notes, ou títulos de dívida verdes, da Ambipar foram oferecidos a investidores institucionais qualificados no exterior

O ano dos FIIs de papel? Confira os fundos imobiliários que tiveram os maiores retornos de dividendos em 2024

A alta dos juros prejudicou o desempenho dos fundos imobiliários em 2024, que impactaram no desempenho dos FIIs na bolsa. Assim, os ativos que tiveram grandes retornos podem se tornar dores de cabeça para os cotistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP