Por onde anda Murilo Benício? Ou filhos do bull market e egos inflados

Tenho muito receio dos filhos do bull market, porque, diante de retornos momentaneamente altos, há uma tendência grande a ser atraído pela tomada excessiva de riscos.

Pereira Rego está na beira do meio-fio, na praça da Bandeira, no Rio de Janeiro. Meio sem querer, dá um passo à frente, possivelmente depois de perder o equilíbrio. De súbito, é atropelado de maneira violenta por um arrasta-sandália, uma espécie de ônibus antigo, parecido com uma lotação nos dias de hoje. O atropelado repórter do jornal O Globo está estendido no chão estrebuchando. Em seu leito de morte, pede um beijo a uma jovem que tentava socorrê-lo.

A história é real. Foi contada por Nelson Rodrigues, que não aceitava censura nem de Jesus Cristo, na peça “O Beijo no Asfalto”, com algumas alterações, é claro. Na narrativa de Nelson, o atropelado pede um beijo ao jovem Arandir, um homem puro, casado, de boa índole, que retribui o desejo alheio. Conforme a trama, Amado Ribeiro, repórter sensacionalista do jornal Última Hora, presencia o beijo entre os dois homens e apresenta a história ao delegado corrupto Cunha como uma potencial grande manchete para seu periódico.

A abordagem histriônica e enviesada dada por Ribeiro e Cunha ao desejo agonizante de Pereira Rego, seguido do beijo entre os dois homens, transforma a vida de Arandir em um inferno. Teria Arandir empurrado Pereira Rego em direção à lotação?

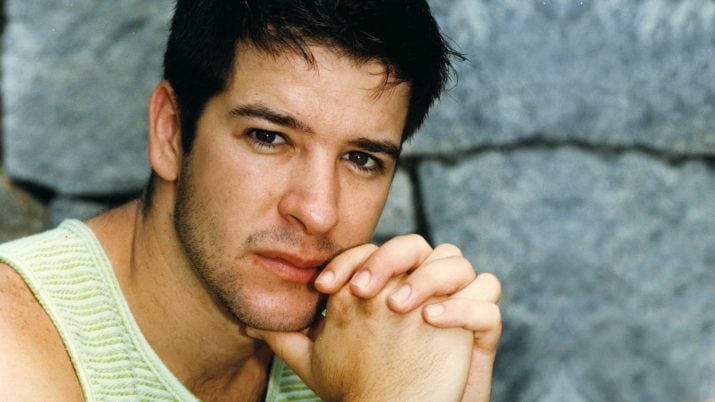

Não vi a peça original de Nelson Rodrigues. Mas assisti à monumental adaptação do diretor Murilo Benício para o cinema. Que filmaço! Está no Vivo Play, Net Now e afins. Vale conferir. Aliás, por onde anda Murilo Benício? Parece meio sumidão. Uma pena. Eu gosto dele. Está fazendo falta.

Pensei em várias coisas ao ver o filme. A primeira delas sobre como um fato cotidiano pode assumir contornos extremamente sensacionalistas e destruir reputações, casamentos, vidas. Hoje, considerando somente os jornalistas de formação, temos 59 colaboradores no Grupo Acta (holding que contempla as operacionais Empiricus, Inversa, Jolivi, Mare Clausum, Money Times e Seu Dinheiro). A perseguição da versão fidedigna da história é obstinação aqui dentro. A cada dia, aumenta a responsabilidade de escrever, diretamente proporcional à abrangência dos textos. Será que Amado Ribeiro considerou o impacto que poderia ter na vida de Arandir?

Efeito borboleta

A segunda questão é a central nesta coluna. Pra mim, o ponto principal de “O Beijo no Asfalto” – e essa é apenas minha interpretação –, remete à frivolidade da vida, à falsa sensação de que estamos no controle, à possibilidade de tudo mudar a partir de uma pequena alteração aleatória. Um passo à frente dado por Pereira Rego e ele já era, atropelado pelo barco de Caronte. Um beijo misericordioso concedido por Arandir e sua vida está arruinada.

Leia Também

Um único evento súbito, aleatório e aparentemente sem grande importância a priori pode mudar tudo de maneira definitiva. A tal história das asas da borboleta batendo num lugar do mundo e causando um tsunami do outro lado do planeta. Tão desconfortáveis com a incerteza e com a sensação de certa incolumidade diante das intempéries da deusa Fortuna, damos um ar de solidez e confiança nas atuais condições que na verdade não existe. O sólido desmancha-se no ar subitamente, como num passe de mágica.

Se Marx estivesse certo sobre seu materialismo histórico, eu não estaria preocupado. As condições materiais estariam postas para um bull market (mercado em tendência de alta, para simplificar) estrutural de vários anos. O problema é que, também nisso, o velho barbudo estava errado.

Surpresas acontecem no meio do caminho. E, para alguém que fundou uma empresa em homenagem à Empiricus de Nassim Taleb, surpresas importam. São os cisnes negros – os eventos imprevisíveis, considerados raros e de alto impacto – que definem toda uma trajetória. O atropelamento na vida de Pereira Rego. A versão sensacionalista do caso na vida de Arandir.

Ok, serei mais específico.

Onde está minha preocupação exatamente?

Nos últimos dias, temos sido bombardeados com notícias do tipo: “Fundos de ações ganham espaço”, “Ativos sob gestão de fundos de ações voltam ao recorde nominal”, “Número de CPFs na B3 bate recorde”. Sim, eu sei. Ainda é muito pouco e estamos longe, muito longe do potencial de penetração da renda variável no Brasil. Voltando a Nelson Rodrigues, “o Brasil é muito impopular no Brasil”. Concordo com isso. Acho legal, mas não é esse o ponto. “Eu acredito em tudo, mas eu quero você agora”, quase posso ouvir a voz da Maria Bethânia.

A questão é que há muita gente vindo para ativos de risco, sendo que, nos últimos meses, os ganhos dessa classe têm sido bastante altos. Não nos deixeis cair em tentação. Tenho muito receio dos filhos do bull market, porque, diante de retornos momentaneamente altos, há uma tendência grande a ser atraído pela tomada excessiva de riscos. Em momentos muito positivos, aqueles que mais fazem loucuras, mais se alavancam e mais concentram seus investimentos apuram os maiores ganhos. Premia-se a irresponsabilidade.

O problema de momentos muito bons é que eles acabam. E acabam quando ninguém imagina, de maneira súbita e inesperada, levando tudo.

Depois, todos dirão: “Ah, mas isso não dava pra prever”. Ou: “Ora, mas esse evento representa quatro desvios-padrão distantes da média. Ninguém poderia admitir tal possibilidade”. Mas é justamente porque não dá pra prever que você precisa se precaver.

Rico de verdade

Quem ficou rico de verdade no Brasil – e isso implica consistência estrutural – não foi o sujeito que liderou movimentos de alta. Aliás, a maior parte desses ficou pelo caminho. Temos vários e vários exemplos de heróis momentâneos transformados em vilões do ciclo posterior. A história das capas da Exame conta isso para você bonitinho. Shorteie todas as capas da Exame. Não é superstição. É um elemento estatístico, de comportamento de retorno à média.

O bambambã do momento está naquela posição por uma combinação de sorte e competência. O problema é que só enxerga a competência. E a autoavaliação excessivamente otimista (também devidamente documentada na literatura pelo chamado “overconfidence”) é a semente da autodestruição futura, pois representa, em outras palavras, o mau gerenciamento de riscos.

Quem realmente ficou rico no Brasil foi o cara que surfou bem os bull markets, sem grandes exageros, e não perdeu tanto na hora ruim. É um sobrevivente. Nas palavras de Warren Buffett, para ser bem-sucedido, primeiro você precisa sobreviver. Nas palavras de Taleb, ninguém constrói uma casa para passar apenas os dias de clima mais tranquilo; a construção precisa sobreviver à maior das tempestades, ainda que hoje esteja fazendo sol.

Sempre penso no seguinte: se estivermos certos sobre a tese do bull market estrutural (felizmente, acho que estamos; ainda não consegui um método para discordar de mim mesmo) e, nos próximos anos, o Ibovespa subir, sei lá, 300 por cento, você ainda estará feliz se seu portfólio aumentar 250 por cento. Claro que 350 seria melhor que 250. Preferências monotônicas insaciáveis. Mas, na real, não vai mudar muita coisa.

Agora, e se o Ibovespa cair 30 por cento e você perder 50 por cento do seu patrimônio? Isso seria totalmente diferente de perder apenas 10 por cento, não acha?

A magia do bull market

A magia está em beneficiar-se do bull market, sem precisar incorrer em exageros, e se defender bem no bear market (mercado em tendência de baixa).

Isso envolve, claro, uma boa dose de humildade, de colocar os egos de lado e aceitar que seu vizinho, tão sensacionalista quanto Amado Ribeiro e, por vezes, tão corrupto quanto o delegado Cunha, vai mesmo ganhar de você no bull market. Vai passar meses, talvez anos, gozando de sua maior rentabilidade, sucessivamente. Até que, subitamente, ele vai perder. E vai ser de uma vez só, atropelado por uma lotação.

Noutro dia, escrevi aqui um apelo pela “good-enough mother” (uma mãe suficientemente boa), aquela que saberia a hora certa de favorecer a ilusão para o filho e, posteriormente, dar-lhe alguma desilusão no momento apropriado, evitando assim sensações de onipotência e insatisfação crônica, além de prepará-lo para frustrações futuras.

Erroneamente, atribuí o conceito a Freud. Foi prontamente corrigido pelo Cláudio e pela Roberta de que o original era de Winnicott. Peço desculpas pelo erro autoral, corrigido com atraso.

A ideia, porém, está atemporalmente certa. Eis o que eu lhe desejo: que seja um investidor suficientemente bom neste momento. Querer ser bom demais (no sentido de apurar retornos muito elevados), com muitas certezas sobre si mesmo e sobre os mercados, vai torná-lo ruim demais no momento seguinte.

Pois como diria Nelson Rodrigues, “a dúvida é autora das insônias mais cruéis. Ao passo que, inversamente, uma boa e sólida certeza vale como um barbitúrico irresistível”. Ah, e lembre-se sempre: “Com sorte, você atravessa o mundo; sem sorte, você não atravessa a rua”. Nada mais propício para encerrar a newsletter de hoje.

Mercado

Mercados iniciam a quarta-feira em clima predominantemente negativo, mas sem grandes variações. Pesa uma aversão ao risco um pouco maior na margem, com tensão geopolítica após o Paquistão derrubar dois caças da Índia. Resultados corporativos também não animam.

Agenda internacional traz novo depoimento de Jerome Powell, pedidos às fábricas e bens duráveis nos EUA. Dados da indústria na China saem à noite. Por aqui, IGP-M apurou inflação de 0,88 por cento em fevereiro, acima das projeções de 0,70, Pnad anotou taxa de desemprego de 12 por cento e resultado fiscal é aguardado para mais tarde. Petrobras solta balanço e é a grande atração da cena corporativa local.

Ibovespa Futuro cai 0,2 por cento, dólar e juros futuros sobem ligeiramente.

‘Indústria de entretenimento sempre foi resiliente’: Netflix não está preocupada com o impacto das tarifas de Trump; empresa reporta 1T25 forte

Plataforma de streaming quer apostar cada vez mais na publicidade para mitigar os efeitos do crescimento mais lento de assinantes

Lições da Páscoa: a ação que se valorizou mais de 100% e tem bons motivos para seguir subindo

O caso que diferencia a compra de uma ação baseada apenas em uma euforia de curto prazo das teses realmente fundamentadas em valuation e qualidade das empresas

Que telefone vai tocar primeiro: de Xi ou de Trump? Expectativa mexe com os mercados globais; veja o que esperar desta quinta

Depois do toma lá dá cá tarifário entre EUA e China, começam a crescer as expectativas de que Xi Jinping e Donald Trump possam iniciar negociações. Resta saber qual telefone irá tocar primeiro.

É hora de aproveitar a sangria dos mercados para investir na China? Guerra tarifária contra os EUA é um risco, mas torneira de estímulos de Xi pode ir longe

Parceria entre a B3 e bolsas da China pode estreitar o laço entre os investidores do dois países e permitir uma exposição direta às empresas chinesas que nem os EUA conseguem oferecer; veja quais são as opções para os investidores brasileiros investirem hoje no Gigante Asiático

Nas entrelinhas: por que a tarifa de 245% dos EUA sobre a China não assustou o mercado dessa vez

Ainda assim, as bolsas tanto em Nova York como por aqui operaram em baixa — com destaque para o Nasdaq, que recuou mais de 3% pressionado pela Nvidia

Ações da Brava Energia (BRAV3) sobem forte e lideram altas do Ibovespa — desta vez, o petróleo não é o único “culpado”

O desempenho forte acontece em uma sessão positiva para o setor de petróleo, mas a valorização da commodity no exterior não é o principal catalisador das ações BRAV3 hoje

Correr da Vale ou para a Vale? VALE3 surge entre as maiores baixas do Ibovespa após dado de produção do 1T25; saiba o que fazer com a ação agora

A mineradora divulgou queda na produção de minério de ferro entre janeiro e março deste ano e o mercado reage mal nesta quarta-feira (16); bancos e corretoras reavaliam recomendação para o papel antes do balanço

Acionistas da Petrobras (PETR4) votam hoje a eleição de novos conselheiros e pagamento de dividendos bilionários. Saiba o que está em jogo

No centro da disputa pelas oito cadeiras disponíveis no conselho de administração está o governo federal, que tenta manter as posições do chairman Pietro Mendes e da CEO, Magda Chambriard

Até tu, Nvidia? “Queridinha” do mercado tomba sob Trump; o que esperar do mercado nesta quarta

Bolsas continuam de olho nas tarifas dos EUA e avaliam dados do PIB da China; por aqui, investidores reagem a relatório da Vale

Tarifaço de Trump pode não resultar em mais inflação, diz CIO da Empiricus Gestão; queda de preços e desaceleração global são mais prováveis

No episódio do podcast Touros e Ursos desta semana, João Piccioni, CIO da Empiricus Gestão, fala sobre política do caos de Trump e de como os mercados globais devem reagir à sua guerra tarifária

Dividendos da Petrobras (PETR4) podem cair junto com o preço do petróleo; é hora de trocar as ações pelos títulos de dívida da estatal?

Dívida da empresa emitida no exterior oferece juros na faixa dos 6%, em dólar, com opções que podem ser adquiridas em contas internacionais locais

Península de saída do Atacadão: Família Diniz deixa quadro de acionistas do Carrefour (CRFB3) dias antes de votação sobre OPA

Após reduzir a fatia que detinha na varejista alimentar ao longo dos últimos meses, a Península decidiu vender de vez toda a participação restante no Atacadão

Respira, mas não larga o salva-vidas: Trump continua mexendo com os humores do mercado nesta terça

Além da guerra comercial, investidores também acompanham balanços nos EUA, PIB da China e, por aqui, relatório de produção da Vale (VALE3) no 1T25

Bolsas perdem US$ 4 trilhões com Trump — e ninguém está a salvo

Presidente norte-americano insiste em dizer que não concedeu exceções na sexta-feira (11), quando “colocou em um balde diferente” as tarifas sobre produtos tecnológicos

Alívio na guerra comercial injeta ânimo em Wall Street e ações da Apple disparam; Ibovespa acompanha a alta

Bolsas globais reagem ao anúncio de isenção de tarifas recíprocas para smartphones, computadores e outros eletrônicos

Azul (AZUL4) busca até R$ 4 bilhões em oferta de ações e oferece “presente” para acionistas que entrarem no follow-on; ações sobem forte na B3

Com potencial de superar os R$ 4 bilhões com a oferta, a companhia aérea pretende usar recursos para melhorar estrutura de capital e quitar dívidas com credores

Smartphones e chips na berlinda de Trump: o que esperar dos mercados para hoje

Com indefinição sobre tarifas para smartphones, chips e eletrônicos, bolsas esboçam reação positiva nesta segunda-feira; veja outros destaques

Gigantes da bolsa derretem com tarifas de Trump: pequenas empresas devem começar a chamar a atenção

Enquanto o mercado tenta entender como as tarifas de Trump ajudam ou atrapalham algumas empresas grandes, outras nanicas com atuação exclusivamente local continuam sua rotina como se (quase) nada tivesse acontecido

Tarifa total de 145% dos EUA sobre a China volta a derrubar bolsas — Dow perde mais de 1 mil pontos e Ibovespa cai 1,13%; dólar sobe a R$ 5,8988

A euforia da sessão anterior deu lugar às incertezas provocadas pela guerra comercial entre as duas maiores economias do mundo; Wall Street e B3 devolvem ganhos nesta quinta-feira (10)

Dia de ressaca na bolsa: Depois do rali com o recuo de Trump, Wall Street e Ibovespa se preparam para a inflação nos EUA

Passo atrás de Trump na guerra comercial animou os mercados na quarta-feira, mas investidores já começam a colocar os pés no chão

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP