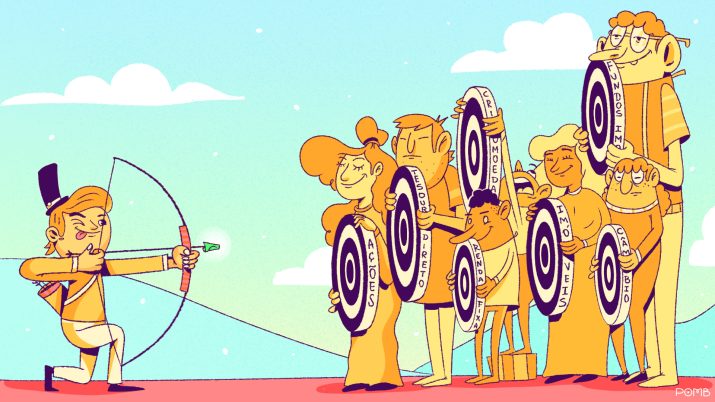

Onde os brasileiros investiram em 2018

Quem tem renda mais alta buscou um pouco mais de risco, mas varejão continuou com os pés fincados na poupança (sem necessidade)

Apesar dos juros baixos, os investidores brasileiros de varejo permaneceram com os pés fincados na caderneta de poupança em 2018. O volume depositado na mais popular das aplicações inclusive aumentou um pouquinho.

Felizmente, ao menos nos segmentos de renda mais elevada - varejo alta renda e private - os investidores deram continuidade ao movimento de diversificação e busca por aplicações de maior risco.

A Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) divulgou, nesta segunda-feira (11) os resultados dos investimentos das pessoas físicas em 2018.

Segundo a entidade, o volume investido pelos brasileiros cresceu 9,0% no ano passado, em relação ao período anterior, superando a Selic média de 6,4% no ano em 2,6 pontos percentuais (tanto captação quanto o rendimento das aplicações são levados em conta).

Em 2017, o crescimento no volume dos investimentos, de 11,4%, superou a Selic média, que foi de 9,9%, em 1,5 ponto percentual. O resultado foi diferente dos dois anos anteriores, quando o aumento no volume foi inferior à taxa básica de juros.

No varejo, investidores continuam na poupança

Apesar dos juros mais baixos da história e do bom desempenho das aplicações de risco nos últimos dois anos, o volume aplicado na caderneta de poupança pelos investidores de varejo cresceu 10,0% em 2018, mais do que os 8,8% de 2017.

Leia Também

A caderneta ainda representa 40% dos recursos investidos pelo varejo, principalmente entre as pessoas físicas de menor renda (varejo tradicional), onde chega a quase 65% do total dos investimentos.

No segmento de varejo alta renda, entretanto, os fundos de renda fixa detêm a maior participação, de quase 36% do volume de investimentos. Quando cobram baixas taxas de administração, esses fundos têm a capacidade de render mais que a poupança “nova”.

O destaque no varejo alta renda em 2018 foi o aumento da participação dos multimercados no volume total investido, de 7,8% para 9,6%. Poupança, ações e CDB também ganharam participação no segmento.

(Passe o mouse ou clique sobre as barras dos gráficos para ver os números)

É de se esperar que quem tem menos dinheiro para investir seja conservador, mas não há a menor necessidade de ficar na poupança.

Hoje em dia temos fundos ultraconservadores e baratíssimos em diversas corretoras, fora o Tesouro Direto, no qual já é possível investir sem taxa mesmo nos grandes bancos. Ambos podem render mais do que a poupança, podendo substituí-la tranquilamente.

A baixa rentabilidade da poupança foi, por sinal, um dos motivos para que o crescimento do volume investido pelo varejo tradicional tenha ficado abaixo da Selic em 2018.

Enquanto no varejo de alta renda e no private o crescimento foi de 12,1% e 10,7%, respectivamente, no varejo tradicional foi de apenas 4,7%.

Além disso, um aumento de consumo no primeiro semestre do ano passado contribuiu para que esses investidores de menor renda poupassem menos.

Em todo o varejo (tradicional + alta renda), os investimentos que viram maior crescimento no volume investido em 2018 foram os fundos de ações, os fundos cambiais, as ações e os multimercados, nesta ordem. Destes, apenas as ações e os fundos cambiais cresceram mais que em 2017.

Claro que, em se tratando de varejo, a base de comparação é pequena, pois há relativamente poucos recursos alocados nesses tipos de ativos.

Mas outros dois fatores podem explicar esse aumento no ano passado: a valorização dos ativos de risco, sobretudo a partir da campanha eleitoral, e a maior procura dos investidores por ativos mais arriscados, em função dos juros baixos.

Em todo o varejo, a indústria de fundos como um todo cresceu 10,8%, à frente do crescimento de 10,0% da poupança.

Onde investem os mais ricos

Já os recursos dos mais ricos, do segmento private, estão mais concentrados nos fundos multimercados. Estes e os fundos de ações, por sinal, foram os únicos cuja participação cresceu no segmento no ano passado.

Os maiores crescimentos em volume no ano passado se deram nos fundos cambiais, fundos de ações, debêntures e previdência aberta, nesta ordem.

Destes, apenas as debêntures cresceram mais que no ano anterior. Elas vêm se destacando cada vez mais entre os investidores mais abastados. Já a previdência aberta é muito usada para planejamento tributário e sucessório, e pode ganhar fôlego, segundo os representantes da Anbima, caso os fundos exclusivos passem realmente a ser tributados.

A Anbima considera, no segmento de private banking, os investidores que têm, no mínimo, R$ 3 milhões em ativos financeiros.

Uma observação sobre as compromissadas, as LCI e LCA

Você deve ter percebido, pelos gráficos, que o crescimento nas operações compromissadas, LCI e LCA nos últimos dois anos em todos os segmentos foi de baixo a negativo.

No caso das compromissadas, isso se deu, segundo representantes da Anbima, porque desde 2017 os bancos pararam de distribuí-las, por questões normativas.

Já no caso das LCI, LCA e demais ativos com lastro nos mercados imobiliário e agrícola, o problema não foi a redução de demanda pelos investidores, mas sim de oferta pelos emissores.

Esses investimentos só são ofertados quando há operações de crédito nos mercados que eles financiam, pois estas operações lastreiam os títulos.

Caso a economia brasileira de fato passe por uma retomada em 2019, é bem possível que as emissões desses ativos voltem a crescer.

Tendências

Para Cláudio Sanches, vice-presidente do Comitê de Varejo da Anbima, a tendência no varejo é uma maior disseminação de fundos multimercados, que funcionam como porta de entrada da pessoa física nos investimentos com um pouco mais de risco.

Com a Selic baixa e as perspectivas de retomada no crescimento econômico, esses fundos devem se destacar sobretudo no segmento de alta renda, dando continuidade à tendência dos fundos de baixar suas aplicações mínimas iniciais.

Deve haver ainda uma tendência maior de migração para a renda variável e para as debêntures, que devem se popularizar cada vez mais.

Entre os investidores do varejo tradicional, o Tesouro Direto deve continuar ganhando espaço. Apesar do crescimento da poupança em 2018 e da sua enorme participação neste segmento, o volume aplicado em títulos públicos pelo programa do governo federal cresceu 17,2% no ano passado, percentual superior aos 14,5% de 2017.

Já para João Albino, presidente do Comitê de Private Banking da Anbima, no private as debêntures e a previdência privada devem continuar ganhando espaço.

“Muitas empresas médias e grandes estão financiando suas dívidas em prazos entre sete e 15 anos, sobretudo com debêntures incentivadas. E há um grande apetite do público private por esse produto”, disse, em teleconferência para jornalistas.

“Para previdência privada, a tendência é que esse produto chegue em 14% o 15% de participação no segmento, salvo se os fundos exclusivos passarem a ser tributados. Nesse caso, poderia crescer até mais”, completou.

Sem exceções: Ibovespa reage à guerra comercial de Trump em dia de dados de inflação no Brasil e nos EUA

Analistas projetam aceleração do IPCA no Brasil e desaceleração da inflação ao consumidor norte-americano em fevereiro

PGBL ou VGBL? Veja quanto dinheiro você ‘deixa na mesa’ ao escolher o tipo de plano de previdência errado

Investir em PGBL não é para todo mundo, mas para quem tem essa oportunidade, o aporte errado em VGBL pode custar caro; confira a simulação

É o fim da “era de ouro” da renda fixa? Investidores sacam quase R$ 10 bilhões de fundos em fevereiro — mas outra classe teve performance ainda pior, diz Anbima

Apesar da performance negativa no mês passado, os fundos de renda fixa ainda mantêm captação líquida positiva de R$ 32,2 bilhões no primeiro bimestre de 2025

De Minas para Buenos Aires: argentinos são a primeira frente da expansão do Inter (INBR32) na América Latina

O banco digital brasileiro anunciou um novo plano de expansão e, graças a uma parceria com uma instituição financeira argentina, a entrada no mercado do país deve acontecer em breve

XP Malls (XPML11) é desbancado por outro FII do setor de shopping como o favorito entre analistas para investir em março

O FII mais indicado para este mês está sendo negociado com desconto em relação ao preço justo estimado para as cotas e tem potencial de valorização de 15%

Mata-mata ou pontos corridos? Ibovespa busca nova alta em dia de PIB, medidas de Lula, payroll e Powell

Em meio às idas e vindas da guerra comercial de Donald Trump, PIB fechado de 2024 é o destaque entre os indicadores de hoje

Debêntures da Equatorial se destacam entre as recomendações de renda fixa para investir em março; veja a lista completa

BB e XP recomendaram ainda debêntures isentas de IR, CRAs, títulos públicos e CDBs para investir no mês

Vencimento de Tesouro Selic paga R$ 180 bilhões nesta semana; quanto rende essa bolada se for reinvestida?

Simulamos o retorno do reinvestimento em novos títulos Tesouro Selic e em outros papéis de renda fixa

Estrangeiro “afia o lápis”, mas ainda aguarda momento ideal para entrar na bolsa brasileira

Segundo o Santander, hoje, os investidores gringos mantêm posições pequenas na bolsa, mas mais inclinados a aumentar sua exposição, desde que surja um gatilho apropriado

Em raro comentário, Warren Buffett critica as tarifas de Trump e diz que “não é a Fada do Dente que pagará”

Trata-se do primeiro comentário público de Warren Buffett acerca das políticas comerciais de Trump; veja o que o bilionário disse

Entre a crise e a oportunidade: Prejuízo trimestral e queda no lucro anual da Petrobras pesam sobre o Ibovespa

Além do balanço da Petrobras, os investidores reagem hoje à revisão do PIB dos EUA e à taxa de desemprego no Brasil

A culpa é da Selic: seca de IPOs na B3 deve persistir em 2025, diz Anbima

Enquanto o mercado brasileiro segue sem nenhuma sinalização de retomada dos IPOs, algumas empresas locais devem tentar a sorte lá fora

Procuramos independência: Ibovespa tenta se recuperar de queda em dia de IPCA-15, balanços e Haddad

IRB e Vivo divulgam resultados por aqui; lá fora, investidores concentram o foco no balanço da Nvidia

Anbima coloca ESG ‘na régua’ e anuncia regras para títulos de renda fixa sustentáveis

Instituições emissoras precisarão seguir uma série de padrões, incluindo um reporte periódico para os investidores; normas passam a valer no dia 24 de março

No país da renda fixa, Tesouro Direto atinge recorde de 3 milhões de investidores; ‘caixinhas’ e contas remuneradas ganham tração

Os números divulgados pela B3 mostram que o Tesouro IPCA e o Tesouro Selic concentram 75% do saldo em custódia em títulos públicos federais

Banco de investimentos antecipa pagamento de precatórios para até 5 dias úteis; veja como sair da fila de espera

Enquanto a fila de espera dos precatórios já registrou atraso de até 30 anos, um banco de investimentos pode antecipar o pagamento para até 5 dias úteis; veja como

Duas faces de uma mesma moeda: Ibovespa monitora Galípolo para manter recuperação em dia sem Trump

Mercados financeiros chegam à última sessão da semana mostrando algum alívio em relação à guerra comercial norte-americana

6 em cada 10 reais dos brasileiros foi investido em renda fixa em 2024 — e 2025 deve repetir o mesmo feito, diz Anbima

Brasileiros investiram 12,6% mais no ano passado e a renda fixa é a ‘queridinha’ na hora de fazer a alocação, segundo dados da associação

A queda da Nvidia: por que empresas fantásticas nem sempre são os melhores investimentos

Por mais maravilhosa que seja uma empresa — é o caso da Nvidia —, e por mais que você acredite no potencial de longo prazo dela, pagar caro demais reduz drasticamente as chances de você ter um bom retorno

Onde investir R$ 10 mil? Simulador de investimentos indica as melhores oportunidades de acordo com o seu perfil

Seja você conservador, moderado ou arrojado, saiba onde investir com a ajuda do simulador de investimentos da EQI Research

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP