Investimentos que mudam vidas

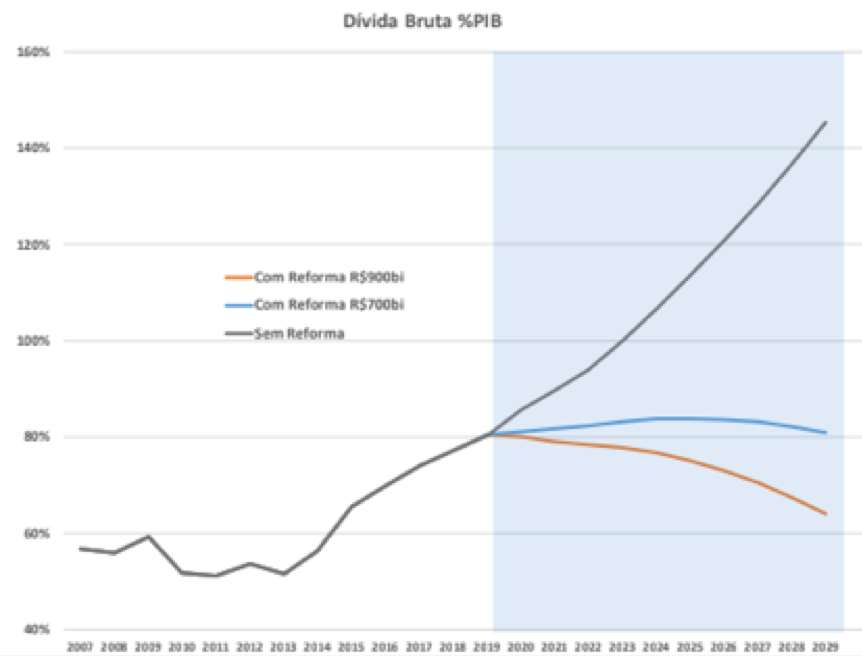

Temos dificuldades de cumprir com o teto de gastos e com a regra de ouro para 2020 e 2021, mas uma reforma da Previdência de 900 bilhões de reais faz o Brasil entrar numa trajetória de convergência da relação dívida pública como percentual do PIB

Quando eu era jovem, ainda nos tempos em que tinha cabelo, respondi a um flamenguista: “Ah, mas faltou ao Zico ganhar uma Copa do Mundo”. Recebi tréplica furiosa: “Cara, se o Zico não ganhou uma Copa do Mundo, problema da Copa do Mundo”.

Ele, como qualquer flamenguista, era insuportável no quesito futebol — por favor, não se zangue se pertencer à seita rubro-negra; nós, fundamentalistas corinthianos, somos igualmente insuportáveis, porque amamos demais e o amor, embora elixir da saúde vital, é também doença insuportável. Nessa questão em particular, porém, meu amigo fluminense estava certo (poderia ter escrito carioca, mas sempre vale aquela provocaçãozinha futebolística básica).

- Estão oficialmente abertas (por tempo limitado ou enquanto durarem as vagas) as inscrições para o melhor curso de análise gráfica para enriquecer em qualquer mercado. Entre aqui e aproveite!

Leio no jornal Valor Econômico que, “para a Moody’s, volta do grau de investimento para o Brasil vai demorar alguns anos”. Olha, se a Moody’s acha isso, com todo o respeito, problema da Moody’s. Aliás, por que ainda damos importância às agências de classificação de risco depois de 2008? Adotar o mesmo procedimento esperando um resultado diferente é uma das definições de loucura. Posso ser várias coisas, mas não sou louco, porque não rasgo dinheiro, tampouco sou partidário do princípio da contraindução de Mário Henrique Simonsen.

Se eu não estiver enganado, a Moody’s deu ao Brasil o selo de grau de investimento em 22 de setembro de 2009. Fique claro: não foi exclusividade dessa agência, muito menos pretendo aqui fazer uma crítica individual. S&P e Fitch já haviam concedido o investment grade a Pindorama em 2008.

Neokeynesianismo

Embora o desastre da nova matriz econômica tenha sido mais claro a partir de 2011, a verdade é que, desde 2006, quando da saída do ministro Palocci da Fazenda, acompanhada da perda de outros cargos técnicos em secretarias, como de Marcos Lisboa, Murilo Portugal e Joaquim Levy, a orientação da política econômica já havia sido alterada, em prol de um suposto “neokeynesianismo”, eufemismo equivocado para irresponsabilidade fiscal. Gasto era “vida” e a proposta do ministro Palocci de zerar o déficit nominal era “rudimentar”, num debate “desqualificado”, segundo, à época, nossa habilíssima gerentona-ministra-chefe da Casa Civil, Dilma Rousseff.

Em 2009, estávamos justamente no expansionismo do gasto público para, retoricamente, combater as mazelas da crise de 2008 — lembra das medidas “macroprudenciais”? Era para ser transitório. Passaram-se dez anos e a transição não aconteceu. Deu no que deu.

Leia Também

Voltando à questão estrita do grau de investimento, vale observar que o CDS brasileiro, medida de risco-País, acaba de atingir sua mínima desde 2015 e os títulos brasileiros pagam hoje remunerações alinhadas a bonds de países cujos ratings são notadamente superiores ao nosso.

Objetivamente, temos, sim, dificuldades de cumprir com o teto de gastos e com a regra de ouro para 2020 e 2021, mas uma reforma da Previdência de 900 bilhões de reais faz o Brasil entrar numa trajetória de convergência da relação dívida pública como percentual do PIB. Para isso, suponho uma retomada no crescimento, mas nada espetacular, pois acho sinceramente que temos condições disso, em especial com os bancos privados agora dando início ao processo de crowding-in (preenchimento do espaço deixado pela redução da carteira de crédito de bancos públicos, sobretudo BNDES), notadamente no nicho de pequenas e médias empresas. Esse foi um grande detrator do PIB nos últimos anos e deve ser agora um bom propulsor.

Reproduzo abaixo gráfico muito bem elaborado pela Safari Capital, com quem pude conversar longamente na tarde de ontem. Sabe, eu tenho muito respeito por quem está nessa estrada há bastante tempo, não começou agora. Marcelo Cavalheiro estruturou a área de equities da Griffo lá atrás e o Elsom Yassuda é um brilhante economista. Tenho calafrios ao notar que os maiores influenciadores de finanças hoje no Brasil não têm um mínimo elementar de horas de voo. Acho perigosíssimo.

E o pior: eles estão sozinhos, para cobrir um mercado inteiro. Falam de renda fixa, ações, fundos imobiliários, fundos de investimento em geral, câmbio, metais, economia internacional. Isso faz algum sentido? Bom, a imagem a seguir traduz o processo de convergência da dívida supramencionado:

A dívida converge no longo prazo. Touché, sabe? Isso tem uma implicação de cunho macro fundamental: conviveremos estruturalmente com taxas reais de juro mais baixas, inclusive aquelas de longo prazo. Há um desdobramento imediato para sua realidade financeira — e aqui me refiro diretamente aos três leitores. O que você está vendo em suas aplicações pós-fixadas e nos investimentos tradicionais, que cada vez rendem menos, é algo que veio para ficar, de maneira estrutural e de longo prazo. Alerta: vai ficar pior, porque, a despeito da interpretação histérica do mercado ontem sobre a ata do Copom, a Selic, muito provavelmente, vai para baixo de 4,75 por cento. Não há por que surpreender-se com a afirmação de que o colegiado do Banco Central monitora o comportamento da taxa de câmbio. Ora, isso está no mandato dele.

Lembrete

Qualquer coisa com capacidade para transformar-se num choque para o nível geral de preços, com efeitos secundários depois de uma mudança apenas local em preços relativos, vai mesmo ser monitorado. Lembre-se: com Selic a 5 por cento e o dólar nos preços atuais, a inflação esperada para 2020 é de 3,8 por cento. E, se o dólar voltar um pouco, passa para 3,6 por cento. Resumo da história: 4,75 por cento é o teto da Selic no começo de 2020.

E qual seria o juro real brasileiro de longo prazo? Pergunta difícil. Ninguém sabe com precisão. Mas podemos estimar mais ou menos esse negócio.

Tentando dar um pouco de didatismo à coisa, o juro real no Brasil pode ser dado, por não arbitragem, na tipicamente chamada “paridade câmbio-juro”, pelo juro real nos EUA, pelo CDS brasileiro (medida de risco-Brasil) e mais um prêmio. O juro real de longo prazo nos EUA pode ser visto nos Tips de dez anos, hoje bem perto de zero. O Fed de Nova York tem uma boa estimativa para isso e ela ronda 0,5 por cento — conservadoramente, vamos trabalhar com ela. O CDS brasileiro para o mesmo prazo ronda os 150 pontos. E o prêmio, aqui usamos o cupom IPCA de dez anos, fica um pouco abaixo de 1 por cento. Resumidamente, o juro real de longo prazo deve ser inferior a 3 por cento.

Em síntese, o cenário mudou no Brasil, estrutural e definitivamente. E, se as coisas mudam, nós precisamos mudar. O investidor precisa se adaptar a esse novo quadro.

As pessoas me perguntam se devem sair da poupança e migrar para o Tesouro Direto.

Eu respondo que sim, em especial se souber escolher entre as várias opções ali disponíveis.

As pessoas me perguntam se devem abrir conta em corretora independente — ou, se já tem, em uma nova corretora independente, para ter um leque maior de opções.

Eu também respondo de maneira afirmativa.

As pessoas me perguntam se devem se preocupar com custos de transação, taxas de corretagem e de administração.

Também digo que sim.

As pessoas me perguntam se devem trocar seu Tesouro pós-fixado pelo Fundo DI do BTG Pactual Digital, da Órama ou da Pi.

Mais uma vez, sim.

E aquela LCI esperta, com garantia do FGC, oferecida na “Semana do Brasil” (depois transformada em “Mês do Brasil) com taxa bem atrativa para gerar cadastro para a plataforma digital?

Vale a pena também.

Mudança de vida

Mas, cara, numa boa, nada disso vai mudar sua vida — a não ser, claro, que você esteja num fundo de baixa volatilidade que cobra 2 por cento ou mais de taxa de administração por ano. Mas já estamos bem crescidinhos aqui e todos já entendemos que isso é obviamente estapafúrdio, nem merecendo nossa atenção.

Tirando esse papo clichê e politicamente correto de falar mal de taxa de administração de fundo para passar de defensor dos pobres e indefesos investidores, típico dos lobos em peles de cordeiro e das freiras nos prostíbulos, vamos fazer conta.

Imagine que você aplique 100 mil reais por dez anos a 5 por cento ao ano. Ao final da década, terá acumulado 162 mil e 890 reais. Agora, imagine que você conseguiu adicionar 0,3 ponto percentual ao ano (a diferença entre o Tesouro Direto e o fundo DI por exemplo) no seu rendimento. Ou seja, ele passa a ser de 5,3 por cento ao ano. No final, você tem 167 mil e 600 reais. Uma diferença, em dez anos, de 5 mil reais. É bom? Claro que é. Você deve perseguir 0,3 por cento a mais? Sim, evidentemente. Mas vamos falar francamente: mudou a sua vida? Depois de dez anos, cinco contos a mais. Descontada a inflação, talvez você consiga ganhar um Garmin uma década depois.

Outro exemplo típico. O cara abre conta numa corretora meia-boca para evitar pagar 20 reais de corretagem. Sabe como é. O cara é diligente e austero com os custos, tem planilha mensal e tudo mais — austero é o novo avarento, saca? Daí ele investe 100 mil numa ação, dica esperta do seu assessor — aliás, outro dia eu presenciei um louco ligando aqui pra Bia, nossa magnânima COO, oferecendo ação de uma siderúrgica; foi divertido ver a insistência do sujeito, tão convicto no case (e tão desconhecedor — será? — de que, como assessor de investimento, ele não poderia estar fazendo aquilo).

No final, a tal ação sugerida, a dica esperta, cai 30 por cento. Ele economizou 20 reais na corretagem e perdeu 30 mil no investimento. Essa é uma economia inteligente? Não era melhor pagar para ser bem assessorado?

O que a gente pretende fazer aqui?

Mudar de verdade a vida das pessoas. Estamos atrás de abordagens realmente transformacionais. Não sei se conseguimos sempre, mas é nosso objetivo. Construir um portfólio diversificado para todos nossos assinantes, na melhor combinação risco-retorno possível. E sim, para todos assinantes, sem exceção. Um bom asset allocation, uma carteira equilibrada e diversificada, que é aquilo que realmente corresponde por quase 90 por cento da construção patrimonial ao longo do tempo.

E fazemos isso com muita responsabilidade, em especial porque somos os únicos com essa abordagem.

Youtuber ensina, mas não recomenda. Estamos no terreno do “quem não sabe ensina”. Não põe na reta, porque não quer ser cobrado depois. O cara te mostra por A+B que fundo imobiliário é melhor que imóveis. “Ótimo, legal. Então, vou comprar, mas qual deles?” “Ah, não, isso eu não faço.” Então, o espectador, sem o auxílio pragmático para mudar seu comportamento e agir comprando o FII certo, corre sério risco de, entrando aleatoriamente sem conhecer os ativos e as técnicas de valuation, comprar alguém com prejuízo.

Gerente de banco e corretor de investimentos também não estão nessa. Primeiro, porque não sabem sobre alocação de recursos e gestão de investimentos — faça você mesmo o teste. Pergunte sobre uma determinada ação para ele. E o pior, claro: estão numa estrutura de total conflito de interesse. Quem vende não pode recomendar. Quem parte e reparte fica com a melhor parte. Se você perguntar ao barbeiro se deve fazer a barda, a resposta será um tanto óbvia.

Só sobra empresas que realmente fazem pesquisa independente e, por uma questão de escala, a Empiricus é uma metonímia desse mercado. Temos orgulho de termos criado essa indústria no Brasil — aliás, criamos outra também: a de copywriting (comicamente, o mesmo cara que ontem criticava a abordagem hoje faz o curso do Beto; piada pronta. Fala mal, mas paga pau). Para que a coisa fique justa: aqui preciso fazer um registro ao competente Dato, da Eleven Financial, de quem gosto muito. Fica meu obrigado público e sinceros pelas suas palavras recentes em evento. Você sabe do que estou falando. Gratidão está em extinção, eu sei, mas lá em casa ainda é preservada a sete chaves.

O que muda a vida de verdade em finanças não é brigar por filigranas; muito menos discurso bonitinho. As coisas verdadeiramente transformacionais são originadas num investimento bem feito, com ao menos alguns elementos de exponencialidade (capacidade de se multiplicar algumas vezes). O resto pode ajudar, claro, mas não é transformacional. Você precisa de uma grande porrada. E, por favor, com responsabilidade. Nunca concentrado, nunca alavancado e sempre com o devido sizing.

Ter aplicado 1 por cento do seu portfólio em Magalu lá atrás teria mais do que dobrado seu capital. E casos antigos como Itaú, Ambev, WEG, Ultrapar (ainda quando era exemplo de empresa, antes dos caras quase quererem se matar ali dentro), OHL, etc. Ou lá fora: Facebook, Amazon, Google, Netflix.

Nós somos obstinados por esse tipo de coisa. A Empiricus procura investimentos que possam mudar vidas. Eu entro no escritório pensando: qual é a próxima Rumo? Não consigo dormir perturbado com a dúvida de qual será a próxima a Login.

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

XP rebate acusações de esquema de pirâmide, venda massiva de COEs e rentabilidade dos fundos

Após a repercussão no mercado, a própria XP decidiu tirar a limpo a história e esclarecer todas as dúvidas e temores dos investidores; veja o que disse a corretora

PGBL ou VGBL? Veja quanto dinheiro você ‘deixa na mesa’ ao escolher o tipo de plano de previdência errado

Investir em PGBL não é para todo mundo, mas para quem tem essa oportunidade, o aporte errado em VGBL pode custar caro; confira a simulação

De Minas para Buenos Aires: argentinos são a primeira frente da expansão do Inter (INBR32) na América Latina

O banco digital brasileiro anunciou um novo plano de expansão e, graças a uma parceria com uma instituição financeira argentina, a entrada no mercado do país deve acontecer em breve

XP Malls (XPML11) é desbancado por outro FII do setor de shopping como o favorito entre analistas para investir em março

O FII mais indicado para este mês está sendo negociado com desconto em relação ao preço justo estimado para as cotas e tem potencial de valorização de 15%

Mata-mata ou pontos corridos? Ibovespa busca nova alta em dia de PIB, medidas de Lula, payroll e Powell

Em meio às idas e vindas da guerra comercial de Donald Trump, PIB fechado de 2024 é o destaque entre os indicadores de hoje

Debêntures da Equatorial se destacam entre as recomendações de renda fixa para investir em março; veja a lista completa

BB e XP recomendaram ainda debêntures isentas de IR, CRAs, títulos públicos e CDBs para investir no mês

Vencimento de Tesouro Selic paga R$ 180 bilhões nesta semana; quanto rende essa bolada se for reinvestida?

Simulamos o retorno do reinvestimento em novos títulos Tesouro Selic e em outros papéis de renda fixa

Estrangeiro “afia o lápis”, mas ainda aguarda momento ideal para entrar na bolsa brasileira

Segundo o Santander, hoje, os investidores gringos mantêm posições pequenas na bolsa, mas mais inclinados a aumentar sua exposição, desde que surja um gatilho apropriado

Em raro comentário, Warren Buffett critica as tarifas de Trump e diz que “não é a Fada do Dente que pagará”

Trata-se do primeiro comentário público de Warren Buffett acerca das políticas comerciais de Trump; veja o que o bilionário disse

No país da renda fixa, Tesouro Direto atinge recorde de 3 milhões de investidores; ‘caixinhas’ e contas remuneradas ganham tração

Os números divulgados pela B3 mostram que o Tesouro IPCA e o Tesouro Selic concentram 75% do saldo em custódia em títulos públicos federais

Banco de investimentos antecipa pagamento de precatórios para até 5 dias úteis; veja como sair da fila de espera

Enquanto a fila de espera dos precatórios já registrou atraso de até 30 anos, um banco de investimentos pode antecipar o pagamento para até 5 dias úteis; veja como

A queda da Nvidia: por que empresas fantásticas nem sempre são os melhores investimentos

Por mais maravilhosa que seja uma empresa — é o caso da Nvidia —, e por mais que você acredite no potencial de longo prazo dela, pagar caro demais reduz drasticamente as chances de você ter um bom retorno

Onde investir R$ 10 mil? Simulador de investimentos indica as melhores oportunidades de acordo com o seu perfil

Seja você conservador, moderado ou arrojado, saiba onde investir com a ajuda do simulador de investimentos da EQI Research

Vale mais do que dinheiro: demanda por ouro bate recorde em um ano e investimentos explodem

Os preços mais elevados do metal precioso, no entanto, têm afetado em cheio do mercado de joias, que deve continuar em baixa em 2025

Braskem (BRKM5) quer voltar a gerar caixa — e decidiu parar de gastar dinheiro com a Oxygea; entenda a decisão da petroquímica

De acordo com comunicado, a suspensão dos investimentos no negócio está alinhada ao novo direcionamento estratégico da empresa

Ambipar (AMBP3) alcança mercado internacional e capta US$ 400 milhões em green notes – e a empresa já sabe o que fazer com o dinheiro

Os green notes, ou títulos de dívida verdes, da Ambipar foram oferecidos a investidores institucionais qualificados no exterior

O ano dos FIIs de papel? Confira os fundos imobiliários que tiveram os maiores retornos de dividendos em 2024

A alta dos juros prejudicou o desempenho dos fundos imobiliários em 2024, que impactaram no desempenho dos FIIs na bolsa. Assim, os ativos que tiveram grandes retornos podem se tornar dores de cabeça para os cotistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP