10 dados que explicam por que o mercado de fundos imobiliários deve decolar

Segundo especialistas, estamos ainda no ponto mais baixo do ciclo imobiliário, mas prestes a iniciar a virada para um momento melhor. Entenda.

No mês de setembro, o mercado brasileiro de fundos imobiliários atingiu a marca recorde de um milhão de investidores. São quase 400 mil cotistas só nos fundos que têm cotas negociadas em bolsa.

O volume médio de negociação diário na bolsa em 2019 já é o dobro do ano passado, e o volume total negociado neste ano já ultrapassou o volume de 2018.

Os fundos de investimento imobiliários (FII) têm atrativos óbvios para o investidor pessoa física brasileiro, como a garantia de ativos reais, possibilidade de obtenção de renda periódica com os aluguéis dos imóveis, isenção de imposto de renda sobre os rendimentos distribuídos pelos fundos e volatilidade bem mais baixa que a das ações, o que torna este investimento um pouco mais conservador.

Porém, o grande determinante para a atratividade desse mercado é a taxa de juros no chão. Com a Selic em 5,5%, o baixo retorno da renda fixa tradicional leva o investidor a buscar remunerações maiores, que podem ser encontradas no mercado imobiliário, sem a necessidade de expor a fortes altos e baixos como o do mercado de ações.

Mas não basta que o investimento seja interessante apenas do ponto de vista do custo de oportunidade, isto é, quando comparado às aplicações mais conservadoras em determinado momento. É preciso que as perspectivas para ele também sejam boas.

- CONVITE ESPECIAL: Hoje é nosso aniversário de 1 ano do Seu Dinheiro. E estamos com uma super novidade para você, leitor. Aqui neste vídeo nosso colunista Fausto Botelho conta os detalhes. Aproveite!

Especialistas acreditam que este é o caso no mercado imobiliário agora. Ainda estaríamos numa das piores fases do ciclo, prestes a ver uma recuperação puxada pela retomada do crescimento brasileiro.

Leia Também

Até tu, Nvidia? “Queridinha” do mercado tomba sob Trump; o que esperar do mercado nesta quarta

E os pontos mais baixos dos ciclos econômicos são os ideais para nos posicionarmos nos ativos promissores, pois é quando ainda podemos nos beneficiar com a sua valorização.

Hoje de manhã, o pessoal da RB Investimentos, plataforma de investimentos bastante especializada em ativos ligados ao mercado imobiliário, apresentou a jornalistas dez dados que indicam que o futuro dos FII é promissor.

Como a avaliação do mercado imobiliário depende de uma penca de dados, que nem sempre são triviais para a pessoa física encontrar, achei que seria interessante listá-los para você. Seguem:

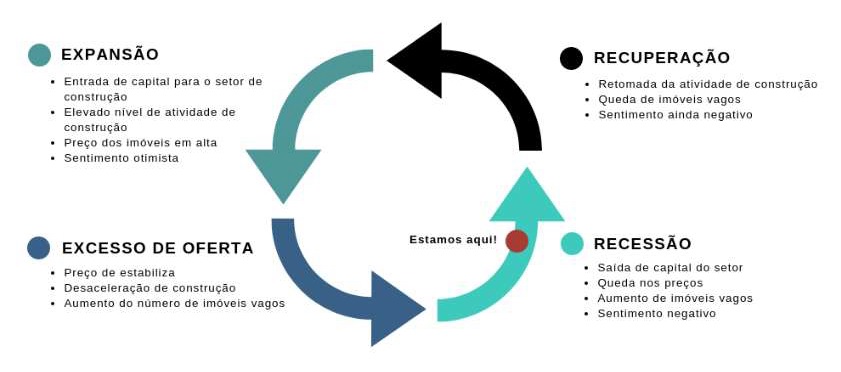

1. O mercado imobiliário é cíclico e nós ainda estamos na parte de baixo do ciclo

O mercado imobiliário não se parece com uma linha reta crescente, mas sim com uma montanha-russa. Ele é cíclico e, como todo ciclo, tem pontos mais altos e mais baixos.

Segundo o pessoal da RB, no momento ainda estamos num dos pontos mais baixos do ciclo, o de recessão. Isto é, o mercado ainda nem começou a se recuperar. O ponto vermelho no gráfico deles mostra onde estamos:

Fonte: RB Investimentos

Se você tiver dificuldade de ler o gráfico deles, eu traduzo:

Recessão

- Saída de capital do setor

- Queda nos preços

- Aumento de imóveis vagos

- Sentimento negativo

Ainda não saímos desta fase, mas estamos no fim dela, prestes a entrar no momento de recuperação. O crescimento econômico, que tende a levar a uma retomada do mercado imobiliário, ainda não engrenou. A vacância dos imóveis corporativos ainda está elevada em algumas regiões, mas já há escassez em outras.

Recuperação

- Retomada da atividade de construção

- Queda de imóveis vagos

- Sentimento ainda negativo

A próxima fase é a de recuperação, em que as construções são retomadas para atender à demanda que vai aumentando com a retomada da atividade econômica. Os imóveis vagos vão sendo ocupados. Nesta fase, já é bom o investidor estar posicionado no mercado imobiliário, para aproveitar a onda de recuperação.

Expansão

- Entrada de capital para o setor de construção

- Elevado nível de atividade de construção

- Preço dos imóveis em alta

- Sentimento otimista

Esta é a fase do auge, em que o mercado imobiliário está bombando e os preços estão subindo com a alta da demanda proveniente da economia aquecida. Nesta fase, os investidores veem seu patrimônio valorizar.

Excesso de oferta

- Preço se estabiliza

- Desaceleração de construção

- Aumento do número de imóveis vagos

Com grande oferta de imóveis, a vacância diminui, e os preços se estabilizam. Se a economia começa a perder fôlego, os preços podem até ver uma queda, levando o mercado imobiliário novamente à fase de recessão.

2. A Selic está no seu menor patamar da História - e com previsão de cair mais - o que barateia o crédito

O mercado imobiliário é o que mais se beneficia dos juros baixos. Trata-se de um setor extremamente dependente de financiamentos de longo prazo, e nenhum momento é melhor para tomar crédito do que quando os empréstimos estão baratos.

Além disso, o mercado residencial é financiado principalmente pela caderneta de poupança, cuja remuneração no atual patamar de juros é atrelada à Selic.

Assim, juros mais baixos representam dinheiro mais barato para financiar a construção de imóveis e um custo de oportunidade menor para quem recebe aluguéis.

A taxa Selic está hoje no seu menor patamar da História, 5,5% ao ano, e o mercado espera que caia ainda mais. Segundo o último boletim Focus do Banco Central, a previsão é de Selic em 5,0%, mas já há quem espere cortes ainda maiores.

3. Os bancos estão oferecendo condições melhores de financiamento, o que favorece a tomada de crédito por mais gente

Além da queda nos juros, outras condições de financiamento também estão melhorando, como tamanho da entrada e prazo de pagamento. Isso tudo aumenta o acesso da população ao financiamento imobiliário.

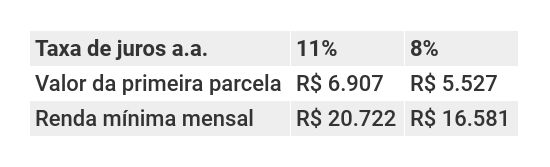

A RB fez uma simulação do financiamento de um imóvel de R$ 750 mil e 20% de entrada (ou seja, financiamento de R$ 600 mil), por um prazo de 360 meses (30 anos) com dois patamares de juros diferentes: 11% ao ano e 8% ao ano.

O resultado foi uma queda de 20% na renda mensal necessária para se financiar um imóvel deste valor e uma redução de 26% nos valores pagos a título de juros durante todo o prazo do financiamento:

Fonte: RB Investimentos

Em outras palavras, o custo menor do financiamento não apenas torna o crédito mais barato para quem já podia pagar, mas faz com que pessoas de renda menor passem a ter acesso a imóveis de valores que antes não cabiam no seu orçamento, uma vez que há limite de comprometimento de renda.

4. Contratos de financiamento indexados à inflação devem favorecer o mercado imobiliário

O lançamento da nova modalidade de financiamento imobiliário com parcelas indexadas ao IPCA, o índice oficial de inflação, deve ser muito benéfico para o mercado.

Antes, as prestações, quando indexadas, só podiam ser atreladas à Taxa Referencial (TR), um índice que tem parte do seu cálculo determinado pelo governo.

Por não se tratar de um índice de mercado, não é possível criar títulos de dívida que permitam a captação de recursos no mercado de capitais para a concessão de financiamentos atrelados à TR.

Com a inflação, entretanto, o chamado processo de securitização torna-se possível. O IPCA é um índice de mercado, tornando possível a criação de produtos financeiros indexados a ele a fim de captar recursos para essas linhas de financiamento. Assim, dá para casar a ponta de captação com a ponta de concessão de credito.

Do ponto de vista do mutuário, o valor das parcelas pode oscilar mais, mas a parte prefixada do juro tende a diminuir. Com a inflação controlada, o custo do crédito deve ficar menor.

Tal novidade tem o potencial de baratear o crédito e facilitar a captação de recursos no mercado de capitais, aumentando a oferta de produtos para o investidor, como os Certificados de Recebíveis Imobiliários (CRI) e os fundos imobiliários que investem nesses papéis.

5. Confiança do consumidor e da indústria começam a ser retomadas

O investimento imobiliário é de longo prazo, podendo ter um ciclo superior a cinco anos. Afinal, a construção de um imóvel leva um bom tempo para se concretizar.

Na outra ponta, a compra de um imóvel também é uma aposta de longo prazo, pois os financiamentos costumam levar anos. No caso do mercado residencial, o padrão é de 30 anos.

Ou seja, para alguém querer investir no mercado imobiliário ou comprar um imóvel para sua própria utilização, é preciso ter uma forte confiança no futuro.

Os investidores precisam confiar que os compradores terão apetite para a compra, e estes precisam confiar que terão renda e fôlego financeiro para arcar com os financiamentos longos.

Na fase de recessão, como a que estamos vivendo, essa confiança está baixa, mas já começa a ser retomada.

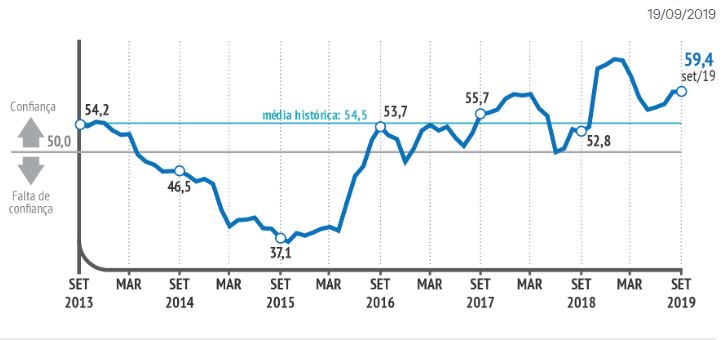

Confiança dos empresários

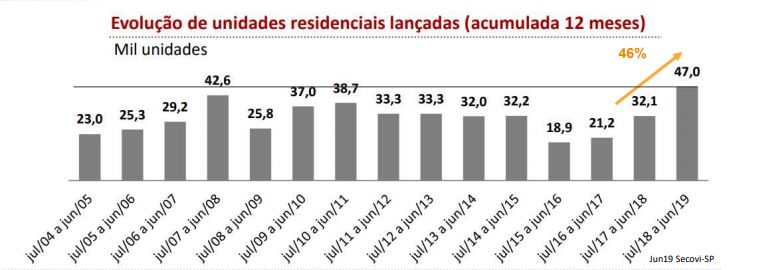

- Segundo a RB, desde meados de 2018, as fases iniciais da atividade imobiliária vêm se recuperando, com uma alta de 20% na fase da Fundação e de 6,3% na fase de Estrutura. Nos 12 meses até junho, o índice de lançamentos subiu 21%.

- O Índice de Confiança do Empresário Industrial (ICEI) vem se recuperando. De zero a 100, está em 59,4 - 4,8 pontos acima da média histórica de 54,5 e 6,6 acima do índice de setembro do ano passado, de 52,8. Patamares superiores a 50,0 indicam "Confiança", e inferiores indicam "Falta de Confiança". O índice esteve inferior a 50,0 mais ou menos de março de 2014 a agosto de 2016, momento mais agudo da crise.

Fonte: Portal da Indústria

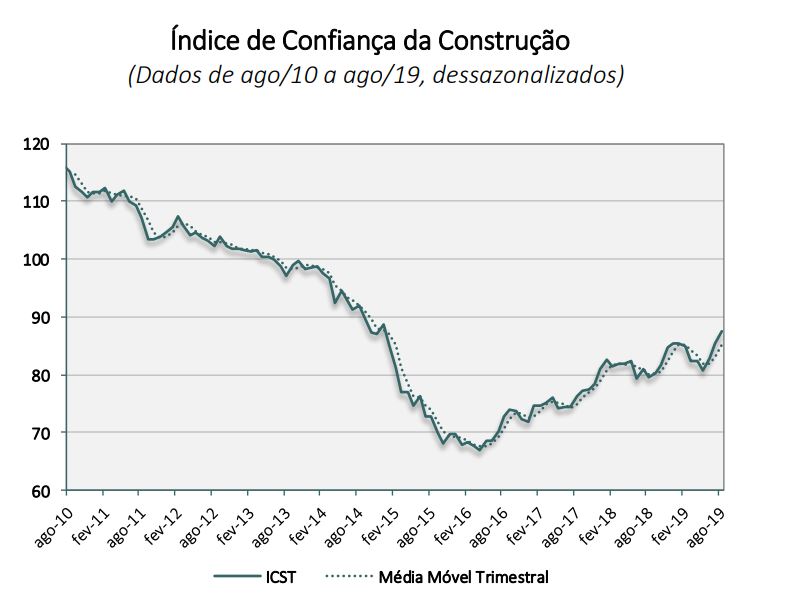

- O Índice de Confiança da Construção Civil, elaborado pela Fundação Getúlio Vargas (FGV), vem se recuperando e atingiu, em agosto, seu maior patamar (87,6) desde dezembro de 2014 (88,7).

Fonte: FGV

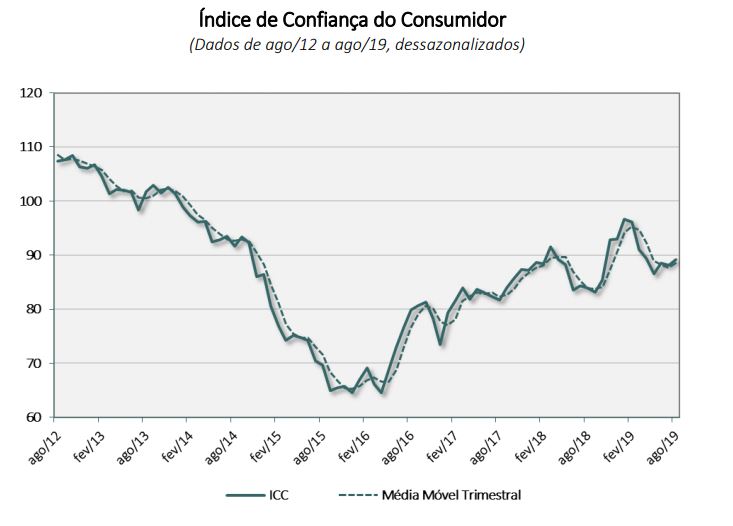

Confiança do consumidor

- Já a confiança do consumidor ainda está cambaleante, mas já vê sinais de recuperação. Por um lado, segundo o Portal da Indústria, o Índice de Medo do Desemprego, por exemplo, ainda está acima da média histórica e tem aumentado desde o fim do ano passado, apesar de ver queda nos 12 meses terminados em junho.

- Por outro, o Índice de Confiança do Consumidor, também calculado pela FGV, deu sinais de melhora em agosto, atingindo 89,2, maior patamar desde abril. Um dos fatores que mais contribuiu para a recuperação no mês foi o indicador que mede o otimismo das famílias com a situação financeira nos próximos meses. Desde 2016, o índice vem mostrando recuperação, mas teve um tombo desde o fim de 2018.

Fonte: FGV

6. Lançamentos e vendas no mercado imobiliário estão se recuperando

Fonte: Secovi-SP

Os dados são do mercado paulista.

7. Mercado corporativo começa a caminhar para a situação de equilíbrio

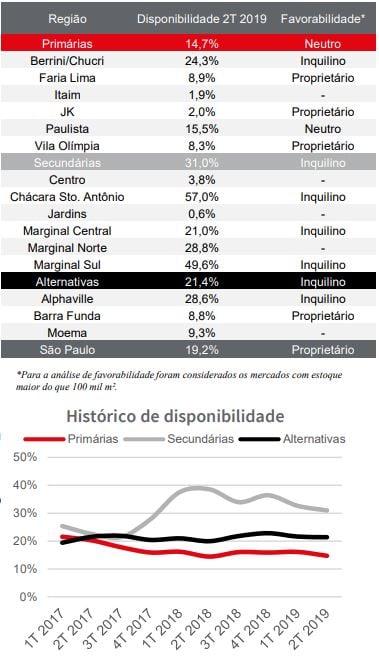

Segundo dados da consultoria imobiliária Jones Lang LaSalle (JLL), o mercado paulistano de imóveis corporativos caminha para um patamar de equilíbrio entre proprietários e inquilinos, sendo que antes estava mais favorável aos inquilinos.

A taxa de vacância na cidade no segundo trimestre de 2019 foi de 23,0%, 0,1 ponto percentual a menos que no trimestre anterior e 0,3 ponto percentual menor que no segundo trimestre do ano passado. Trata-se da terceira queda consecutiva na vacância. A previsão é de novas quedas nos próximos trimestres.

Quanto à disponibilidade de imóveis (dado que considera também os espaços ainda ocupados, mas prestes a ser devolvidos), as regiões primárias da cidade (o filé mignon do mercado) já se encontra mais favorável para os proprietários do que para os inquilinos, isto é, são eles que têm o maior poder de barganha.

Isso significa que, nestas regiões mais concorridas, quem está se dando bem é o investidor, e não tem tanto imóvel disponível assim. Nas demais regiões, a situação ainda pende mais para o lado do inquilino. Mas, na média, o mercado de imóveis corporativos da cidade já está mais favorável para o proprietário.

Fonte: JLL

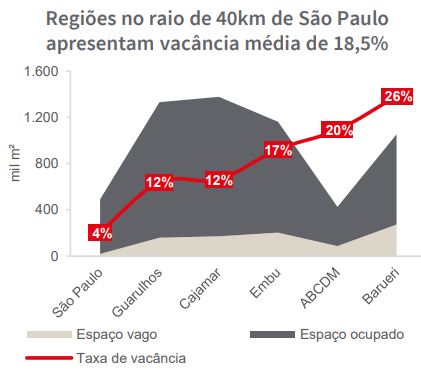

8. Mercado de galpões logísticos vê queda de vacância

Ainda de acordo com a JLL, a taxa de vacância em galpões logísticos em São Paulo também vem caindo e hoje se aproxima dos 20,0%. As três principais regiões logísticas já têm vacância inferior a 15%, o que ensejou o lançamento de novos empreendimentos.

Fonte: JLL

9. Inflação baixa e controlada beneficia mercado de shopping centers

Nossa inflação baixa e controlada não está favorecendo apenas o cenário de juros, mas também o poder de compra da população, que está com uma maior parcela do orçamento disponível. O mercado espera que 2019 termine com inflação de 3,42%, abaixo da meta de 4,25%, mas ainda acima do piso da meta, de 2,75%.

10. Valor de mercado dos fundos imobiliários descolou do valor patrimonial pela primeira vez no ano, e isso pode ser bom

Segundo a RB, no mês de julho, o valor de mercado dos fundos imobiliários negociados em bolsa se descolou, pela primeira vez no ano, do seu valor patrimonial. O valor de mercado é o valor pelo qual o fundo é negociado, e o valor patrimonial é o valor de avaliação dos seus ativos.

De acordo com Daniel Linger, estrategista-chefe da RB, isto é sinal de que os investidores estão com boas perspectivas para os fundos imobiliários, acreditando que seus ativos vão se valorizar e convergir para o valor de mercado, eventualmente. Nos meses anteriores, os valores vinham caminhando mais próximos.

Imóvel na planta: construtora pode levar 6 meses para baixar hipoteca após quitação? Se ela não pagar dívida ao banco, posso perder meu imóvel?

É comum que contratos de compra de imóvel na planta prevejam um prazo para a liberação da hipoteca após a quitação do bem, mas ele pode ser bem dilatado; qual o risco para o comprador?

JP Morgan reduz projeção para o PIB brasileiro e vê leve recessão no segundo semestre; cortes de juros devem começar no fim do ano

Diante dos riscos externos com a guerra tarifária de Trump, economia brasileira deve retrair na segunda metade do ano; JP agora vê Selic em 1 dígito no fim de 2026

Prazo de validade: Ibovespa tenta acompanhar correção das bolsas internacionais, mas ainda há um Trump no meio do caminho

Bolsas recuperam-se parcialmente das perdas dos últimos dias, mas ameaça de Trump à China coloca em risco a continuidade desse movimento

Para ficar perto de Trump, Zuckerberg paga US$ 23 milhões por mansão em Washington — a terceira maior transação imobiliária história da capital americana

Localizada a menos de 4 km da Casa Branca, a residência permitirá ao dono da Meta uma maior proximidade com presidente norte-americano

FII PVBI11 cai mais de 2% na bolsa hoje após bancão chinês encerrar contrato de locação

Inicialmente, o contrato não aplicava multa ao inquilino, um dos quatro maiores bancos da China que operam no Brasil, mas o PVBI11 e a instituição chegaram a um acordo

Como declarar aluguéis pagos e recebidos no imposto de renda 2025

Se você mora de aluguel ou investe em imóveis para renda, não se esqueça de informar os valores pagos ou recebidos pelo imóvel na sua declaração de IR 2025. Confira o passo a passo para declarar aluguéis no imposto de renda

Os gigantes estão de volta: XP Malls (XPML11) divide o pódio com FII logístico entre os fundos imobiliários preferidos dos analistas para abril

Dois fundos imobiliários ocupam o primeiro lugar no ranking de recomendações para abril. Os FIIs favoritos entre os analistas ainda estão sendo negociados com desconto

Um café e um pão na chapa na bolsa: Ibovespa tenta continuar escapando de Trump em dia de payroll e Powell

Mercados internacionais continuam reagindo negativamente a Trump; Ibovespa passou incólume ontem

Com portfólio do RELG11 na mira, fundo imobiliário GGRC11 anuncia emissão de cotas milionária — e já avisou que quer comprar ainda mais imóveis

A operação do GGRC11 faz parte do pagamento pelo portfólio completo do RELG11, que ainda está em fase de negociações

Trump Day: Mesmo com Brasil ‘poupado’ na guerra comercial, Ibovespa fica a reboque em sangria das bolsas internacionais

Mercados internacionais reagem em forte queda ao tarifaço amplo, geral e irrestrito imposto por Trump aos parceiros comerciais dos EUA

Como declarar imóveis no imposto de renda 2025, incluindo compra, venda e doação

A posse de imóveis ou a obtenção de lucro com a venda de um imóvel em 2025 podem obrigar o contribuinte a declarar; mas qualquer um que entregue a declaração deve informar a posse ou transações feitas com bens imóveis

Onde investir em abril? As melhores opções em ações, dividendos, FIIs e BDRs para este mês

No novo episódio do Onde Investir, analistas da Empiricus Research compartilham recomendações de olho nos resultados da temporada de balanços e no cenário internacional

Não haverá ‘bala de prata’ — Galípolo destaca desafios nos canais de transmissão da política monetária

Na cerimônia de comemoração dos 60 anos do Banco Central, Gabriel Galípolo destacou a força da instituição, a necessidade de aprimorar os canais de transmissão da política monetária e a importância de se conectar com um público mais amplo

Em busca de zerar a vacância do fundo imobiliário, VPPR11 anuncia mais um contrato de locação de imóvel em Alphaville

Este é o segundo anúncio de locação de ativos do VPPR11 nesta semana. O FII recentemente lidou com a substituição da gestora XP Asset para a V2 Investimentos

Trump-palooza: Alta tensão com tarifaço dos EUA força cautela nas bolsas internacionais e afeta Ibovespa

Donald Trump vai detalhar no fim da tarde de hoje o que chama de tarifas “recíprocas” contra países que “maltratam” os EUA

Após mudança de nome e ticker, FII V2 Prime Properties ganha novo inquilino em imóvel em Alphaville — e cotistas comemoram

A mudança do XP Properties (XPPR11) para V2 Prime Properties (VPPR11) veio acompanhada de uma nova gestora, que chega com novidades para o bolso dos cotistas

Após problema com inadimplência, inquilina encerra contrato de locação do FII GLOG11 — mas cotistas (ainda) não vão sentir impactos no bolso

Essa não é a primeira vez que o GLOG11 enfrenta problemas de inadimplência com a inquilina: em 2023, a companhia deixou de pagar diversas parcelas do aluguel de um galpão em Pernambuco

Em busca de proteção: Ibovespa tenta aproveitar melhora das bolsas internacionais na véspera do ‘Dia D’ de Donald Trump

Depois de terminar março entre os melhores investimentos do mês, Ibovespa se prepara para nova rodada da guerra comercial de Trump

Boletim Focus mantém projeção de Selic a 15% no fim de 2025 e EQI aponta caminho para buscar lucros de até 18% ao ano; entenda

Com a Selic projetada para 15% ao ano, investidores atentos enxergam oportunidade de buscar até 18% de rentabilidade líquida e isenta de Imposto de Renda

Tarifaço de Trump aciona modo cautela e faz do ouro um dos melhores investimentos de março; IFIX e Ibovespa fecham o pódio

Mudanças nos Estados Unidos também impulsionam a renda variável brasileira, com estrangeiros voltando a olhar para os mercados emergentes em meio às incertezas na terra do Tio Sam

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP