Mercado doméstico e small caps: as apostas do BTG Pactual digital para a bolsa em 2020

Álvaro Frasson, economista do BTG Pactual digital, afirma que o ganho de tração da atividade doméstica continuará sustentando a alta da bolsa brasileira — e, nesse cenário, ações de empresas voltadas ao mercado local tendem a ir especialmente bem

O ano de 2019 foi marcado pela quebra de marcas pelo Ibovespa. Ainda em janeiro, o índice cruzou pela primeira vez a faixa dos 90 mil pontos; em junho, foi a vez de a barreira dos 100 mil pontos ser rompida; e, em dezembro, um novo patamar foi alcançado: o dos 110 mil pontos.

Se você entrou nessa corrida lá atrás, se deu bem — somente neste ano, o índice já subiu mais de 28%. Mas, se você deixou o bonde passar, não se preocupe: em 2020, ainda há espaço para lucrar com a bolsa. Basta saber as ações certas para investir.

Pensando nisso, eu passei os últimos dias conversando com especialistas do mercado financeiro. Minha pauta era bastante clara: como continuar tendo lucros interessantes na bolsa, mesmo após o rali de 2019?

Para Álvaro Frasson, economista do BTG Pactual digital, ações de empresas voltadas ao mercado doméstico, como as small caps, são uma aposta interessante para o ano que vem — muito mais atrativas que os papéis ligados ao setor de commodities.

Ele me recebeu na sede do BTG, em São Paulo, para um bate-papo sobre as perspectivas para a economia e a política brasileira em 2020, sobre os possíveis cenários para a guerra comercial entre EUA e China e, é claro, sobre o que poderá acontecer com o Ibovespa e o mercado acionário do país.

O diagnóstico é simples: a economia brasileira tem tudo para continuar ganhando força no próximo ano — o que abre as portas para boas possibilidades de lucro na bolsa.

Fazendo as contas

Antes de tudo, é preciso ter em mente que o ano que vem terá uma grande diferença em relação a 2019: não teremos mais um grande movimento de queda nos juros.

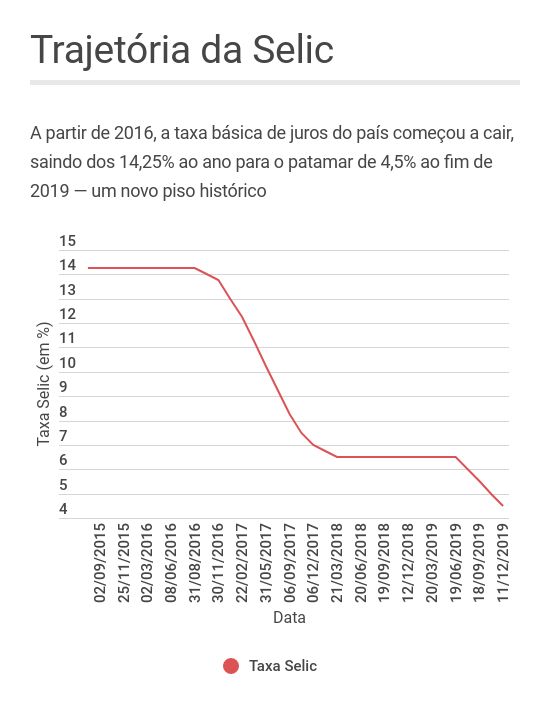

Como é de conhecimento de todos, o Banco Central (BC) promoveu uma série de cortes na Selic — a taxa básica saiu de 6,5% ao ano e chegou a 4,5% ao ano, um novo piso histórico. Esse ciclo de ajustes negativos, contudo, está muito perto do fim, como a própria autoridade monetária já deixou claro.

Em sua última decisão de juros, o BC até deixou a porta aberta para mais uma redução de 0,25 ponto na Selic no início de 2020. No entanto, a instituição disse enxergar a taxa básica em 4,5% ao ano ao fim de 2020 — assim, caso ocorra esse novo corte nos juros, uma elevação deverá ser feita em algum momento no futuro.

E por que a trajetória da Selic é importante para os investimentos no mercado acionário? É simples: a taxa de juros é uma peça fundamental no cálculo do valor dos ativos em bolsa — o chamado valuation.

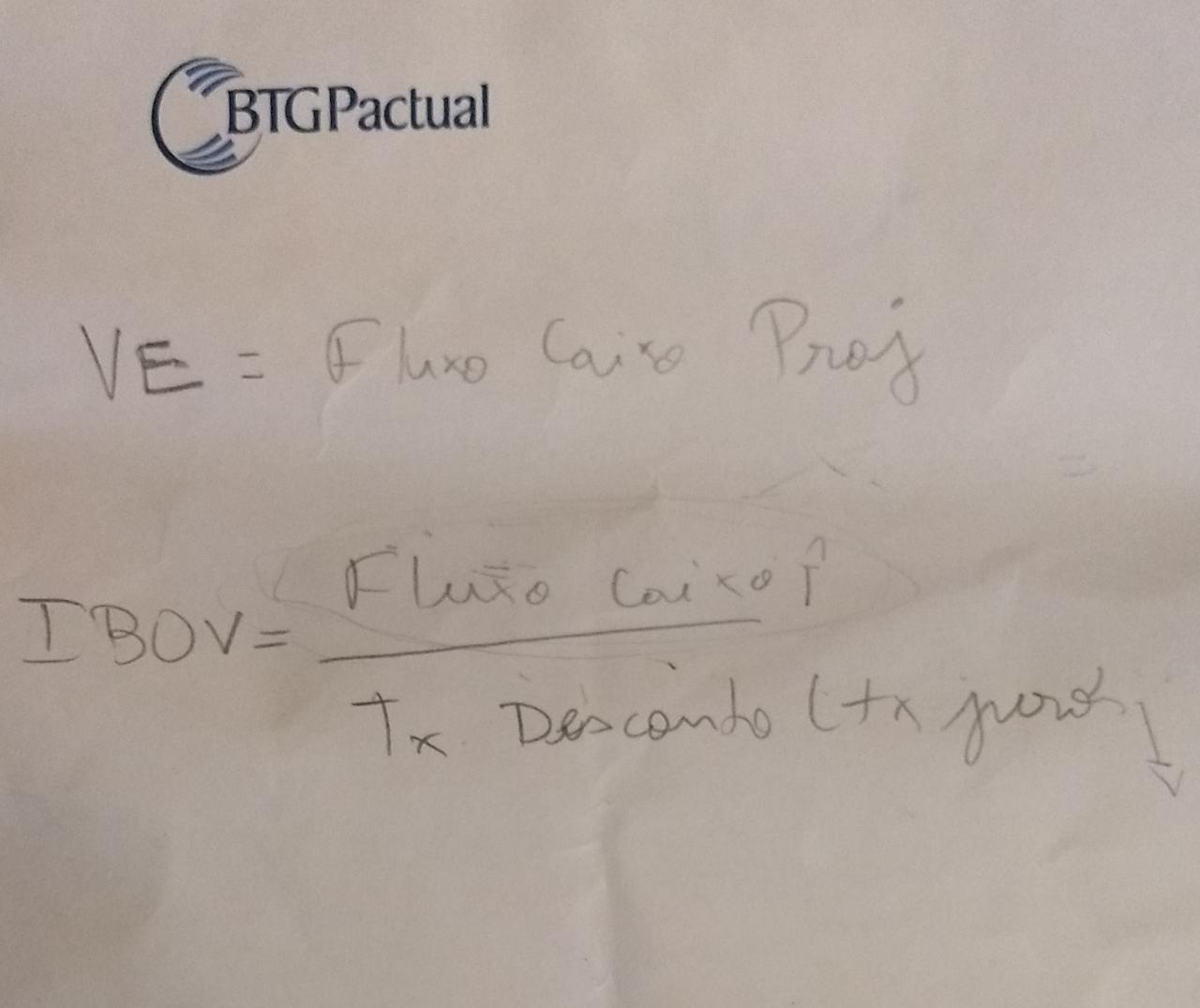

Em determinado ponto de nossa conversa, Frasson pegou papel e lápis para me explicar a lógica por trás de seu pensamento:

Traduzindo: o valor de um ativo qualquer no presente (no caso, o Ibovespa) é resultado da relação entre o fluxo de caixa projetado no futuro e uma taxa de desconto (no caso, a taxa de juros).

Assim, por mais que o fluxo de caixa projetado para as empresas do Ibovespa não tenha aumentado muito, a taxa de juros teve uma redução expressiva. Assim, a divisão resultou num valor mais elevado — justamente, a elevação vista no índice.

Mas... se a taxa de juros não vai mais cair, então como ficamos?

A força da economia

Neste caso, a única opção para que o preço das ações e o Ibovespa continuem subindo é através do aumento no fluxo de caixa projetado. E, com a economia brasileira ganhando tração, essa é uma possibilidade cada vez mais concreta.

Basta ver os dados do PIB no terceiro trimestre, que indicaram uma expansão de 0,6% na atividade doméstica — superando as expectativas dos analistas. Mas, mais importante que o número em si, é o detalhamento desse resultado: o setor que mais contribuiu para esse crescimento foi a construção civil, indicando uma dinâmica mais saudável da economia local.

"Talvez, em 2020, poderemos ver algo que no acontece há muitos anos: os economistas errarem a projeção de PIB para baixo", diz Frasson, apontando que o BTG recentemente elevou suas estimativas para o crescimento da economia brasileira: de 1% para 1,2% em 2019, e de 1,8% para 2,3% em 2020 — essa última, com um viés de alta.

"A partir de agora, podemos sim ter uma mudança de tendência em relação às expectativas (para a economia brasileira)"

Quebra-cabeças

Só que, por mais que as perspectivas para a economia do país sejam animadoras, o Brasil não é uma ilha isolada do mundo. Lá fora, a guerra comercial entre Estados Unidos e China impacta a economia global e pode mexer com os seus investimentos.

Vale lembrar que, no ano que vem, teremos eleições presidenciais nos Estados Unidos — um fator que certamente irá influenciar a tomada de decisão do presidente americano, Donald Trump. Assim, por mais que as potências tenham chegado a um acordo de primeira fase, Frasson acredita que a tensão deva continuar existindo em 2020.

Ou seja: é de se esperar uma boa dose de volatilidade nos mercados globais.

Juntando as peças

Considerando tudo isso, voltemos à equação apresentada no início da conversa. Como já foi dito, o fluxo de caixa projetado para o futuro tende a subir e a taxa de juros deve permanecer estável, o que resultará num crescimento do valor das empresas e do Ibovespa.

Mas... quais são as melhores empresas para se investir? Quais tendem a maximizar o potencial dessa fórmula?

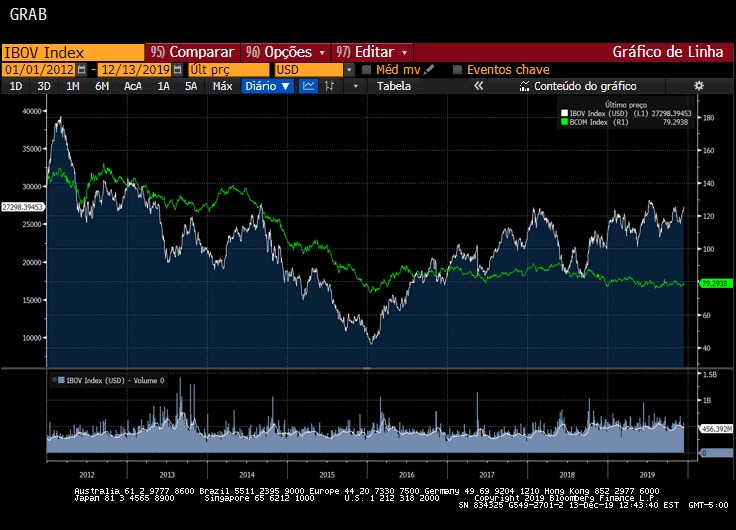

Vamos analisar o setor de commodities, um dos de maior peso na composição do Ibovespa. Para isso, veja a correlação entre o índice brasileiro (em dólares) e o índice de commodities da Bloomberg:

Repare que o Ibovespa (linha branca) e o índice de commodities da Bloomberg (linha verde) possuem uma alta correlação até 2016. A partir daí, o Ibovespa deslancha e passa a subir forte. Por que?

Exatamente por causa da queda na taxa de juros: em 2016, quando a Selic estava em 14,25% ao ano, o BC promoveu um primeiro ciclo de cortes — o que mexeu com a dinâmica do valuation do Ibovespa, independente do comportamento das commodities.

Mas, agora que a Selic tende a ficar estável, o que precisa acontecer para que o setor de commodities continue crescendo na bolsa?

"Bem, o fluxo de caixa dessas companhias só aumenta por dois fatores: preço ou demanda. E ambos dependem da guerra comercial", diz Frasson. "Se você sabe que commodities depende muito do exterior, e o exterior está nebuloso, uma alternativa legal é pensar nas empresas voltadas ao mercado doméstico".

É uma questão de estratégia, de minimizar os riscos. Enquanto o setor de commodities possui incertezas no horizonte, companhias dos segmentos de consumo, varejo e indústria possuem perspectivas mais claras e animadoras. É o caso de grande parte das integrantes do índice de small caps da B3.

Mesmo em 2019, as empresas de menor capitalização da bolsa já apresentaram um desempenho superior. Por mais que os ganhos de 28% do Ibovespa neste ano saltem aos olhos, veja o que aconteceu com o índice de small caps (SMLL): no mesmo período, saltou mais de 50%.

Sorte ou revés

Há muitos outros fatores que podem influenciar o andamento do mercado de ações e do Ibovespa em 2020. A começar pelo cenário político local: ano que vem teremos eleições municipais no Brasil, um acontecimento que pode mexer indiretamente com o panorama de investimentos.

Para Frasson, as eleições municipais em si não têm potencial para influenciar significativamente os rumos na bolsa. Mas a disputa pode sim afetar as engrenagens em Brasília, tirando velocidade das tramitações de projetos no segundo semestre do ano.

Assim, considerando o tempo hábil reduzido para conduzir as discussões, o economista do BTG Pactual digital acredita que o governo precisará escolher sabiamente quais pautas priorizar. E, considerando a complexidade das reformas administrativa e tributária, ele acredita que seria melhor deixar essas propostas para 2021.

"Mais do que fazer reformas ou não governo precisa saber quais brigas comprar no primeiro semestre", diz. "Não adianta querer passar uma reforma tributária agora, não vai passar. A pauta é lenta e mexe com interesses setoriais — e ainda não tem uma proposta pronta".

Dito isso, quais seriam as alternativas para o governo? Segundo Frasson, priorizar PECs emergenciais e dos fundos públicos, além de pautas para estimular a geração de emprego, seriam as estratégias mais acertadas para o primeiro semestre, dada a menor complexidade para aprovação.

"Mais do que enviar boas propostas ao congresso, é saber quais propostas são mais fáceis de passar"

Outro fator que pode dar gás extra ao mercado de ações do Brasil é a volta do investidor estrangeiro. E um primeiro passo importante já foi conquistado na semana passada: a melhora da perspectiva do rating do país pela S&P.

A nota do Brasil continua em "BB-", mas, agora, com perspectiva positiva — ou seja, numa futura revisão, a S&P poderá melhorar a classificação do país. Ainda estamos três degraus abaixo do grau de investimento, mas trata-se de um passo inicial na busca pelos recursos externos.

É muito pouco provável que o grau de investimento seja recuperado já em 2020. Mas, de qualquer maneira, Frasson vê a retomada gradual da confiança no Brasil como um fator fundamental para que o país consiga atrair recursos estrangeiros, mesmo em meio às instabilidades da guerra comercial.

Por enquanto, o BTG enxerga o Ibovespa a 130 mil pontos ao fim de 2020 — o que, considerando os 112.564,86 pontos registrados no pregão da última sexta-feira (15), representa um potencial de alta de 15%. Mas, novamente: o índice tem em sua composição uma grande fatia de empresas do setor de commodities — ações mais voltadas ao mercado doméstico são majoritárias entre as small caps.

"Se você não quiser ficar tão a mercê dos tuítes do Trump e da guerra comercial, ficar alocado em empresas com foco em mercado doméstico pode ser uma boa saída"