Os mais buscados: fundos de ações são os campeões de cotistas em 2019

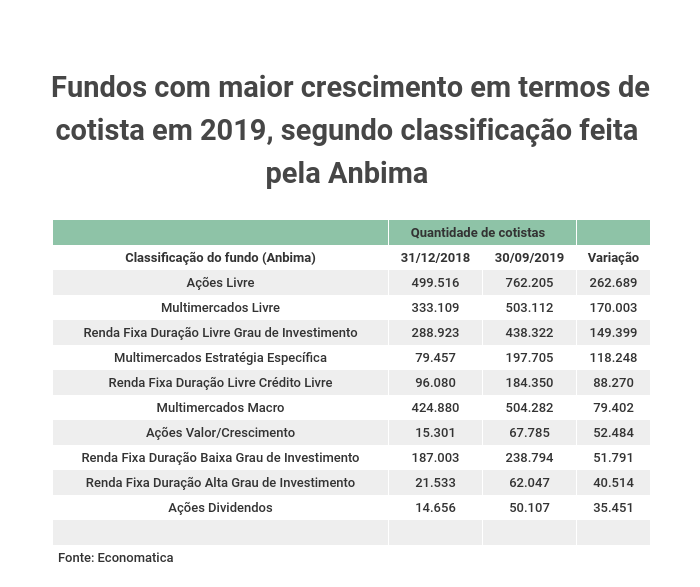

O levantamento faz parte de um estudo feito pela consultoria Economatica. A pesquisa mostra que esses tipos de fundos tiveram um incremento de 262.689 mil cotistas até o fim de setembro deste ano

Depois de ver um verdadeiro boom na rentabilidade de alguns fundos de ações oferecidos pela gestora Alaska, a casa viu o número de cotistas disparar. E não foi só ela.

Um levantamento feito pela consultoria Economatica divulgado hoje (7) aponta que a classe de fundos que mais ganhou cotistas em 2019 foi a de ações livre, com um incremento de 262.689 mil cotistas. Na prática, esse tipo de fundo permite que o gestor invista em qualquer ação.

Na sequência, aparecem os fundos multimercados livre que tiveram um crescimento de 170.003 cotistas. Desde o começo do ano até 30 de setembro deste ano, o número passou de 333.109 para 503.112.

Apenas em terceiro lugar vem os fundos de renda fixa duração livre grau de investimento, que englobam fundos que investem em títulos de renda fixa mais seguros em termos de classificação de crédito e que são, na sua maioria, títulos públicos.

Em seguida vem os multimercados de estratégia específica, que podem ser desde macro - com operações em diversas classes de ativos com base em cenários macroeconômicos de médio e longo prazos -, assim como long and short, que montam posições apostando na alta (comprado) ou na baixa (vendido) de um ativo.

Nessa última categoria, houve um incremento de 118.248 cotistas durante o mesmo período de análise. O número passou de 79.457 para 197.705 cotistas no fim de setembro deste ano.

Leia Também

A pesquisa corrobora a tese de que o investidor está buscando produtos mais arriscados com foco em obter retornos mais gordos. Isso ocorre porque os investimentos em renda fixa vêm oferecendo rentabilidades cada vez menores, especialmente agora com mais um corte da taxa Selic e possíveis quedas até o fim do ano.

Para a análise, o estudo não levou em conta fundos de bancos de varejo como Bradesco, BBDTVM, Itaú, Santander e Banco do Brasil, assim como fundos exclusivos, estruturados e que fecharam ou abriram em 2019.

Os preferidos

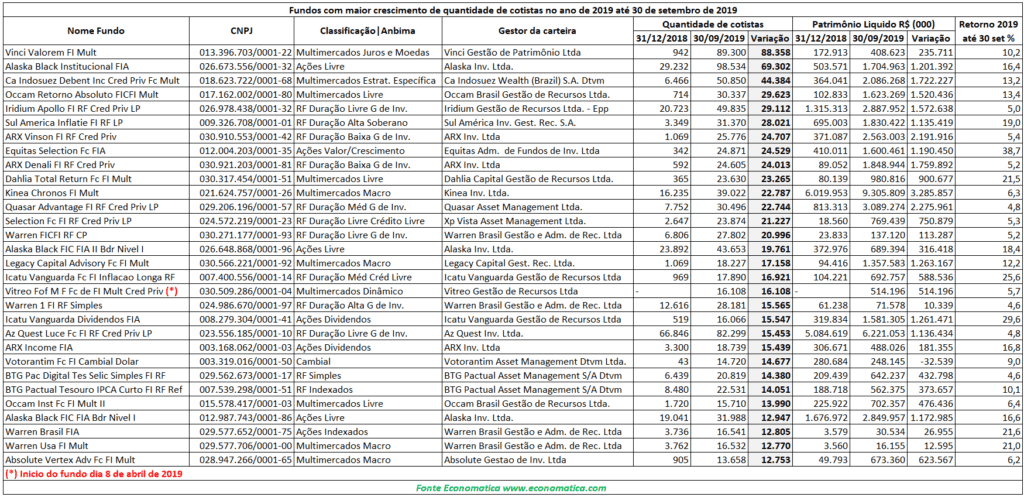

E na hora de escolher, o primeiro lugar na lista de fundos que mais ganharam cotistas em 2019 é do Vinci Valorem FI Mult, que é um fundo multimercado focado em juros e moedas.

Segundo o estudo, o número de cotistas saiu de 942 para 89.300 mil até 30 de setembro deste ano. O patrimônio líquido do fundo também teve uma alta de 136,32%. Em compensação, o retorno do fundo não foi o melhor da lista. No acumulado do ano, a rentabilidade oferecida ficou em 10,2% ao ano.

Na sequência, o fundo que mais ganhou cotistas foi o popular Alaska Black Institucional FIA, que é focado em ações e que recebeu 69.302 cotistas durante o mesmo período. Assim como o primeiro lugar, o fundo não vem performando tão bem em 2019 em relação a outros que investem ações. No acumulado do ano, a rentabilidade dele é de 16,4% ao ano.

O terceiro lugar, por sua vez, é do fundo CA Indosuez Debêntures Incentivadas CP FIC FIM, que é um fundo que busca investir em ativos que financiam projetos de infraestrutura prioritários ao governo Federal. Pelo fato de investir em debêntures incentivadas, ele é isento de Imposto de Renda para a pessoa física.

A razão para o aumento da procura por esses tipos de fundos focados em debêntures é porque a oferta deles também têm crescido, especialmente agora que as empresas estão trocando dívida externa por interna e que há uma expansão de projetos de infraestrutura. No acumulado do ano, o fundo da CA apresenta rentabilidade de 13,2% ao ano.

Já o ganhador em termos de retorno no acumulado do ano é o fundo Icatu Vanguarda Dividendos FIA, com uma rentabilidade de 29,6% ao ano. Apesar de ser o campeão em termos de retorno, ele aparece apenas em 20º lugar na lista dos fundos com maior crescimento de cotistas em 2019.

As gestoras mais queridas

Já no quesito gestoras com maior crescimento de cotistas neste ano, o primeiro lugar ficou com a XP, com um incremento de 104.363 mil cotistas do fim do ano passado até 30 de setembro de 2019. O valor passou de 105.643 para 210.006 mil.

Na sequência, há a gestora de Henrique Bredda, a Alaska Investimentos Ltda. A casa viu um aumento de 101.944 mil cotistas no mesmo período. Antes, o número era de 72.831 cotistas.

Em terceiro lugar, está a gestora Vinci Gestão de Patrimônio com uma entrada de 88.463 cotistas. Por lá, o número passou de 1.147 para 89.610 no fim de setembro deste ano.

Outra gestora que se destacou foi a Vitreo Gestão de Recursos Ltda. O documento relembra que, apesar de ser nova, a gestora terminou o mês de setembro passado com 31.471 cotistas.

Por outro lado, teve gente que perdeu muitos cotistas. Na lista das campeãs de perdas está a Adamcapital Gestão de Recursos Ltda, com queda de 17.701 cotistas no ano de 2019.

A gestora contava com 60.252 cotistas no começo do ano e terminou o mês de setembro com 42.551 cotistas.

Outra que foi bastante afetada foi a GWI Asset Management SA, que administrou a incorporadora Gafisa durante um turbulento período. A gestora no final de 2018 tinha 353 cotistas contra 4 cotistas no fim de setembro de 2019.

Embraer (EMBR3) tem começo de ano lento, mas analistas seguem animados com a ação em 2025 — mesmo com as tarifas de Trump

A fabricante de aeronaves entregou 30 aviões no primeiro trimestre de 2025. O resultado foi 20% superior ao registrado no mesmo período do ano passado

Oportunidades em meio ao caos: XP revela 6 ações brasileiras para lucrar com as novas tarifas de Trump

A recomendação para a carteira é aumentar o foco em empresas com produção nos EUA, com proteção contra a inflação e exportadoras; veja os papéis escolhidos pelos analistas

Itaú (ITUB4), de novo: ação é a mais recomendada para abril — e leva a Itaúsa (ITSA4) junto; veja outras queridinhas dos analistas

Ação do Itaú levou quatro recomendações entre as 12 corretoras consultadas pelo Seu Dinheiro; veja o ranking completo

Rodolfo Amstalden: Nos tempos modernos, existe ERP (prêmio de risco) de qualidade no Brasil?

As ações domésticas pagam um prêmio suficiente para remunerar o risco adicional em relação à renda fixa?

Onde investir em abril? As melhores opções em ações, dividendos, FIIs e BDRs para este mês

No novo episódio do Onde Investir, analistas da Empiricus Research compartilham recomendações de olho nos resultados da temporada de balanços e no cenário internacional

Minoritários da Tupy (TUPY3), gestores Charles River e Organon indicam Mauro Cunha para o conselho após polêmica troca de CEO

Insatisfeitos com a substituição do comando da metalúrgica, acionistas indicam nome para substituir conselheiro independente que votou a favor da saída do atual CEO, Fernando Rizzo

Assembleia do GPA (PCAR3) ganha apoio de peso e ações sobem 25%: Casino e Iabrudi sinalizam que também querem mudanças no conselho

Juntos, os acionistas somam quase 30% de participação no grupo e são importantes para aprovar ou recusar as propostas feitas pelo fundo controlado por Tanure

Tupy (TUPY3): Troca polêmica de CEO teve voto contrário de dois conselheiros; entenda o imbróglio

Minoritários criticaram a troca de comando na metalúrgica, e o mercado reagiu mal à sucessão; ata da reunião do Conselho divulgada ontem mostra divergência de votos entre os conselheiros

Vale (VALE3) garante R$ 1 bilhão em acordo de joint venture na Aliança Energia e aumenta expectativa de dividendos polpudos

Com a transação, a mineradora receberá cerca de US$ 1 bilhão e terá 30% da nova empresa, enquanto a GIP ficará com 70%

Trump preocupa mais do que fiscal no Brasil: Rodolfo Amstalden, sócio da Empiricus, escolhe suas ações vitoriosas em meio aos riscos

No episódio do podcast Touros e Ursos desta semana, o sócio-fundador da Empiricus, Rodolfo Amstalden, fala sobre a alta surpreendente do Ibovespa no primeiro trimestre e quais são os riscos que podem frear a bolsa brasileira

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

Não é a Vale (VALE3): BTG recomenda compra de ação de mineradora que pode subir quase 70% na B3 e está fora do radar do mercado

Para o BTG Pactual, essa mineradora conseguiu virar o jogo em suas finanças e agora oferece um retorno potencial atraente para os investidores; veja qual é o papel

TIM (TIMS3) anuncia pagamento de mais de R$ 2 bilhões em dividendos; veja quem tem direito e quando a bolada cai na conta

Além dos proventos, empresa anunciou também grupamento, seguido de desdobramento das suas ações

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Após virar pó na bolsa, Dotz (DOTZ3) tem balanço positivo com aposta em outra frente — e CEO quer convencer o mercado de que a virada chegou

Criada em 2000 e com capital aberto desde 2021, empresa que começou com programa de fidelidade vem apostando em produtos financeiros para se levantar, após tombo de 97% no valuation

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP