Efeito come-cotas: quanto você deixa de ganhar ao investir via fundos

Afinal, qual o impacto do come-cotas no retorno dos fundos de investimento? Essa simulação mostra quanto você perde ao investir por meio de um fundo em vez de fazer um investimento direto

Quem investe em fundos de investimento há algum tempo já sabe que, em todos os meses de maio e novembro, lá se vai uma parte das suas cotas no pagamento antecipado de imposto de renda conhecido como come-cotas.

Estão sujeitos ao come-cotas os fundos abertos classificados como de curto prazo e de longo prazo, o que inclui a maioria dos fundos de renda fixa, dos multimercados, além dos fundos cambiais. Exceção, é claro, para os fundos isentos de IR, como é o caso dos fundos de debêntures incentivadas.

Eu já expliquei o funcionamento do come-cotas nesta outra matéria.

O come-cotas pode ser visto com uma desvantagem em relação ao investimento direto por conta própria e aos fundos de previdência, que não estão sujeitos a essa forma de tributação.

É que o desconto semestral de IR ocorre mesmo que o investidor não tenha feito qualquer resgate, ao contrário do que acontece, por exemplo, quando compramos um título de renda fixa.

Se o come-cotas não existisse, esses recursos que saem do fundo prematuramente para alimentar o Leão poderiam continuar rendendo até o resgate. Mas com essa antecipação do IR, o investidor deixa de ganhar a rentabilidade que poderia ter sobre as cotas que ele dá em pagamento ao Fisco.

Leia Também

O come-cotas serve para dar previsibilidade de arrecadação ao Leão, já que os fundos assim tributados não têm vencimento nem pagam rendimentos.

Mas é fato que, do ponto de vista do investidor, essa forma de tributação não faz muito sentido. Afinal, se não houve efetivo resgate, também não houve realização de ganhos. De qualquer forma, não temos escolha a não ser engolir essa mordida no bolso.

O peso do come-cotas

Mas quão significativa é, de fato, essa desvantagem do come-cotas? Essa foi a dúvida que um leitor enviou recentemente ao Seu Dinheiro, e que eu procurarei tirá-la nesta matéria.

Para saber o peso do come-cotas em um fundo, é preciso compará-lo a uma aplicação direta similar. Como você verá adiante, eu preparei uma simulação desse tipo. Mas, dependendo do investimento, essa comparação nem sempre faz muito sentido.

É o caso dos fundos multimercados e cambiais, por exemplo. Eles podem até ter come-cotas, mas as movimentações que os gestores fazem dentro da carteira, ao vender um ativo e comprar outro, não são tributadas, ao contrário do que ocorre com um investidor que gere a própria carteira.

Além disso, esses fundos têm gestão profissional, acesso a ativos nos quais as pessoas físicas não conseguem investir diretamente, além de serem capazes de lançar mão de estratégias mais sofisticadas. Investir nesses fundos, portanto, pode fazer sentido a despeito do come-cotas.

O mesmo raciocínio vale no caso dos fundos de renda fixa que investem em títulos de crédito privado. Embora seja possível comprar debêntures, CRI, CRA e títulos emitidos por bancos diretamente, nem sempre os aportes são acessíveis para o pequeno investidor.

Pode ser também que certas emissões e rentabilidades só estejam disponíveis para investidores institucionais, como é o caso dos fundos.

Finalmente, é importante lembrar que, apesar de terem pouca volatilidade, títulos de crédito privado podem ser bastante arriscados.

Por isso, o ideal, para a pessoa física, é mesmo investir por meio de fundos: eles já são bastante diversificados, têm gestão profissional e o investidor tem como destinar apenas uma parte pequena da carteira a essa classe de ativos, sem concentrar demais o portfólio.

A renda fixa conservadora é a classe de ativos onde essa comparação entre fundos e investimento direto faz mais sentido. Nesta seara, é possível isolar o peso do come-cotas, que fica bem evidente. Mas será que ele faz mesmo tanta diferença assim?

Uma simulação

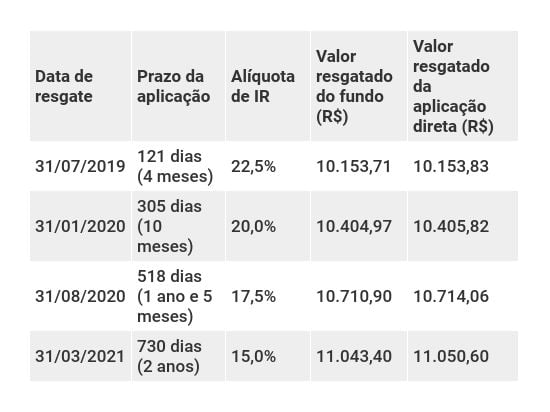

Para responder a essa pergunta eu comparei um fundo e um título de renda fixa com as mesmas características: taxa zero, remuneração equivalente a 100% do CDI, liquidez diária e sujeitos à cobrança de IOF (para aplicações inferiores a 30 dias) e IR conforme a tabela regressiva.

De um lado, considerei um fundo Tesouro Selic hipotético, isento de taxas, a exemplo daqueles oferecidos por instituições financeiras como BTG, Pi e Órama. O Tesouro Selic é o título público mais conservador do país, cuja remuneração é atrelada à taxa Selic.

Do outro, imaginei um CDB que pague 100% do CDI ou uma conta de pagamento que invista os recursos do correntista em Tesouro Selic, como a NuConta. Em ambos os casos, também não há cobrança de taxas.

É verdade que, a rigor, o CDB tem risco de crédito maior que o Tesouro Selic, mesmo com a cobertura do Fundo Garantidor de Créditos (FGC). Mas esse não é o caso das contas de pagamento, em que os recursos do correntista são utilizados diretamente para comprar títulos públicos. Então, para fins didáticos, acredito que a comparação é válida.

Não incluí na simulação a compra de Tesouro Selic pelo Tesouro Direto porque essa modalidade conta com uma taxa de custódia obrigatória de 0,25% ao ano, paga à bolsa de valores pela guarda dos títulos.

Para os cálculos eu considerei um CDI constante de 6,00% ao ano e um investimento de R$ 10 mil reais feito no dia 29 de março de 2019, sem aportes intermediários. Levei em conta datas reais e o verdadeiro número de dias úteis em cada mês para calcular os retornos mensais.

Repare que existe sim uma diferença entre os valores líquidos resgatados do fundo e do investimento direto. De fato, o investidor ganha menos quando a aplicação tem come-cotas, e a diferença entre o fundo e a aplicação direta aumenta com o tempo.

Porém, para prazos curtos, como os simulados acima, essa diferença é irrisória e não chega a 0,1%. É claro que, se compararmos aplicações com prazos de dez, 20 ou 30 anos, a desvantagem do fundo se tornaria relevante. Mas tal comparação não faz muito sentido, em se tratando de aplicações ultraconservadoras.

Isso porque esse tipo de investimento costuma ser indicado para basicamente dois tipos de objetivo: a reserva de emergência, que deve poder ser resgatada a qualquer momento; e as metas de curto prazo.

Além disso, títulos de renda fixa conservadora não costumam ter prazos maiores do que cinco anos. Assim, quando eles vencem, o investidor precisa pagar IR de qualquer jeito e comprar um novo título, se quiser permanecer no mesmo tipo de investimento.

Para investimentos de médio e longo prazo, o investimento sem come-cotas de fato é mais vantajoso, em tese. Mas para esse tipo de objetivo há uma série de outros ativos mais interessantes do que a renda fixa conservadora e pós-fixada.

Outros cenários

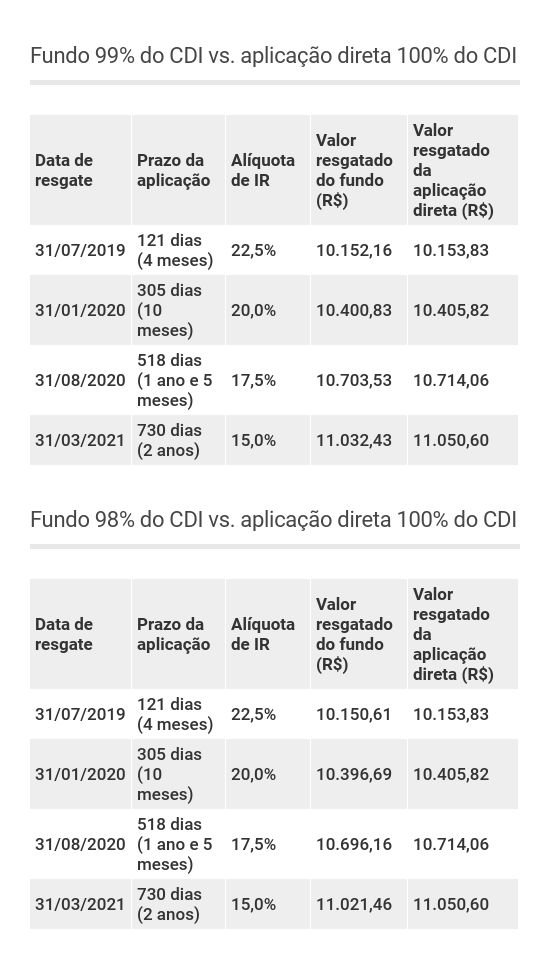

Voltando à simulação, o que acontece se o fundo conservador em questão render menos de 100% do CDI? De fato, é isso que vem acontecendo com os fundos Tesouro Selic que existem por aí.

O fundo da Pi tem menos de seis meses de existência e, por isso, ainda não divulga sua rentabilidade.

Mas o fundo da Órama rendeu, em 2019, 98% do CDI, enquanto o do BTG apresentou retorno de 99% do CDI no mesmo período. Como ambos só deixaram de cobrar taxas na metade do primeiro semestre deste ano, é possível que suas rentabilidades ainda venham a convergir para 100% do CDI. Mas até agora, elas têm ficado um pouco abaixo disso.

Bem, no caso de retornos menores, é evidente que a diferença entre o investimento sem come-cotas e o fundo aumenta. Mas, ainda assim, é pequena no curto prazo. Confira:

Outra dúvida que pode surgir é em relação ao patamar da Selic. Esses são os resultados das simulações com o CDI em 6,00%. Mas e se a taxa básica de juros cair ainda mais, como o mercado prevê? Bem, quanto menores os juros, menor a diferença entre o fundo e o investimento sem come-cotas.

Conclusões

Comparar fundos com estratégias mais complexas e ativos mais arriscados com o investimento direto é como comparar laranja com banana.

A simulação com e sem come-cotas só faz sentido no caso de estratégias facilmente replicáveis pela pessoa física sem a intermediação de um fundo, o que a gente encontra na renda fixa conservadora.

De fato, o come-cotas penaliza o retorno dos fundos conservadores em comparação a um investimento direto com a mesma rentabilidade líquida de taxas.

Ainda que ambos paguem as mesmas alíquotas de IR num mesmo prazo, o retorno do fundo será menor, devido à antecipação do imposto de renda no come-cotas.

Tal diferença, porém, não é muito significativa quando comparamos aplicações de prazos curtos (até cerca de dois anos).

Considerando-se que esses investimentos são voltados para reserva de emergência ou objetivos de curto prazo, não faria muito sentido simular prazos maiores. Até porque dificilmente encontramos investimentos diretos e conservadores para prazos muito longos, enquanto o prazo de um fundo é indeterminado.

E não é demais lembrar: tanto os fundos considerados nesta reportagem quanto um investimento direto que pague 100% do CDI ganham da caderneta de poupança em qualquer prazo, mesmo esta sendo isenta de imposto de renda.

Há duas situações, porém, em que o come-cotas pode pesar: se você tem uma vida financeira e um emprego razoavelmente estáveis, o que pode deixar sua reserva de emergência intacta por anos; ou se você já está aposentado e vive da renda gerada por aplicações conservadoras. Abordarei essas situações numa próxima matéria.

Você tem alguma dúvida como essa que gostaria de ver respondida aqui no Seu Dinheiro em forma de matéria? Então deixe-a abaixo, no campo dos comentários!

*Matéria atualizada com ligeiras correções na quantidade de dias úteis e corridos nas tabelas, que, no entanto, não alteram significativamente o resultado das comparações.

Como declarar fundos de investimento no imposto de renda 2025

O saldo e os rendimentos de fundos devem ser informados na declaração de IR. Saiba como declará-los

Orgulho e preconceito na bolsa: Ibovespa volta do feriado após sangria em Wall Street com pressão de Trump sobre Powell

Investidores temem que ações de Trump resultem e interferência no trabalho do Fed, o banco central norte-americano

Como declarar bitcoin e outras criptomoedas no imposto de renda 2025

Operações com criptoativos podem precisar ser informadas na declaração de imposto de renda, além de estarem sujeitas à tributação

Como declarar fiagros e fundos imobiliários (FIIs) no imposto de renda 2025

Fundos imobiliários e fiagros têm cotas negociadas em bolsa, sendo tributados e declarados de formas bem parecidas

Imposto de Renda 2025: 7 erros que podem levar investidores a perder dinheiro na restituição e como evitá-los

Regras de declaração do Imposto de Renda podem mudar para cada classe de ativos e confundir contribuintes; guia gratuito ensina como evitar erros

Lucro de 17% isento de Imposto de Renda e com ‘pinga-pinga’ mensal na conta: veja como investir em estratégia ‘ganha-ganha’ com imóveis

EQI Investimentos localiza oportunidade em um ativo com retorno-alvo de 17% ao final de 2025, acima da inflação e da taxa básica de juros atual

Caiu na malha fina? Receita libera consulta ao lote de restituição do Imposto de Renda na quarta-feira

Ao todo, 279,5 mil contribuintes receberão R$ 339,63 milhões, mas há quem receberá o pagamento do lote de restituição do Imposto de Renda antes

Imposto de Renda 2025: mais de 10,5 milhões de declarações já foram entregues à Receita Federal; saiba como declarar de forma fácil e sem erros

Entenda quem é obrigado a declarar, quem está isento e como evitar erros de preenchimento com o Guia do Imposto de Renda 2025 do Seu Dinheiro

Como declarar opções de ações no imposto de renda 2025

O jeito de declarar opções é bem parecido com o de declarar ações em diversos pontos; as diferenças maiores recaem na forma de calcular o custo de aquisição e os ganhos e prejuízos

Como declarar ETF no imposto de renda 2025, seja de ações, criptomoedas ou renda fixa

Os fundos de índice, conhecidos como ETFs, têm cotas negociadas em bolsa, e podem ser de renda fixa ou renda variável. Veja como informá-los na declaração em cada caso

Até tu, Nvidia? “Queridinha” do mercado tomba sob Trump; o que esperar do mercado nesta quarta

Bolsas continuam de olho nas tarifas dos EUA e avaliam dados do PIB da China; por aqui, investidores reagem a relatório da Vale

Como declarar ações no imposto de renda 2025

Declarar ações no imposto de renda não é trivial, e não é na hora de declarar que você deve recolher o imposto sobre o investimento. Felizmente a pessoa física conta com um limite de isenção. Saiba todos os detalhes sobre como declarar a posse, compra, venda, lucros e prejuízos com ações no IR 2025

CDBs do Banco Master que pagam até 140% do CDI valem o investimento no curto prazo? Títulos seguem “baratos” no mercado secundário

Investidores seguem tentando desovar seus papéis nas plataformas de corretoras como XP e BTG, mas analistas não veem com bons olhos o risco que os títulos representam

As empresas não querem mais saber da bolsa? Puxada por debêntures, renda fixa domina o mercado com apetite por títulos isentos de IR

Com Selic elevada e incertezas no horizonte, emissões de ações vão de mal a pior, e companhias preferem captar recursos via dívida — no Brasil e no exterior; CRIs e CRAs, no entanto, veem emissões caírem

Respira, mas não larga o salva-vidas: Trump continua mexendo com os humores do mercado nesta terça

Além da guerra comercial, investidores também acompanham balanços nos EUA, PIB da China e, por aqui, relatório de produção da Vale (VALE3) no 1T25

Como declarar financiamentos e empréstimos no imposto de renda 2025

Dívidas de valor superior a R$ 5 mil também devem ser informadas na declaração, mas empréstimos e financiamentos são declarados de formas distintas, o que exige atenção

Grupo Pão de Açúcar (PCAR3) não tem mais garantias prestadas pelo Casino após decisão da justiça francesa

Na prática, o Grupo Pão de Açúcar não tem como garantir sua posição junto às autoridades tributárias durante processo sobre recolhimento de imposto de renda

Tabela progressiva do IR é atualizada para manter isento quem ganha até 2 salários mínimos; veja como fica e quando passa a valer

Governo editou Medida Provisória que aumenta limite de isenção para R$ 2.428,80 a partir de maio deste ano

Smartphones e chips na berlinda de Trump: o que esperar dos mercados para hoje

Com indefinição sobre tarifas para smartphones, chips e eletrônicos, bolsas esboçam reação positiva nesta segunda-feira; veja outros destaques

Como declarar doações efetuadas e recebidas no imposto de renda 2025

Embora sejam isentas de IR, doações são acompanhadas pelo Fisco, pois modificam o patrimônio dos contribuintes. Você precisa informar ao Leão sobre a origem e o destino dos seus recursos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP