Itaú, Banco do Brasil, BRF e mais 13 empresas divulgam balanços nesta semana

Temporada de resultados entra na terceira semana ainda mais agitada com dois dos principais bancos do país divulgando seus números. Saiba o que esperar dos balanços

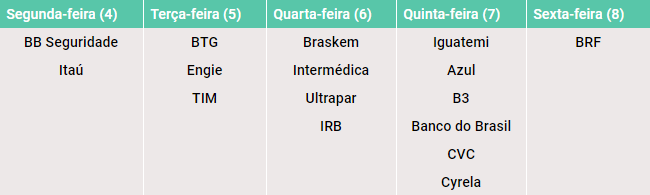

A terceira semana da temporada de balanços promete ser mais agitada, com 16 empresas do Ibovespa apresentando seus resultados do terceiro trimestre do ano.

A lista conta com companhias de peso, como a incorporadora Cyrela, que solta números na quinta-feira (7) juntamente com a aérea Azul. No setor bancário, BTG Pactual divulga resultados na terça-feira (5) e, fechando os balanços dos “bancões”, Itaú Unibanco (segunda-feira) e Banco do Brasil (quinta-feira) completam a lista.

Vale a pena ficar de olho em pelo menos três desses balanços trimestrais: Itaú, Banco do Brasil e BRF. Separei as principais estimativas de analistas consultados pela Bloomberg sobre cada negócio, além de algumas considerações sobre o que esperar deles.

Itaú: sete é o novo normal?

O maior banco privado do país deve romper mais uma vez a marca dos R$ 7 bilhões de lucro líquido no terceiro trimestre de 2019. As projeções de analistas - de resultado em R$ 7,120 bilhões - apontam para uma alta de mais de 15% na comparação com os R$ 6,146 bilhões registrados no mesmo período do ano passado.

Agora, quando o assunto é rentabilidade, o bancão pode trazer algumas decepções. As estimativas de analistas apontam que o retorno sobre patrimônio deve alcançar 22,39% no terceiro período do ano, número abaixo dos 23,5% do segundo trimestre. Mesmo assim, a instituição deve se manter líder de mercado nesse quesito.

Falando sobre rentabilidade, o assunto tem provocado incômodos entre os investidores de grandes bancos, sobretudo diante da crescente concorrência no setor financeiro. O grande temor é que a era dos lucros bilionários dos bancões esteja ameaçada depois que as chamadas fintechs tomaram uma parte da clientela. Os mais alarmistas temem inclusive a própria sobrevivência das instituições nesse cenário.

Diante dos desafios, a promessa da diretoria do Itaú é de inovação e manutenção da liderança em rentabilidade, seja qual for o resultado da transformação pela qual passa o setor financeiro. O banco inclusive anunciou na sexta-feira a compra da startup mineira Zup por R$ 575 milhões.

Outro dado importante, e que merece sua atenção na hora de analisar o balanço que sai nesta segunda-feira, é o desempenho de crédito do banco. O Itaú acabou deixando a desejar no balanço do segundo trimestre, com um volume mais lento do que o esperado, o que azedou um pouco o humor dos investidores.

Para você ter uma ideia, o banco encerrou junho com R$ 659,7 bilhões em financiamentos, um avanço de 5,9% em 12 meses. Só que a projeção de crescimento feita pela própria instituição financeira para este ano varia de 8% a 11%.

Projeções para o Itaú Unibanco

- Lucro líquido: R$ 7,120 bilhões (↑13,68%)

- Rentabilidade: 22,39% (↓1,11 p.p.)

Banco do Brasil: pisada no freio?

O BB foi uma das gratas surpresas do mercado na temporada de balanços do segundo trimestre, superando as principais estimativas dos analistas e alcançando R$ 4,4 bilhões de lucro líquido e 17,6% de rentabilidade.

O banco, que vem no embalo de uma oferta de ações bilionária, ao que tudo indica terá um terceiro trimestre marcado por aquela pisada de freio, com números um pouco mais modestos, ainda que bastante positivos.

Os analistas projetam um lucro líquido de R$ 4,328 bilhões, ligeiramente abaixo do segundo trimestre mas 37% acima dos resultados no mesmo período do ano passado. Já em termos de rentabilidade, o banco estatal deve fechar setembro em 16,9%.

Dê atenção especial ao índice de inadimplência do Banco do Brasil, que no segundo trimestre apresentou piora acentuada pelo segundo período consecutivo. O indicador passou de 2,58% em março para 3,25% em junho. Na época, a instituição justificou o número negativo por um caso específico na carteira de pessoa jurídica (o Banco do Brasil é uma das instituições mais expostas à Odebrecht, que entrou com pedido de recuperação judicial, em junho).

Projeções para o Banco do Brasil

- Lucro líquido: R$ 4,328 bilhões (↑37%)

- Rentabilidade: 16,91% (↑3,49 p.p.)

BRF: a superação continua

A palavra de ordem na BRF em 2019 parece ser mesmo superação. Depois de amargar prejuízos bilionários em 2018, a processadora de carnes conseguiu lucrar novamente no segundo trimestre deste ano, e no período de julho a setembro tem tudo para manter essa trajetória positiva.

As estimativas apontam para um lucro de R$ 191,6 milhões no período, resultado bastante positivo quando comparado ao prejuízo de R$ 841 milhões no mesmo trimestre do ano passado.

Já a geração de caixa medida pelo Ebitda (lucro antes de juros, impostos, depreciação e amortização) deve passar de R$ 604 milhões um ano antes para R$ 1,118 bilhão agora.

Vale lembrar que grande parte dessa recuperação é reflexo do processo de desalavancagem da companhia, iniciado no segundo semestre de 2018. Os resultados já são visíveis: a alavancagem - relação entre dívida líquida e Ebitda ajustado - teve queda expressiva de março para junho, indo de 5,64 vezes a 3,73 vezes.

Projeções para a BRF

- Lucro líquido: R$ 191,6 milhões (prejuízo de R$ 841 milhões no mesmo período do ano passado)

- Receita líquida: R$ 8,716 bilhões (↓0,59% )

- Ebitda: R$ 1,118 bilhão (↑45,97%)

Fique de olho nos balanços

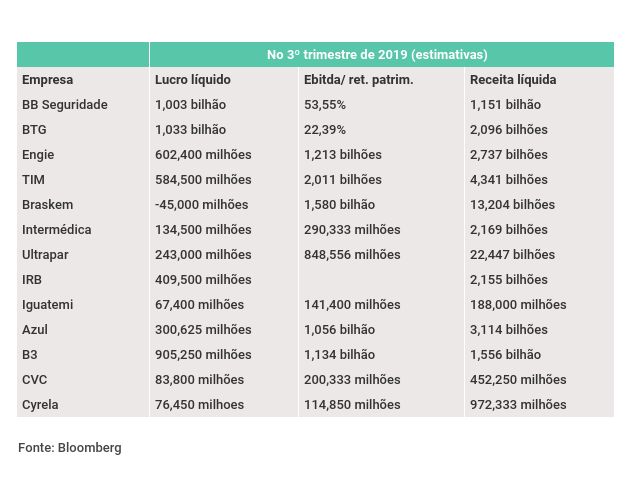

Confira também as estimativas dos analistas consultados pela Bloomberg para as demais empresas listadas no Ibovespa: