Hit do mercado, debênture incentivada dá susto no investidor

Cotas negativas e rendimentos abaixo do CDI refletem fatores técnicos. Não é motivo para pânico, mas boa oportunidade para reavaliação de risco

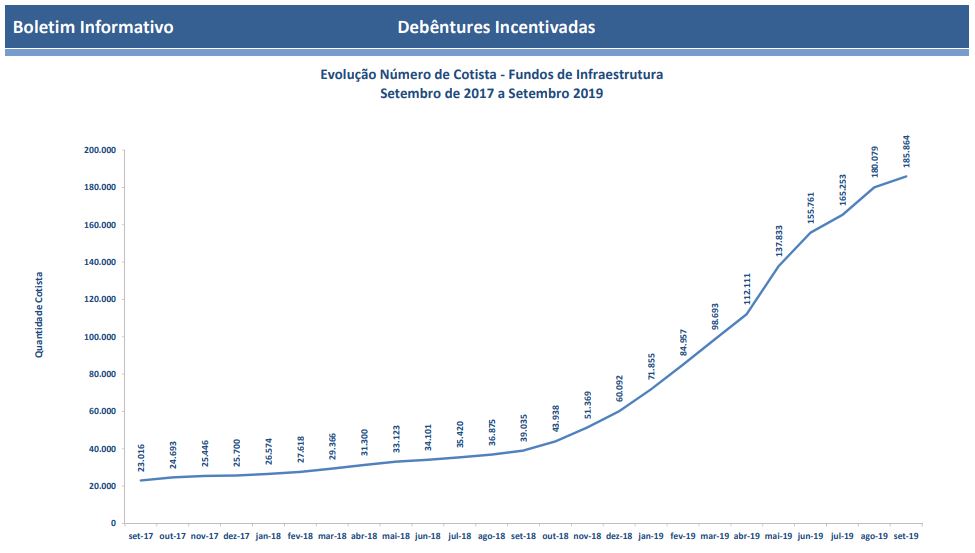

A dor é o melhor professor, e a dor de perder dinheiro tem sempre que servir para alguma coisa. Parte dos mais de 185 mil cotistas dos fundos de debêntures incentivadas está passando pela experiência de sentir no bolso que retorno passado não é garantia de ganho futuro. Renda fixa varia.

Nos últimos meses, alguns desses fundos, que têm o irresistível apelo da isenção de Imposto de Renda, estão apresentando cota negativa, ou entregando menos que o magro CDI atual. Não manja de debêntures? Veja o que são esses títulos e os cuidados que se deve ter ao avaliar esse interessante mercado.

Antes das explicações, muita calma. Esse segmento do mercado de crédito privado não está passando por problemas de solvência. Não temos empresas quebrando ou deixando de arcar com seus compromissos (salvo um evento).

Temos, sim, um ajuste técnico, envolvendo o preço das debêntures e a liquidez desse mercado. Podemos dizer que esse “ambiente de aprendizado”, pontuado por questões técnicas, é até saudável para os investidores que nunca tinham se aventurado nesse mercado. Seria tóxico se estivéssemos em meio a uma quebradeira generalizada.

"Não é um problema de crédito. O lado dos fundamentos está excelente. A qualidade de crédito das empresas melhorou, acompanhando a economia e a queda de juros", afirma o sócio e economista-chefe da Journey Capital, Victor Candido.

Dores do crescimento

Esse mercado de títulos de crédito privado praticamente inexistia alguns anos atrás. Era um nicho no qual só os bancos atuavam em função de benefício fiscal.

Leia Também

Mais recentemente, tivemos a criação das debêntures incentivadas e, junto disso, um movimento de queda dos juros. Dois vetores que estimularam fortemente a emissão de dívida no mercado em detrimento da tradicional tomada de crédito bancário (a redução do BNDES conversa com isso, mas esse assunto fica para outro dia).

Nesses últimos dois a três anos, segundo nos explica o sócio e CIO da TAG Investimentos, Dan Kawa, o mercado vinha em uma “bola de neve positiva”.

O investidor de varejo olhava a rentabilidade passada e a baixa volatilidade e entrava, aumentando a captação dos fundos. Para dar um parâmetro, em 12 meses até setembro, quase 150 mil pessoas chegaram a esse mercado, segundo o Ministério da Economia.

Capitalizados, os fundos iam às compras no mercado, que também passou por crescimento de emissões. Com maior demanda, o chamado spread de crédito fechava e a rentabilidade continuava alta. Um adendo ao leitor – o spread de crédito é a diferença entre uma referência, geralmente a taxa real de uma NTN-B, e quanto mais a empresa está pagando para se financiar. Por exemplo, a NTN-B para um determinado prazo está pagando 3% mais IPCA, e a debênture da empresa paga 6% mais IPCA. O spread de crédito é, portanto, a diferença de 6% e 3%.

Virada de ciclo

Só que chegou um momento em que a queda nos spreads de crédito chegou a tal ponto que a relação risco/retorno do crédito privado deixou de ficar atrativa. Algumas emissões estavam praticamente sem prêmio sobre os títulos do Tesouro, que são “risco zero”.

Além disso, vários investidores que tinham debêntures mais antigas foram vender seus papéis no mercado secundário para garantir a polpuda valorização decorrente da queda dos spreads (é a mesma lógica do seu título público, se a taxa cai, o valor nominal do papel sobe).

Segundo Candido, o mercado começou a ficar congestionado, e os preços passaram a refletir essa massiva presença de vendedores. Nos últimos três meses, os spreads começaram a abrir, reduzindo o valor dos ativos, que passaram a ser remarcados a preços mais baixos, algo que se refletiu, também, nas cotas dos fundos. Pegando inclusive o fundo da casa, o Journey Capital Endurance Debêntures Incentivadas.

“Não está entrando dinheiro novo e só aumentando a venda. Essa dinâmica está tendo continuidade e o preço dos papéis sendo marcado para baixo”, explica Candido.

É como se a bola de neve positiva tivesse ficado negativa. Queda nas cotas, resgates dos cotistas, mais venda de papéis pelos fundos que têm de honrar os resgastes, mais abertura de spread, mais queda nas cotas...

Freando o ciclo vicioso

Kawa, da TAG, avalia que não é possível saber até onde esse movimento vai. “Não sei qual será a postura da pessoa física diante disso, como o assessor de investimento vai tratar esse negócio”, pondera.

Para Artur Cunha, sócio e gestor da Journey, em algum momento os compradores terão de voltar ao mercado para aproveitar as barganhas. Alguns papéis ganharam mais de 20 ou 30 pontos de spread de crédito.

O conselho de Cunha para o investidor tem dois pontos. Primeiro, entender que esse é um produto de investimento em longo prazo. Mesmo com a volatilidade recente, a expectativa é de performance melhor adiante, potencializada pela isenção de imposto. "Da mesma forma que abriu, esses spreads vão fechar. Vai ter ganho e volta a rentabilidade esperada para esse tipo de fundo", diz o gestor.

Do ponto de vista de oportunidade, Cunha avalia que esse é um bom momento, justamente pela subida recente dos spreads.

“Talvez uma forma de ver é comparar com ações. O investidor perdeu dinheiro por ruído de mercado, mas o fundamento é bom. Então, o preço vai corrigir, entregando o rendimento esperado”, explica.

Como o mercado está saudável, mas o lado técnico pesou contra, Kawa pondera que a decisão de entrar vai depender muito da estratégia de investimento de cada um.

Aqui, além do seu perfil de risco, o investidor tem que levar em conta sua preferência pela liquidez. Apesar de alguns fundos de debêntures terem liquidez em poucos dias, eles não podem ser vistos como "fundos de caixa".

Assim, diz Kawa, fundos com exposição a risco de crédito e liquidez de curto prazo pagando 105% do CDI, por exemplo, não são investimentos muito animadores. Agora, se o investidor aceitar resgates em 90 dias, 180 dias ou mais, o retorno já fica mais atraente, na casa de 180% do CDI.

Com ou sem hedge?

Quem chegou até aqui, já percebeu que o assunto é técnico, com abertura e fechamento de curvas e spreads. Mas tem mais um ponto que temos de observar.

Os fundos que estão sofrendo com esse movimento técnico do mercado são aqueles “hedgeados”, ou seja, são fundos que se protegem da variação do juro do título do Tesouro (que é referência para a emissão das debêntures) e ficam expostos à variação do spread de crédito.

Os fundos não hedgeados estão expostos às variações das NTN-Bs e do spread. Como o movimento recente da NTN-B foi maior que o do spread, esses fundos seguem com bom desempenho. Em tese, os spreads dos títulos e dos créditos privados deveriam andar juntos, mas o movimento foi tão forte que aconteceu esse descolamento.

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Empréstimo consignado para CLT passa de 35 milhões de simulações em apenas 3 dias. Confira tudo o que você precisa saber sobre o crédito

Nova modalidade de empréstimo consignado para trabalhadores CLT registrou 35,9 milhões de simulações de empréstimo

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

XP rebate acusações de esquema de pirâmide, venda massiva de COEs e rentabilidade dos fundos

Após a repercussão no mercado, a própria XP decidiu tirar a limpo a história e esclarecer todas as dúvidas e temores dos investidores; veja o que disse a corretora

Magazine Luiza (MGLU3) vai acelerar oferta de crédito em 2025 mesmo com juros em alta, diz Fred Trajano

O CEO do Magalu afirma que, diante de patamares controlados de inadimplência e níveis elevados de rentabilidade, “não há por que não acelerar mais o crédito”

Consignado para quem é CLT: o passo a passo do programa que promete baratear o crédito com garantia do FGTS

A estratégia do governo é direta: ampliar o acesso a empréstimos mais baratos e tirar os trabalhadores das armadilhas do superendividamento

Sem exceções: Ibovespa reage à guerra comercial de Trump em dia de dados de inflação no Brasil e nos EUA

Analistas projetam aceleração do IPCA no Brasil e desaceleração da inflação ao consumidor norte-americano em fevereiro

PGBL ou VGBL? Veja quanto dinheiro você ‘deixa na mesa’ ao escolher o tipo de plano de previdência errado

Investir em PGBL não é para todo mundo, mas para quem tem essa oportunidade, o aporte errado em VGBL pode custar caro; confira a simulação

B3 abre caminho para nova classe de ativos e permite negociações de ETFs de FIIs e de infraestrutura com distribuição de dividendos

Até então, os ETFs de FIIs não pagavam proventos; já os ETFs de infraestrutura, referenciados em índices de FI-Infra, seriam novidade

De Minas para Buenos Aires: argentinos são a primeira frente da expansão do Inter (INBR32) na América Latina

O banco digital brasileiro anunciou um novo plano de expansão e, graças a uma parceria com uma instituição financeira argentina, a entrada no mercado do país deve acontecer em breve

Itaú BBA recomenda títulos de renda fixa de prazos mais longos para março; veja indicações com retorno de até 8,4% acima da inflação

Banco vê mercado pessimista demais com os juros, e acredita que inflação e Selic ficarão abaixo do que os investidores estão projetando, o que favorece a renda fixa de longo prazo

XP Malls (XPML11) é desbancado por outro FII do setor de shopping como o favorito entre analistas para investir em março

O FII mais indicado para este mês está sendo negociado com desconto em relação ao preço justo estimado para as cotas e tem potencial de valorização de 15%

Mata-mata ou pontos corridos? Ibovespa busca nova alta em dia de PIB, medidas de Lula, payroll e Powell

Em meio às idas e vindas da guerra comercial de Donald Trump, PIB fechado de 2024 é o destaque entre os indicadores de hoje

Debêntures da Equatorial se destacam entre as recomendações de renda fixa para investir em março; veja a lista completa

BB e XP recomendaram ainda debêntures isentas de IR, CRAs, títulos públicos e CDBs para investir no mês

Vencimento de Tesouro Selic paga R$ 180 bilhões nesta semana; quanto rende essa bolada se for reinvestida?

Simulamos o retorno do reinvestimento em novos títulos Tesouro Selic e em outros papéis de renda fixa

Estrangeiro “afia o lápis”, mas ainda aguarda momento ideal para entrar na bolsa brasileira

Segundo o Santander, hoje, os investidores gringos mantêm posições pequenas na bolsa, mas mais inclinados a aumentar sua exposição, desde que surja um gatilho apropriado

Em raro comentário, Warren Buffett critica as tarifas de Trump e diz que “não é a Fada do Dente que pagará”

Trata-se do primeiro comentário público de Warren Buffett acerca das políticas comerciais de Trump; veja o que o bilionário disse

Hidrovias do Brasil (HBSA3) ajusta a rota e vende negócio de cabotagem para reduzir peso da dívida

Com o negócio, a companhia se livra de R$ 521 milhões de saldo de dívida dessa operação, além de embolsar R$ 195 milhões

A culpa é da Selic: seca de IPOs na B3 deve persistir em 2025, diz Anbima

Enquanto o mercado brasileiro segue sem nenhuma sinalização de retomada dos IPOs, algumas empresas locais devem tentar a sorte lá fora

No país da renda fixa, Tesouro Direto atinge recorde de 3 milhões de investidores; ‘caixinhas’ e contas remuneradas ganham tração

Os números divulgados pela B3 mostram que o Tesouro IPCA e o Tesouro Selic concentram 75% do saldo em custódia em títulos públicos federais

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP