Caixa apresenta nova modalidade de financiamento com juros atrelados ao IPCA

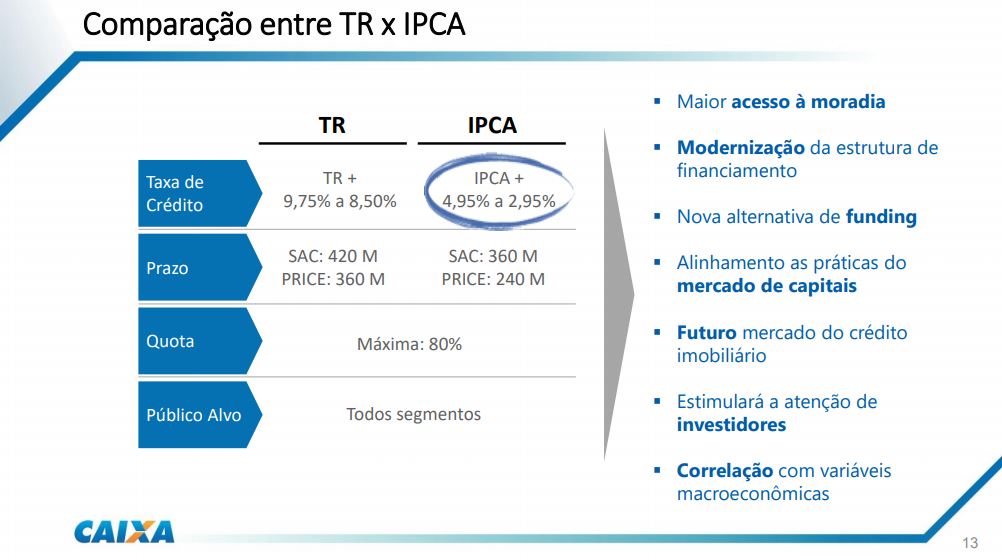

Taxas de juros da nova modalidade vão oscilar entre 2,95% a 4,95% ao ano mais a variação do IPCA. A demanda estimada pelo produto está na casa de R$ 50 bilhões

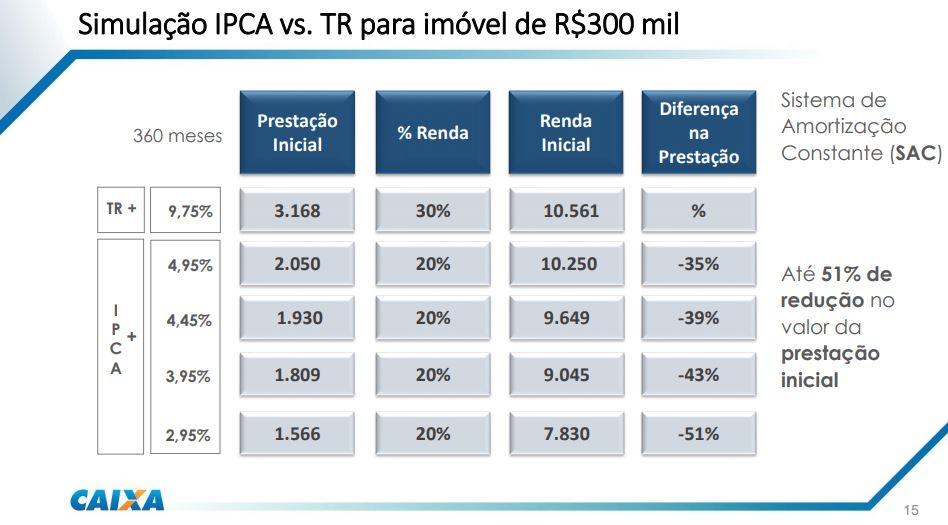

O presidente da Caixa Econômica Federal, Pedro Guimarães, apresentou formalmente a nova modalidade de financiamento imobiliário atrelada ao Índice Nacional de Preços ao Consumidor Amplo (IPCA). A expectativa é de redução de 30% a 50% no custo do crédito imobiliário.

Em evento no Palácio do Planalto, Guimarães anunciou que as taxas de juros da nova modalidade vão oscilar entre 2,95% a 4,95% ao ano mais a variação do IPCA. O prazo máximo de financiamento é de 360 meses e até 80% do valor do imóvel. O recálculo das parcelas será mensal. O comprometimento de renda máximo é de 20%. Atuais financiamentos não poderão ser trocados por essa nova modalidade.

Atualmente, os contratos dentro do Sistema Financeiro da Habitação (SFH) são atrelados à TR (Taxa Referencial), que hoje está zerada. Dentro do SFH, o tomador pode usar recursos de sua conta vinculada do Fundo de Garantia do Tempo de Serviço (FGTS). A taxa média de juros nessa modalidade fechou julho em 7,6% ao ano. Na Caixa, as taxas oscilam entre 8,5% a 9,75% ao ano mais TR. Essas linhas continuarão existindo.

A autorização para a Caixa fazer esse tipo de operação foi concedida na semana passada, pelo Banco Central (BC) e Conselho Monetário Nacional. De fato, os bancos podem utilizar outros índices de correção se desejarem.

Segundo Guimarães, o crédito imobiliário ainda engatinha no país, com as carteiras do segmento não representando 10% do crédito nos grandes bancos. Em mercados desenvolvidos, o percentual passa de 50%.

Leia Também

O motivo disso, segundo ele, é que a utilização da TR não apresentava a demanda potencial de securitização. “Escolhemos o IPCA, pois é o índice mais comumente usado no mercado de capitais”, disse.

Ainda de acordo com Guimarães, a ideia é que os bancos originem crédito imobiliário e vendam essas carteiras para outros investidores, o que permite a concessão de um volume maior de empréstimo.

Guimarães minimizou o risco de uma volta da inflação, já que nesse modelo, o IPCA é sempre uma parcela desconhecida do financiamento. Segundo ele, a TR também tem um esse risco, pois apesar de levar Selic e outras taxas em consideração é arbitrado pelo CMN.

"Há uma imaginação de que TR é zero. Se tiver volatilidade e volta da inflação, a TR volta a subir. Acreditamos que um produto desses, de crédito imobiliário de longo prazo, passa por inflação mais controlada. Tivemos picos inflacionários, um ano com inflação elevada, e não cinco anos com inflação de 10%", explicou Guimarães.

Nas suas simulações, a Caixa trabalha com IPCA de 3,5% (última meta definida) até 2030. A demanda estimada pelo produto está na casa de R$ 50 bilhões.

Guimarães também disse que essa modalidade é um passo intermediário para o desenvolvimento do crédito imobiliário no país, que pode caminhar para uma modalidade sem correção ao longo dos próximos anos, como acontece em outros mercados.

O presidente da Caixa também disse acreditar que a securitização permite redução de juro mais na frente. Ele lembrou, também, que a carteira de crédito tem correlação com depósito de poupança e que a nova modalidade permite uma fonte alternativa de funding. “Esse ponto é fundamental. Poupança não crescia muito, o crédito imobiliário não crescia muito. Agora, posso originar mais crédito independentemente da poupança.”

Em sua fala inicial, Guimarães também lembrou de operações da Caixa no ano, como venda de ativos IRB e da Petrobras, “pois não fazia sentido o banco ter ações de empresa de petróleo”, e a devolução de recursos do Tesouro que estavam alocados em instrumentos de capital e dívida.

Nos próximos meses, disse o presidente da Caixa, sai a venda das ações do Banco do Brasil, no valor de R$ 4 bilhões a R$ 5 bilhões. Ele voltou a lembra que estão previstos, ainda, quatro IPOs (abertura de capital) de unidades da Caixa, seguridade, cartões, gestão de ativos e loterias.

Revolução no crédito

O presidente do Banco Central (BC), Roberto Campos Neto, abriu sua fala lembrando que temos a menor taxa de juros da história com inflação ancorada nas metas, mas que a agenda do BC vai além disso: “o que podemos fazer para o crescimento do país”.

Segundo Campos Neto, o desenvolvimento do mercado financeiro tem potencial de levar ao crescimento da economia e o BC tem várias inciativas nesse sentido, congregadas na Agenda BC#.

No lado do crédito, Campos Neto destacou que as ações do BC querem “transformar a intermediação financeira” no Brasil e apontou para duas modalidades “que precisamos desenvolver”. Financiamento à infraestrutura e setor imobiliário.

No lado do crédito imobiliário, Campos Neto listou, além da securitização das carteiras, o desenvolvimento do home equity (imóvel como garantia) e a hipoteca reserva (o banco de paga e depois fica com o imóvel). Ele voltou a repetir, que esses produtos podem gerar até R$ 500 bilhões em recursos na economia.

“Estamos pensando grande. Criar a maior revolução no mercado de crédito que esse país já viu”, afirmou Campos Neto.

Com portfólio do RELG11 na mira, fundo imobiliário GGRC11 anuncia emissão de cotas milionária — e já avisou que quer comprar ainda mais imóveis

A operação do GGRC11 faz parte do pagamento pelo portfólio completo do RELG11, que ainda está em fase de negociações

Como declarar imóveis no imposto de renda 2025, incluindo compra, venda e doação

A posse de imóveis ou a obtenção de lucro com a venda de um imóvel em 2025 podem obrigar o contribuinte a declarar; mas qualquer um que entregue a declaração deve informar a posse ou transações feitas com bens imóveis

Em busca de zerar a vacância do fundo imobiliário, VPPR11 anuncia mais um contrato de locação de imóvel em Alphaville

Este é o segundo anúncio de locação de ativos do VPPR11 nesta semana. O FII recentemente lidou com a substituição da gestora XP Asset para a V2 Investimentos

O Super Bowl das tarifas de Trump: o que pode acontecer a partir de agora e quem está na mira do anúncio de hoje — não é só a China

A expectativa é de que a Casa Branca divulgue oficialmente os detalhes da taxação às 17h (de Brasília). O Seu Dinheiro ouviu especialistas para saber o que está em jogo.

Lucro do Banco Master, alvo de compra do BRB, dobra e passa de R$ 1 bilhão em 2024

O banco de Daniel Vorcaro divulgou os resultados após o término do prazo oficial para a apresentação de balanços e em meio a um negócio polêmico com o BRB

Após mudança de nome e ticker, FII V2 Prime Properties ganha novo inquilino em imóvel em Alphaville — e cotistas comemoram

A mudança do XP Properties (XPPR11) para V2 Prime Properties (VPPR11) veio acompanhada de uma nova gestora, que chega com novidades para o bolso dos cotistas

Após problema com inadimplência, inquilina encerra contrato de locação do FII GLOG11 — mas cotistas (ainda) não vão sentir impactos no bolso

Essa não é a primeira vez que o GLOG11 enfrenta problemas de inadimplência com a inquilina: em 2023, a companhia deixou de pagar diversas parcelas do aluguel de um galpão em Pernambuco

Banco Master: Compra é ‘operação resgate’? CDBs serão honrados? BC vai barrar? CEO do BRB responde principais dúvidas do mercado

O CEO do BRB, Paulo Henrique Costa, nega pressão política pela compra do Master e endereça principais dúvidas do mercado

Boletim Focus mantém projeção de Selic a 15% no fim de 2025 e EQI aponta caminho para buscar lucros de até 18% ao ano; entenda

Com a Selic projetada para 15% ao ano, investidores atentos enxergam oportunidade de buscar até 18% de rentabilidade líquida e isenta de Imposto de Renda

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Impasse no setor bancário: Banco Central deve barrar compra do Banco Master pelo BRB

Negócio avaliado em R$ 2 bilhões é visto como ‘salvação’ do Banco Master. Ativos problemáticos, no entanto, são entraves para a venda.

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nubank (ROXO34): Safra aponta alta da inadimplência no roxinho neste ano; entenda o que pode estar por trás disso

Uma possível explicação, segundo o Safra, é uma nova regra do Banco Central que entrou em vigor em 1º de janeiro deste ano.

Banco de Brasília (BRB) acerta a compra do Banco Master em negócio avaliado em R$ 2 bilhões

Se o valor for confirmado, essa é uma das maiores aquisições dos últimos tempos no Brasil; a compra deve ser formalizada nos próximos dias

RBR Properties (RBRP11) encerra contrato de locação por inadimplência de inquilino — e os cotistas vão sentir os impactos no bolso

Após uma série de atrasos dos aluguéis em 2024 e uma nova inadimplência em fevereiro, o fundo anunciou a rescisão do contrato de locação de um dos principais ativos do portfólio

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Correios decidem encerrar contrato de locação com o FII TRBL11; fundo imobiliário indica que vai acionar a Justiça

A estatal havia aberto o processo administrativo para a rescisão do contrato de locação com o TRBL11 em dezembro. Com a decisão, os Correios estabeleceram um prazo para a desocupação do galpão

Nova faixa do Minha Casa Minha Vida deve impulsionar construtoras no curto prazo — mas duas ações vão brilhar mais com o programa, diz Itaú BBA

Apesar da faixa 4 trazer benefícios para as construtoras no curto prazo, o Itaú BBA também vê incertezas no horizonte

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP