Dar um pé na bunda ou discutir a relação? Saiba como conseguir crédito, conta sem tarifa e cartão sem anuidade nos grandes bancos

Será que vale a pena deixar o seu banco tradicional para lá e trocá-lo por alternativas digitais e contas em corretoras? Depende muito das suas necessidades! Entenda por que manter um bom relacionamento com seu banco pode ser importante

Durante os anos em que eu trabalhei em uma corretora de valores, eu sentei, por muito tempo, próxima da área comercial, onde ficavam os assessores financeiros dos clientes pessoa física. Um deles sempre recomendava aos clientes deixarem alguma aplicação no banco porque, segundo ele, era importante para manter um bom relacionamento.

Afinal, continuava o consultor, um dia esse cliente podia precisar de crédito, e um bom relacionamento não só o ajudaria a conseguir um bom limite, como também a baratear os juros. E essa é a mais pura verdade.

Confesso que na primeira vez em que ouvi essa recomendação, me surpreendi com a franqueza do meu colega. Ele poderia incentivar o cliente a tirar todo o dinheiro do seu banco tradicional e investir em produtos da corretora. Afinal, ele recebe comissão pelo tanto de grana que leva para a instituição.

Mas em vez disso, ele preferia pensar que, se o cliente tivesse sucesso financeiro e ficasse satisfeito com o resultado do aconselhamento, ele confiaria no seu assessor de modo a investir mais e mais naquela corretora, ainda que não o seu patrimônio total.

Era legal ver que mesmo numa situação onde pode haver muito conflito de interesses, como esta, tem uns caras que pensam em fidelizar o cliente e manter uma relação sustentável e de longo prazo. Mas esta é só uma digressão.

Ainda vale a pena ter conta em banco grande?

A questão é que, com tantas opções de contas digitais - que dispensam a insuportável ida às agências -, cartões sem anuidade e plataformas on-line de investimentos que oferecem excelentes aplicações financeiras, de forma acessível e barata, está ficando cada vez mais difícil “defender” os grandes bancos.

Leia Também

Realmente, do jeito que a coisa se desenha hoje, parece que pouco resta aos bancões tradicionais em termos de produto e serviços prestados, ao menos para as pessoas físicas que não estão no segmento private.

Mas é inegável que eles ainda têm o benefício da solidez que seu porte mastodôntico é capaz de proporcionar, o que transmite muita credibilidade aos clientes. Além de, é claro, uma grande capacidade de conceder crédito nos mais variados formatos, coisa que nem todos os novatos digitais e baratos fazem - ou pelo menos não de forma tão completa.

Por isso mesmo, pode ser que dar um pé na bunda do seu bancão ainda não seja necessário - ou nem mesmo muito sábio.

Primeiro pela questão da solidez da instituição financeira. Se eu fosse deixar de ter conta num banco grande, eu me certificaria de abrir conta digital em mais de uma instituição e espalhar um pouco a grana, para não ficar totalmente sem acesso aos meus recursos caso alguma delas viesse a quebrar.

Afinal, por mais que o dinheiro esteja investido em títulos públicos ou protegido pelo Fundo Garantidor de Créditos (FGC), até você conseguir ter acesso a eles, em caso de insolvência da instituição, pode levar dias ou até meses.

Segundo porque, apesar de já existirem alguns bancos digitais bem completos, mesmo neles ainda faltam produtos, sobretudo do ponto de vista do crédito. Bancos médios tendem a ser especializados em um ou outro segmento, não dispondo de uma gama de produtos de crédito tão ampla.

Então realmente ter pelo menos uma conta num banco grande, com algum dinheiro - desde que você não pague tarifa, é bom frisar - ainda me parece interessante no momento atual, ao menos para você se resguardar.

E se você está aí pensando que é um investidor disciplinado, com reserva de emergência, contas pagas em dia e orçamento bem feito, e que por isso nunca vai precisar de crédito, alto lá! A gente nunca sabe que tipo de emergência pode nos acometer e obrigar a bater na porta no banco de chapéu na mão.

Um bom relacionamento bancário pode não apenas facilitar o acesso ao crédito, mas também te beneficiar com uma conta gratuita e mesmo um tão desejado cartão de crédito sem anuidade.

Pode ser que com a implantação do Open Banking no Brasil, que permite ao usuário compartilhar seus dados cadastrais, de produtos e serviços bancários, essa realidade mude, e seja possível conseguir excelentes ofertas mesmo em instituições financeiras das quais você ainda não seja cliente ou com as quais não tenha um forte relacionamento. Mas a implementação de tal sistema só está prevista para o segundo semestre de 2020.

A seguir, eu vou te falar sobre como construir esse relacionamento bancário de maneira inteligente, como combinar os bancos tradicionais com as alternativas digitais, além de como conseguir uma conta sem tarifas e um cartão sem anuidade nos maiores bancos do país - e se esses produtos valem a pena nessas instituições.

Acesso ao crédito e juros mais baratos: e aquele aumento de limite, hein?

Um bom relacionamento bancário ajuda muito na hora de conseguir um bom limite de crédito e juros mais baratos.

Todos os bancos têm acesso a informações como o seu score de crédito e a sua situação em cadastros de inadimplentes. Mas dar garantias ao banco e muni-lo de mais informações pode ajudar. E nesse ponto, ter um bom relacionamento bancário se revela uma vantagem.

Por exemplo, há linhas de crédito que podem ser obtidas mesmo por não correntistas, mas os correntistas costumam pagar juros menores. Já os clientes que recebem seu salário ou aposentadoria pelo banco pagam juros mais baixos ainda e também têm acesso às linhas mais baratas, como o empréstimo consignado.

Receber pelo banco, aliás, é algo que facilita e barateia o crédito em qualquer banco, pois demonstra que a renda do cliente é recorrente, além de funcionar como garantia.

Outros elementos que ajudam a aumentar o limite de crédito são a utilização de cartões de crédito e débito, o pagamento recorrente de contas e gastos, o cadastro de contas em débito automático e o volume aplicado em investimentos.

Alguns bancos permitem o envio de documentos como holerites e declaração de imposto de renda para o cliente tentar obter um bom limite no cartão de crédito, por exemplo. Em suma, tudo que sinalize recorrência de renda e gastos ou que funcione como garantia para o banco pode ajudar.

Conta sem tarifas em banco grande

Há cinco maneiras de conseguir uma conta sem tarifas em um grande banco:

1. Conta-salário

Esta modalidade de conta só pode ser aberta por um empregador para depositar o salário dos seus empregados. A pessoa física não consegue abrir uma conta-salário por conta própria.

A abertura e a manutenção da conta-salário são necessariamente gratuitas. No entanto, ela é bastante restrita, não sendo movimentável por cheques e não aceitando depósitos de outras pessoas físicas ou jurídicas que não o empregador do titular da conta.

O banco pode oferecer alguns serviços para os titulares de contas-salário, mas alguns deles não podem ser cobrados. É o caso de:

- Fornecimento de cartão magnético para movimentar a conta (exceto no caso de solicitação de segunda via em razão de roubo, furto, perda ou danificação);

- Até cinco saques na boca do caixa ou caixa eletrônico por evento de crédito na conta;

- Pelo menos duas consultas mensais ao saldo na boca do caixa ou caixa eletrônico;

- Pelo menos dois extratos com toda a movimentação dos últimos 30 dias, na boca do caixa ou no caixa eletrônico.

O contrato da conta-salário pode ainda prever a possibilidade de pagamento de contas, faturas e boletos por débito automático e pagamentos em estabelecimentos comerciais na função débito do cartão.

Outros serviços, como TED e DOC, podem ser realizados, mas são cobrados.

2. Convênio do seu empregador com o banco

Alguns empregadores, no entanto, fazem convênios com os bancos para que estes forneçam outros tipos de cestas de serviços gratuitamente para seus empregados. Assim, o cliente que recebe o salário pelo banco tem acesso não a uma conta-salário super-restrita, mas a uma conta com uma série de outros benefícios, porém sem pagar nada por isso.

Cultivar o relacionamento com o banco numa situação como essa pode ser muito interessante.

Seja como for, sempre vale a pena verificar em outras instituições financeiras se você pode conseguir uma conta melhor caso faça a portabilidade de salário.

3. Pacote de serviços essenciais

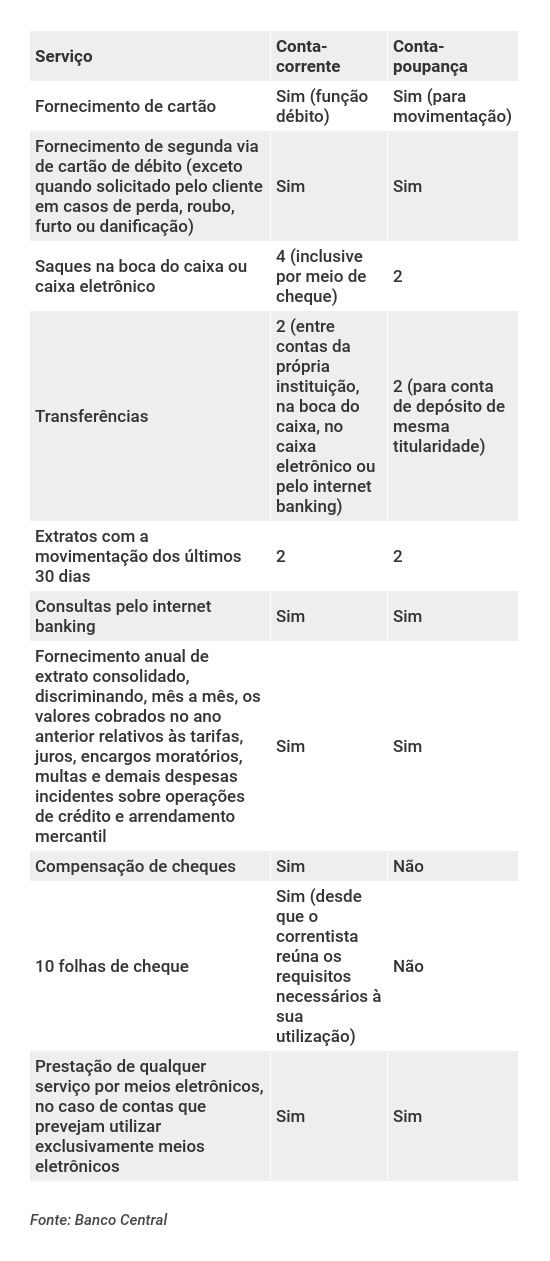

Em todos os bancos é possível obter uma conta sem tarifas apenas para serviços mais básicos, os chamados Serviços Essenciais. Trata-se de um pacote padronizado pelo Banco Central e que todos os bancos são obrigados a oferecer. São eles:

Repare que praticamente todos os serviços que as pessoas mais usam estão contemplados, com exceção talvez das TEDs e DOCs.

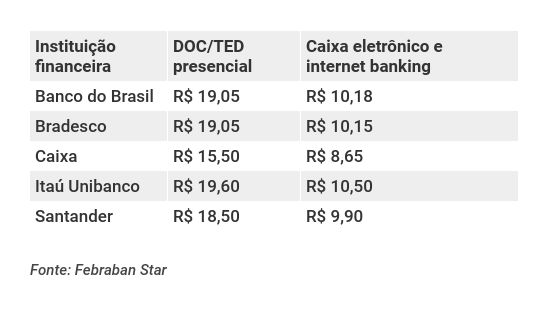

Mas se você tem uma conta-corrente com pacote de serviços essenciais e deseja fazer esse tipo de transferência para outros instituições financeiras, você consegue. Basta pagar por fora. Mas não dá para negar que o preço é salgado.

Confira os custos de TED e DOC nos cinco principais bancos brasileiros:

O pacote de serviços essenciais pode ser interessante se você deseja manter relacionamento com um banco que não é aquele por onde você recebe o seu salário, por exemplo.

4. Contas gratuitas dos bancões

Alguns dos grandes bancos oferecem contas gratuitas ou que podem sair de graça caso o cliente atenda a alguma condição (mais uma vez, o tal do relacionamento).

Mas já adianto que elas nem se comparam a algumas das contas digitais gratuitas que encontramos em instituições financeiras de menor porte, que oferecem muito mais benefícios com muito menos restrições.

Bradesco/Next

O Bradescão mesmo não tem mais nenhum pacote de serviços próprio que seja gratuito, como a antiga DigiConta. Hoje, o banco aposta na fintech Next, banco digital que dispõe de um pacote de serviços gratuito chamado “Na Faixa”. Ele inclui:

- Transferências ilimitadas para outras contas Next e Bradesco;

- Um DOC/TED para outros bancos por mês (transações extras, efetuadas por meios eletrônicos, custam R$ 10 cada);

- Saques ilimitados e gratuitos em caixas eletrônicos do Bradesco e na rede Banco24Horas;

- Comprovantes e extratos ilimitados;

- Cartão de crédito internacional Visa sem anuidade (mas um asterisco diz que se trata de uma gratuidade promocional por tempo indeterminado).

O Next dispõe também de outros pacotes pagos que têm, como único diferencial, cartões de crédito com alguns benefícios a mais. Mas gratuito mesmo, só esse pacote “Na Faixa” com o cartão mais basicão.

Santander/Superdigital

O Santander também conta com uma fintech para oferecer uma conta digital gratuita, a Superdigital. Originalmente, essa conta custa R$ 9,90 por mês. Mas a tarifa é zero sempre que, no mês anterior, o cliente tiver gasto pelo menos R$ 500 ou tiver deixado a conta sem saldo durante o mês inteiro. Além disso, os primeiros 30 dias também são grátis.

A Superdigital inclui:

- Um saque na rede Banco24Horas OU uma transferência para qualquer banco por mês;

- Fazer ou receber depósitos na conta;

- Dois depósitos por boleto na conta;

- Checagem de saldo por SMS;

- Transferências ilimitadas para outras contas Superdigital;

- Primeira via do cartão pré-pago MasterCard (você passa na função crédito, mas ele debita o valor direto da conta e não permite parcelamento), com direito a adicionais;

- Até cinco cartões virtuais pré-pagos para comprar pela internet;

- Câmbio em até nove moedas (na própria conta, em um extrato separado, e movimentáveis pelo mesmo cartão);

- Pagamento de contas pelo app ou pelo site;

- Recarga de celular e Bilhete Único na cidade de São Paulo.

Para quem recebe salário na Superdigital, há outras duas opções de pacote. O “Super em conta”, inclui, gratuitamente, quatro saques ou transferências para outros bancos por mês. Os saques podem ser efetuados não apenas na rede Banco24Horas, como também nos caixas eletrônicos do Santander.

Além de incluir todas as demais funcionalidades da Superdigital comum, o pacote “Super em conta” também possibilita ao cliente pagar apenas metade do valor da assinatura caso, no mês anterior, tenha feito compras no valor mínimo de R$ 250.

A outra opção de pacote para quem recebe o salário pela Superdigital é o “Super zero”, que é gratuito mesmo, sem valor mínimo de compras. Ele possui todas as funcionalidades dos outros pacotes, mas não dá direito a nenhum saque ou transferência para outros bancos. Esses serviços custam R$ 5,90 cada um.

Outros serviços são cobrados, como emissão de saldo ou extrato na rede Banco24Horas (R$ 2), saques no exterior (R$ 19,90) e emissão de boleto (R$ 2,90).

Banco do Brasil

O BB não dispõe de conta-corrente sem tarifas, fora as opções obrigatórias, apenas de uma conta de pagamento digital, gratuita e bastante limitada. A Conta Fácil pode ser aberta pelo app do BB e não requer envio de documentos ou assinatura de contratos. Permite movimentação mensal (entre saques, transferências e pagamentos) entre R$ 500 e R$ 5 mil. Inclui apenas:

- 1 cartão de débito;

- 1 saque por mês em caixas eletrônicos do BB;

- 1 extrato por mês em caixas eletrônicos do BB;

- Transferências ilimitadas entre contas BB via app;

- Recarga de celular pelo app;

- Cadastro de débito automático.

O Itaú não dispõe de conta gratuita fora as opções obrigatórias, e a antiga iConta foi descontinuada. Já a Caixa foi procurada, mas não respondeu a tempo do fechamento desta matéria. Se a resposta chegar após a publicação da reportagem, vou acrescentá-la aqui.

Entre as contas digitais e gratuitas oferecidas pelos grandes bancos, a do Next me parece a mais completa, já que não condiciona a gratuidade a um determinado valor de gastos, além de oferecer saque e DOC/TED gratuitos simultaneamente. O pacote também conta com cartão de crédito sem anuidade.

Ainda assim, há outras contas digitais gratuitas no mercado que oferecem mais funcionalidades, como saques, DOCs e TEDs gratuitos e ilimitados, como é o caso da conta do Banco Inter. A NuConta também oferece transferências gratuitas para outros bancos, mas os saques são cobrados.

5. Desconto no custo da cesta de serviços em razão do relacionamento

Finalmente, os bancos podem oferecer descontos nos custos das suas cestas de serviços que não são gratuitas, podendo chegar a isentar o cliente de tarifa, dependendo do relacionamento que ele tiver com a instituição.

Em geral, o desconto ou isenção é concedido de acordo com o valor que o cliente tem investido no banco e o segmento no qual ele se enquadra. Os clientes de varejo - com renda abaixo de R$ 4 mil ou R$ 5 mil, dependendo do banco - normalmente não têm acesso a esse tipo de benefício.

Consultei os grandes bancos para saber o valor em investimentos que é necessário para conseguir 100% de desconto na cesta de tarifas e que tipo de cliente fica elegível ao benefício. A Caixa foi o único banco que não respondeu até o fechamento desta matéria. Caso a resposta chegue depois da publicação, acrescentarei os dados aqui.

No Bradesco, no Itaú e no Santander é possível obter até 100% de desconto na tarifa da cesta de serviços em troca de investimentos no próprio banco, sem restrição quanto ao tipo de investimento. No Bradesco, o benefício é válido para os clientes Prime e Exclusive; no Santander, para os clientes Van Gogh e Select; e no Itaú, para os clientes Uniclass e Personnalité.

No Banco do Brasil, o percentual de desconto varia de acordo com o valor investido e o segmento do cliente, e as aplicações contempladas são fundos, poupança, Poupex, CDB, previdência privada, LCA e LCI.

Bradesco e Itaú não divulgam os valores mínimos de investimento necessários para obter isenção total da tarifa, e o BB não respondeu ao questionamento. No Santander, o mínimo de investimentos para zerar o valor da cesta de serviços é de R$ 80 mil para os clientes Van Gogh e R$ 150 mil para os clientes Select. Seja como for, nos demais bancos a ordem de grandeza dos valores mínimos deve ser a mesma.

O grande problema desse tipo de benefício, partindo do princípio de que você tem essa grana toda só para deixar investida no seu banco, é que as aplicações oferecidas pelos grandes bancos podem ser bem ruins.

Poupança não precisa nem comentar. LCI, LCA e CDB costumam pagar percentuais baixos do CDI - dentro do limite do FGC, tem título bem mais rentável em bancos médios. Previdência privada e fundos também podem ter taxas muito altas e acabar rendendo pouco.

A opção preferida dos clientes que investem no banco para obter isenção de tarifa na conta costuma ser o fundo de renda fixa mais conservador e basicão, mas que geralmente rende pouco porque cobra uma taxa bem salgada.

Embora manter recursos aplicados em investimentos fáceis e de baixo risco possa parecer a saída mais óbvia para conseguir desconto na tarifa, pode não ser a mais inteligente.

A melhor forma de investir no seu banco para obter isenção de tarifa

As plataformas digitais de corretoras estão repletas de fundos superconservadores que cobram menos que 0,3% ao ano de taxa de administração, fora aquelas que investem apenas em títulos públicos atrelados à Selic e não cobram taxa alguma: BTG Pactual Digital, Órama e Pi.

Se o retorno do fundo DI do seu banco for muito ruim, às vezes vale mais a pena pagar a tarifa da conta e investir a sua reserva de emergência num fundo conservador barato desses.

Ou, melhor ainda: investir a reserva de emergência num fundo conservador barato fora do banco e buscar, dentro dele, um fundo diferente que seja mais interessante.

Para clientes de renda mais alta pode ser que haja, por exemplo, bons fundos multimercados ou de ações onde compense aplicar os recursos destinados a manter relacionamento. Fora que hoje em dia até os bancões já estão oferecendo fundos excelentes de gestores renomados, sobretudo para os clientes de maior renda.

Outra opção é o Tesouro Direto. Nos bancos que aceitam aplicações em títulos públicos como forma de relacionamento para dar desconto em tarifa, vale a pena abrir conta na corretora para aplicar no Tesouro Direto, pois os bancões não cobram mais taxa de administração para essa aplicação. Não tem nenhuma diferença de investir por corretoras independentes.

Cartão de crédito sem anuidade

Os grandes bancos oferecem cartões de crédito sem anuidade. Mas, sinceramente, a maioria deixa muito a desejar, se comparada à miríade de cartões sem anuidade de outras instituições que existe hoje em dia. De saída, os bancões costumam condicionar a gratuidade a um valor mínimo de gastos mensal.

Empresas que fazem convênios com bancos para oferecer contas mais completas e sem tarifas para depositar o salário dos seus empregados podem também incluir no pacote um cartão sem anuidade. Nesse caso, em geral é bom negócio para o cliente.

Dá uma olhada nos cartões sem anuidade oferecidos pelos bancões:

Bradesco

- NEO (Visa): cartão internacional que isenta o cliente de anuidade desde que seja feita uma compra ou um saque de pelo menos R$ 50 por mês. Caso a condição não seja atingida, o valor normal da anuidade é de R$ 240 (ou 12 parcelas de R$ 20). Não dá direito a cartões adicionais. Pode ser contratado pelo app do Bradesco ou pelo site Bradesco Cartões.

- Cartão Next (Visa): cartão internacional sem anuidade para os clientes do pacote “Na Faixa” do banco digital Next. Porém, um asterisco no site diz que se trata de uma gratuidade promocional por tempo indeterminado.

Itaú

- Credicard ZERO (MasterCard): cartão internacional sem anuidade e 100% digital, sem exigência de gasto mínimo, o que é bacana. Permite a emissão de cartão virtual para fazer compras pela internet. Dá direito a cartões adicionais, também sem anuidade. Pode ser contratado pelo site da Credicard.

- O Itaú também zera a anuidade de cartões mais sofisticados caso o relacionamento do cliente permita. É o caso do Credicard MasterCard Black, que fica isento da anuidade de R$ 780 caso a média mensal de gastos do cliente no cartão seja superior a R$ 6 mil.

Santander

- Santander Free (MasterCard): cartão internacional livre de anuidade para quem gastar, no mínimo, R$ 100 a cada fatura. Oferece a possibilidade de cartões adicionais sem anuidade, cujos gastos vêm na mesma fatura do cartão titular. Se o valor mínimo de gastos não for atingido, a anuidade é de R$ 358,80 (12 parcelas de R$ 29,90) para o cartão titular e R$ 179,40 (12 parcelas de R$ 14,95) para cada adicional.

Banco do Brasil

- Ourocard Fácil (Visa): cartão internacional, isento de anuidade para quem gasta, no mínimo, R$ 100 por mês na função crédito. Dá direito a cartões virtuais para comprar pela internet. Pode ser solicitado pelo app do BB. Não permite adicionais. Se o mínimo de gastos não for atingido, a anuidade é de R$ 60 (R$ 5 por mês).

- Cartões Saraiva e Petrobras (Visa): cartões internacionais e sem anuidade aceitos em toda a rede Visa. Sem gasto mínimo. Permitem adicionais.

A Caixa foi procurada, mas não respondeu a tempo do fechamento desta matéria. Se o banco enviar as respostas depois, vou acrescentar as informações aqui.

E então? Namoro ou amizade?

A forma de desenhar as relações com as instituições financeiras é muito pessoal, mas para mim parece claro que, se você tem acesso a uma conta sem tarifas num grande banco, que inclua um certo número de TEDs e DOCs e talvez um cartão sem anuidade, você já está num ótimo cenário - é o caso, geralmente, de quem tem um empregador com algum tipo de parceria com o banco.

Se não for o caso, pode valer a pena tentar uma conta sem tarifa em algum bancão, ainda que meio restrita ou com alguma condição de relacionamento, pela questão da solidez da instituição e da variedade de produtos de crédito.

Caso você decida investir pelo banco para garantir a gratuidade, evite os fundos muito passivos e caros, bem como a renda fixa que paga pouco, e gaste algum tempo para estudar se tem algum fundo mais interessante. Prefira deixar os investimentos conservadores para as aplicações mais baratas, fora dos bancões.

Eu pessoalmente acho interessante ter conta em pelo menos mais um banco, dando preferência às contas sem tarifas. Nesse sentido, no cenário atual eu acho legal que a sua segunda instituição financeira seja um banco digital, e vários não impõem condições para a gratuidade. Mas fique atento às suas necessidades, pois nem todos oferecem, por exemplo, conta conjunta ou PJ. Além do Nubank (que não é bem um banco), do Next e do Banco Inter, já citados, há outros, como Neon e Agibank.

Também acho importante ter conta em pelo menos uma plataforma de investimentos que ofereça todo tipo de aplicação financeira - renda fixa, Tesouro Direto, ações, fundos de diversas gestoras, previdência.

Os bancões já estão começando a oferecer fundos de outros gestores, mas você encontra mais variedade, inclusive de ativos de renda fixa, em bancos digitais e também nas plataformas de corretoras de valores, cujas contas costumam ser gratuitas - XP, Easynvest, Rico, Órama, BTG Pactual Digital, Guide, entre muitas outras.

Então vale a pena avaliar a combinação banco grande + banco digital + (talvez) plataforma de investimentos e também verificar por onde é mais vantajoso receber seu salário, pedindo portabilidade, se necessário. Aliás, nas instituições digitais a abertura de conta costuma ser bem fácil, o que favorece quem quer apenas testar.

*Atualizado às 12h08 de 31 de maio de 2019 com atualização de informações do banco Itaú.

Banco Master: Reunião do Banco Central indica soluções para a compra pelo BRB — propostas envolvem o BTG

Apesar do Banco Central ter afirmado que a reunião tratou de “temas atuais”, fontes afirmam que o encontro foi realizado para discutir soluções para o Banco Master

A compra do Banco Master pelo BRB é um bom negócio? Depois da Moody’s, S&P questiona a operação

De acordo com a S&P, pairam dúvidas sobre os aspectos da transação e a estrutura de capital do novo conglomerado, o que torna incerto o impacto que a compra terá para o banco público

Pix parcelado já tem data marcada: Banco Central deve disponibilizar atualização em setembro e mecanismo de devolução em outubro

Banco Central planeja lançar o Pix parcelado, aprimorar o Mecanismo Especial de Devolução e expandir o pagamento por aproximação ainda em 2025; em 2026, chega o Pix garantido

Lucro do Banco Master, alvo de compra do BRB, dobra e passa de R$ 1 bilhão em 2024

O banco de Daniel Vorcaro divulgou os resultados após o término do prazo oficial para a apresentação de balanços e em meio a um negócio polêmico com o BRB

Banco Master: Compra é ‘operação resgate’? CDBs serão honrados? BC vai barrar? CEO do BRB responde principais dúvidas do mercado

O CEO do BRB, Paulo Henrique Costa, nega pressão política pela compra do Master e endereça principais dúvidas do mercado

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Impasse no setor bancário: Banco Central deve barrar compra do Banco Master pelo BRB

Negócio avaliado em R$ 2 bilhões é visto como ‘salvação’ do Banco Master. Ativos problemáticos, no entanto, são entraves para a venda.

Nubank (ROXO34): Safra aponta alta da inadimplência no roxinho neste ano; entenda o que pode estar por trás disso

Uma possível explicação, segundo o Safra, é uma nova regra do Banco Central que entrou em vigor em 1º de janeiro deste ano.

Banco de Brasília (BRB) acerta a compra do Banco Master em negócio avaliado em R$ 2 bilhões

Se o valor for confirmado, essa é uma das maiores aquisições dos últimos tempos no Brasil; a compra deve ser formalizada nos próximos dias

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Empréstimo consignado para CLT passa de 35 milhões de simulações em apenas 3 dias. Confira tudo o que você precisa saber sobre o crédito

Nova modalidade de empréstimo consignado para trabalhadores CLT registrou 35,9 milhões de simulações de empréstimo

Fundador do Nubank (ROXO34) volta ao comando da liderança. Entenda as mudanças do alto escalão do banco digital

Segundo o banco digital, os ajustes na estrutura buscam “aumentar ainda mais o foco no cliente, a eficiência e a colaboração entre países”

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

XP rebate acusações de esquema de pirâmide, venda massiva de COEs e rentabilidade dos fundos

Após a repercussão no mercado, a própria XP decidiu tirar a limpo a história e esclarecer todas as dúvidas e temores dos investidores; veja o que disse a corretora

Magazine Luiza (MGLU3) vai acelerar oferta de crédito em 2025 mesmo com juros em alta, diz Fred Trajano

O CEO do Magalu afirma que, diante de patamares controlados de inadimplência e níveis elevados de rentabilidade, “não há por que não acelerar mais o crédito”

Frenetic trading days: Com guerra comercial no radar, Ibovespa tenta manter bom momento em dia de vendas no varejo e resultado fiscal

Bolsa vem de alta de mais de 1% na esteira da recuperação da Petrobras, da Vale, da B3 e dos bancos

O cavalo de Tróia está de volta: golpes bancários com o malware disparam no mundo em 2024; saiba como se proteger

No Brasil, os fraudadores utilizam programas maliciosos, os chamados malwares, para simular transações de pagamentos

Consignado para quem é CLT: o passo a passo do programa que promete baratear o crédito com garantia do FGTS

A estratégia do governo é direta: ampliar o acesso a empréstimos mais baratos e tirar os trabalhadores das armadilhas do superendividamento

PGBL ou VGBL? Veja quanto dinheiro você ‘deixa na mesa’ ao escolher o tipo de plano de previdência errado

Investir em PGBL não é para todo mundo, mas para quem tem essa oportunidade, o aporte errado em VGBL pode custar caro; confira a simulação

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP