Inadimplência, despesas e tributos explicam crédito caro no Brasil

Banco Central apresenta decomposição do spread bancário e lucro dos bancos, apesar de ter aumentando, segue como menor parcela no custo do dinheiro

O Banco Central (BC) apresentou a decomposição do custo do crédito e do spread bancário, a famigerada diferença entre a taxa de captação dos bancos e quanto o tomador paga na ponta final. Apesar de ser contra intuitivo, o lucro dos bancos não se apresenta como principal explicação, apesar de ter ampliado sua participação na margem.

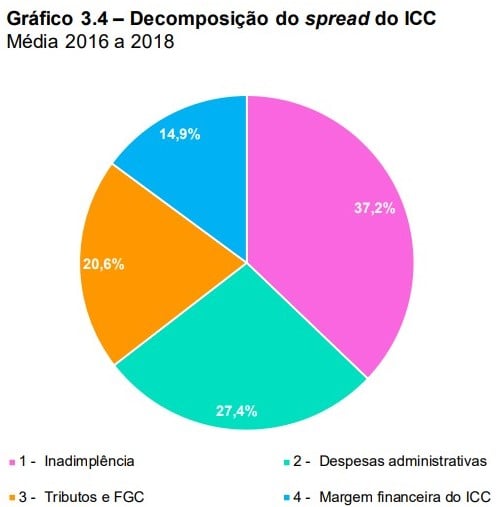

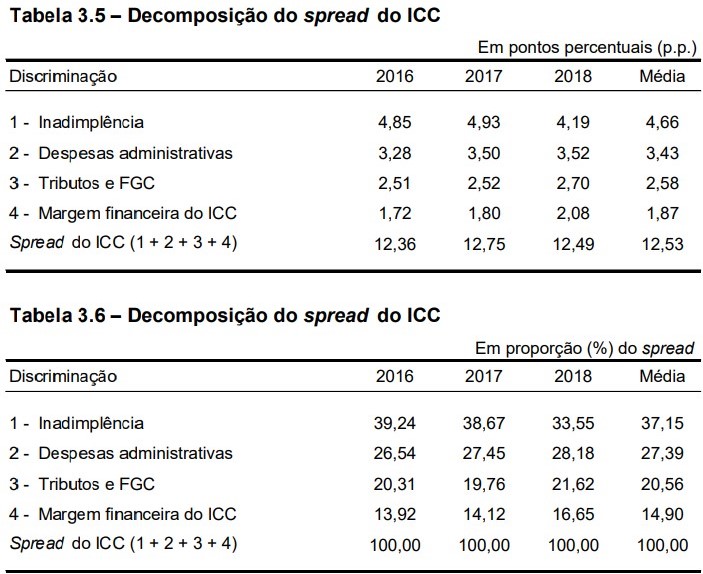

Considerando valores médios entre 2016 e 2018, o componente de inadimplência respondeu por 37,2% do spread, seguido por despesas administrativas, com 27,4%, tributos e FGC (20,6%) e, por último, está a margem financeira, com 14,9%.

A comparação de 2017 com 2018 mostra redução na contribuição da inadimplência, de 38,67% para 33,55%. As despesas administrativas subiram de 27,45% para 28,18%, tributos de FGC também aumentaram de 19,76% para 21,62%, e o lucro teve aumento de 14,12% para 16,65%.

Segundo o BC, o aumento da participação de tributos e FGC dentro do spread é reflexo da queda da inadimplência, que elevou a rentabilidade das operações.

O que os dados nos mostram é que os bancos se apropriaram de parte do ganho com a queda da inadimplência, outra parte virou despesa e impostos e parte semelhante do que virou lucro foi repassada para o spread total do ICC, que teve leve queda de 12,75 pontos para 12,49 pontos percentuais.

Leia Também

O BC considera seu Indicador do Custo do Crédito (ICC) para fazer as estimações. O ICC estima o custo médio, sob a ótica do tomador, de todas as operações de crédito ainda em aberto no sistema, independentemente da data de contratação do crédito, incorporando informações tanto do fluxo quanto do estoque de operações.

De 2017 para 2018, o ICC caiu de 20,25 pontos para 19,26 pontos percentuais. A explicação, aqui é dada pelo custo de captação, que teve queda em linha com o ciclo de corte de juros, seguido pela redução da inadimplência, que foi parcialmente compensada por aumento na tributação e da margem financeira. Dessa estimativa do ICC o BC retira o custo de captação e faz a estimativa do spread do ICC.

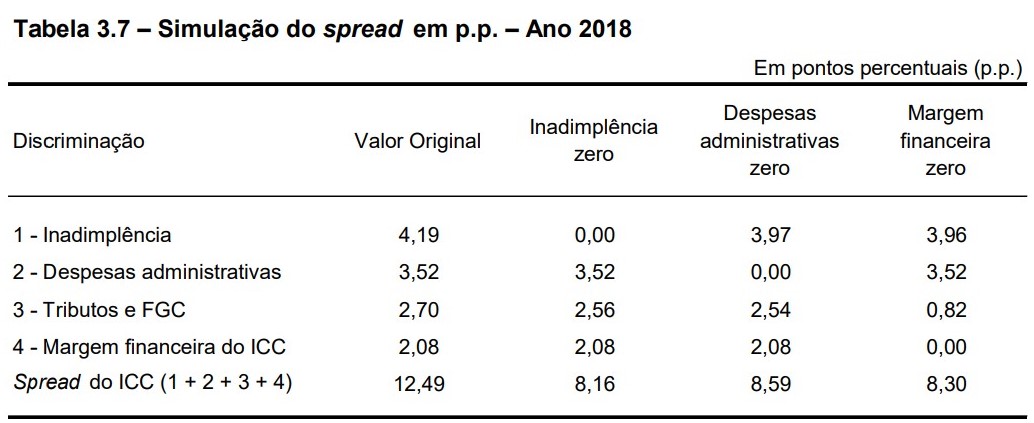

O BC também fez algumas simulações hipotéticas com esses principais componentes. Se a inadimplência em 2018 tivesse sido zero, o spread do ICC seria 8,2%, em vez de 12,5%. No caso de Despesas administrativas, o impacto seria uma redução de 3,9 pontos. Finalmente, caso não houvesse Margem financeira, o spread do ICC seria 4,2 pontos menor.

Pessoa física paga mais

Outra desagregação feita pelo BC mostra que o spread médio da carteira de crédito para a pessoa física foi substancialmente maior do que o da carteira das empresas, com média de 17,45 pontos contra 7,23 pontos.

A explicação está na margem financeira que é bastante superior nas operações com pessoas físicas, o que faz com que a margem represente cerca de 19,6% do spread médio verificado no período para as famílias, contra 2,8% das empresas.

A inadimplência da carteira de pessoas física também é mais elevada (média de 5,4 ponto contra 3,9 ponto.), bem como as despesas administrativas e custos tributários.

Dentro da carteira de empresas, o BC nota que há um volume de empréstimos para empresas de grande porte, que geralmente têm menor risco de crédito e captam recursos de instituições financeiras em operações de grande valor, o que reduz o custo administrativo por unidade monetária emprestada.

Além disso, nesse segmento há concorrência entre funding interno e externo e entre recursos bancários e provenientes do mercado de capitais.

Para as empresas médias e, principalmente, para micro e pequenas os spreads são mais próximos aos verificados na carteira de pessoa física.

A meia entrada

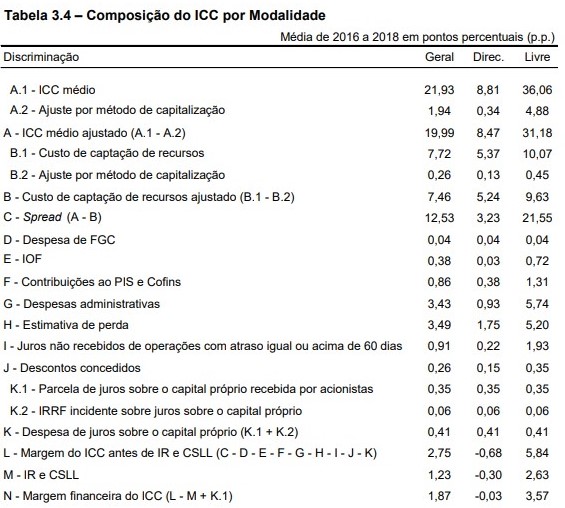

O BC também fez a decomposição do ICC para as carteiras de crédito livre e direcionado, também conhecido como "meia entrada", pois quem tem acesso paga menos e os demais têm de arcar com esses custo. Os principais exemplos de crédito direcionado são a carteira do BNDES, financiamentos imobiliários e rurais.

Na carteira de crédito livre, o ICC médio entre 2016 e 2018 é de 36,06 pontos percentuais, enquanto no direcionado fica em 8,81 pontos. Segundo o BC, isso reflete as limitações de taxas impostas por regulamentação específica no direcionado.

Por outro lado, há uma limitação na oferta de crédito, pois, para que essa modalidade seja economicamente viável, serão concedidas somente operações em que os componentes do ICC do crédito direcionado sejam, em média, menores que os observados no crédito livre.

Mesmo com essa ponderação, temos que o lucro do banco ao emprestar no direcionado é zero, na verdade levemente negativo (0,03), o que tem de ser compensado no crédito livre.

Dessa forma, diz o BC, para que o capital das instituições financeiras alocado para crédito tenha remuneração ajustada ao risco que viabilize a oferta desse produto financeiro, é necessário que a rentabilidade da carteira de crédito livre seja superior ao que poderia ser na hipótese de ausência de carteira de crédito direcionado com rentabilidade próxima de zero.

Os dados estão no Relatório de Economia Bancária (REB) que pode ser acesso aqui.

Nubank (ROXO34): Safra aponta alta da inadimplência no roxinho neste ano; entenda o que pode estar por trás disso

Uma possível explicação, segundo o Safra, é uma nova regra do Banco Central que entrou em vigor em 1º de janeiro deste ano.

Banco de Brasília (BRB) acerta a compra do Banco Master em negócio avaliado em R$ 2 bilhões

Se o valor for confirmado, essa é uma das maiores aquisições dos últimos tempos no Brasil; a compra deve ser formalizada nos próximos dias

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

Da Verde ao Itaú, FIDCs para pessoas físicas pipocam no mercado; mas antes de se empolgar com o retorno, atente-se a esses riscos

Os fundos de direitos creditórios foram destaque de emissões e investimentos em 2024, com a chegada dos produtos em plataformas de investimento; mas promessa de rentabilidade acima do CDI com baixa volatilidade contempla riscos que não devem ser ignorados

Debêntures incentivadas captam R$ 26 bilhões até fevereiro e já superam o primeiro trimestre de 2024, com mercado sedento por renda fixa

Somente em fevereiro, a captação recorde chegou a R$ 12,8 bilhões, mais que dobrando o valor do mesmo período do ano passado

Empréstimo consignado para CLT passa de 35 milhões de simulações em apenas 3 dias. Confira tudo o que você precisa saber sobre o crédito

Nova modalidade de empréstimo consignado para trabalhadores CLT registrou 35,9 milhões de simulações de empréstimo

Fundador do Nubank (ROXO34) volta ao comando da liderança. Entenda as mudanças do alto escalão do banco digital

Segundo o banco digital, os ajustes na estrutura buscam “aumentar ainda mais o foco no cliente, a eficiência e a colaboração entre países”

Magazine Luiza (MGLU3) vai acelerar oferta de crédito em 2025 mesmo com juros em alta, diz Fred Trajano

O CEO do Magalu afirma que, diante de patamares controlados de inadimplência e níveis elevados de rentabilidade, “não há por que não acelerar mais o crédito”

Frenetic trading days: Com guerra comercial no radar, Ibovespa tenta manter bom momento em dia de vendas no varejo e resultado fiscal

Bolsa vem de alta de mais de 1% na esteira da recuperação da Petrobras, da Vale, da B3 e dos bancos

O cavalo de Tróia está de volta: golpes bancários com o malware disparam no mundo em 2024; saiba como se proteger

No Brasil, os fraudadores utilizam programas maliciosos, os chamados malwares, para simular transações de pagamentos

Consignado para quem é CLT: o passo a passo do programa que promete baratear o crédito com garantia do FGTS

A estratégia do governo é direta: ampliar o acesso a empréstimos mais baratos e tirar os trabalhadores das armadilhas do superendividamento

Decisão polêmica: Ibovespa busca recuperação depois de temor de recessão nos EUA derrubar bolsas ao redor do mundo

Temores de uma recessão nos EUA provocaram uma forte queda em Wall Street e lançaram o dólar de volta à faixa de R$ 5,85

Itaú BBA põe Banco do Brasil (BBAS3) no banco de reservas com projeção de dividendos menores — mas indica os craques do setor

Itaú BBA tem recomendação neutra para o Banco do Brasil, apesar de lucro acima do esperado no quarto trimestre de 2024. Analistas da instituição têm outros preferidos no setor bancário

Banco Central determina exclusão de chaves Pix atreladas a CPFs e CNPJs irregulares para coibir golpes e fraudes

Autarquia também determinou que chaves Pix associadas a nomes diferentes dos registrados na Receita ou com problemas de grafia sejam ajustados, e instituições financeiras podem ser punidas se falharem na fiscalização

O que abre e fecha na Quarta-Feira de Cinzas? Confira o horário de funcionamento da B3, bancos, Correios e outros serviços

Data não é feriado no Brasil, mas ponto facultativo vai até às 14h, afetando o funcionamento de alguns serviços

Confete e serpentina na bolsa: Véspera de Carnaval inspira cautela no Ibovespa após tombo da Petrobras

Investidores seguem repercutindo balanço da Petrobras e se preparam para feriado prolongado enquanto bolsas seguem abertas mundo afora

Cartão de débito em xeque: Pix por aproximação começa nesta sexta (28); veja como funciona a nova modalidade e saiba se é segura

Novidade permite efetuar pagamentos por Pix apenas aproximando o celular da maquininha; veja quais cuidados tomar

Fintechs x bancos: Itaú Unibanco (ITUB4) é alvo do Cade por bloquear transações em carteiras digitais concorrentes

O Itaú tem 30 dias corridos, a partir da data da decisão, para interromper as práticas consideradas irregulares, sob pena de multa diária de R$ 250 mil

Nubank (ROXO34) atinge lucro líquido ajustado de US$ 610,1 milhões no 4T24, enquanto rentabilidade chega a 29%

Em 2024, a fintech somou um lucro líquido ajustado de US$ 2,2 bilhões, crescimento de 84,5% em relação a 2023

Banco do Brasil (BBAS3) tem lucro de R$ 37,9 bilhões em 2024 e rentabilidade supera 21% no 4T24, mas peso do agronegócio continua

Enquanto a lucratividade e a rentabilidade chamam a atenção positivamente no 4T24, a inadimplência do agronegócio pressionou o resultado; veja os destaques

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP