Bolsa é para medrosos ou corajosos?

A Bolsa cai 3 por cento e depois sobe outros 3. Vai ser esse tiroteio aí, porque há muito jogo político no entorno da Previdência, e esse jogo está só começando. Ele será permeado por muito ruído. Apegue-se ao verdadeiro sinal: a reforma da Previdência deve ser aprovada no fim do dia.

Aprendi com professor Luizinho que bons analistas não são aqueles com respostas supostamente certas, mas aqueles capazes de fazer as melhores perguntas. Um dos maiores orgulhos dele era a relação com o professor Akerlof, curiosamente marido da Janet “Palmirinha” Yellen — hmmm, veio daí a ideia do mercado de limões, né?

Páginas de fofoca à parte, vamos ao que interessa: se você entrou aqui atrás de uma resposta direta e objetiva à pergunta do título, vou ficar lhe devendo. Desculpa, passa amanhã. Ofereço aqui uma ou outra reflexão. Só isso.

A partir de certo ponto, o texto de hoje ganha contornos um pouco mais técnicos (e chatos) do que o habitual. Com o clima político em Brasília mais calmo, o exterior espraiando otimismo para os países emergentes e a Bolsa voltando a subir, posso abandonar essa coisa tão obsessiva em torno das cotações alternando-se entre o vermelho e o verde em nossos home brokers, dar um “zoom out”, olhar a floresta toda e falar sobre metodologia.

Entendo e respeito se epistemologia não lhe interessar. No mercado financeiro, “money talks, BS walks”, ok. Por consideração a você, deixarei aqui, antes de partir para o tema do dia propriamente dito, um recado de cunho mais pragmático, para abarcar também aqueles que desprezam a teoria. Respeito gostos e estilos, mas só aponto uma ponderação, aqui emprestando resposta recente de Yngve Slyngstad, CEO do Norges (desculpe minha tradução horrível):

“A maior parte dos meus estudos foram, na verdade, em filosofia. E eu nunca ponho nada disso no meu currículo — que eu tenho uma titulação em Filosofia. Por que eu estudei tantas coisas diferentes? Eu diria que é apenas um reflexo da curiosidade, um desejo genuíno de aprender e de ler vários livros. Eu não acho que você deva estreitar o conhecimento apenas para o campo fechado de sua profissão, definitivamente não em investimentos. Investir é algo realmente amplo. É tudo sobre futuro. Então, ter uma mente aberta foi provavelmente a coisa mais importante para mim.”

Amparado pelo argumento de autoridade, me permito falar de coisas mais amplas. Antes, dois recados:

Leia Também

i. Se você não está nem aí para teoria, metodologia ou filosofia, tudo bem. Não precisa ficar bravo também. Trago uma mensagem para você: lembre-se do comportamento dos ativos nos últimos dias. Guarde na memória, cole um post-it no computador, marque um alerta no seu celular; faça como quiser. O que aconteceu nesta semana é um caso particular de uma dinâmica geral. Vai se repetir várias e várias vezes ainda. Até a quarta-feira, Rodrigo Maia e Jair Bolsonaro queriam se matar. Na quinta, viraram namorados apaixonados (um amor hétero, claro). A Bolsa cai 3 por cento e depois sobe outros 3. Vai ser esse tiroteio aí, porque há muito jogo político no entorno da Previdência, e esse jogo está só começando. Ele será permeado por muito ruído. Apegue-se ao verdadeiro sinal: a reforma da Previdência deve ser aprovada no fim do dia. O corolário pragmático da avaliação é: não tente ficar tradando esse negócio. Sabe lá Deus qual será a capa da Folha amanhã. Monte uma posição significativa em Bolsa e NTN-B longa (pode ser 2026, 2028, 2035) e saia de férias. Fique de olho se lá fora não vai nos enviar alguma bomba atômica repentina. Se não for o caso (e o ambiente, ao menos por enquanto, parece — e é sempre importante o “parece” — não sugerir isso), tudo tranquilo. Quem sabe um curso de filosofia não lhe caia bem?

ii. Gostaria de deixar claro para os quatro leitores desta newsletter: há um código de conduta criterioso na Empiricus que veta todos seus colaboradores de comprar ações. Temos os controles mais rigorosos possíveis nesse sentido. Se lá atrás eu avisei numa carta de vendas que compraria ações (pelo que me lembro, em duas situações, com Rumo e Guararapes, que carrego até hoje), isso aconteceu porque: a) foi antes do estabelecimento desse código de conduta; b) foi, mesmo estando numa publicadora de conteúdo editorial, sob regras mais rigorosas do que aquelas exigidas pela Apimec e pela CVM para negociação de ações por analistas de valores mobiliários certificados (não era uma prerrogativa regulatória, mas, sim, ética e moral, além, claro, de precisar atender a qualquer questão associada a insider trading, front running, pump and dump e afins); e c) avisando pública e bem antecipadamente sobre meu movimento, deixando todos os nossos assinantes e também o mercado geral comprar na minha frente se assim o quisessem fazer — eu nem precisava fazer isso, mas deixei todos entrarem antes, com bastante antecedência, mesmo tendo isso implicado um pior preço de entrada para mim.

Último romântico

Agora vamos lá falar sobre o que realmente gostaria hoje. Ao abordar este tema, talvez você me tome como o último romântico dos litorais do oceano Atlântico.

De certo modo ao menos, acho que você teria razão. Um romântico em seu sentido clássico. O Romantismo foi uma reação ao Iluminismo, um combate à luz da razão como grande sentido da vida, um movimento do sonho e da fantasia. A razão, se considerada como valor maior e único do ser humano, matava aquilo que tínhamos de mais belo e complexo: as emoções, os sentimentos, a natureza.

Se o Iluminismo vinha para jogar luz os problemas da religião e do excesso das tradições ligadas à nobreza, o Romantismo rebatia apontando a razão e a ciência apenas como novos deuses modernos, também tendo os seus próprios. A razão é uma grande emoção, é o desejo de controle. Isso é Nietzsche, que também era um romântico, um opositor às ideias de Descartes sobre o amor.

Para os medievais, o amor era uma doença da alma. Vinha como onda avassaladora capaz de destruir protocolos, instituições, relações contratuais, casamentos. Por isso, caberia ao sujeito fugir dessa patologia (a etimologia de paixão é justamente pathos, patologia), para preservar as relações medievais e os protocolos devidamente estabelecidos em sociedade.

René Descartes, um dos representantes sagrados do racionalismo, era, claro, também crítico do amor como Eros (erótico). Defendia-o mais como Ágape, como o respeito ao cotidiano, a uma certa bem-querença não erótica, ao afeto, ao carinho. Em certo modo, o amor erótico caberia apenas aos ingênuos, àqueles que “ainda não tinham vivido o suficiente”, estavam embriagados por uma paixão momentânea que viria a arrefecer num futuro próximo, condenando ao iminente fracasso da relação. Serviria só àqueles sem coragem para enfrentar a dura realidade.

Nietzsche é a oposição a tudo isso. O valor maior da vida estaria, segundo ele, justamente nos sentimentos, na complexidade e na riqueza das emoções, muito além do bem e do mal. A razão seria muito sobrevalorizada. Se Dionísio sucumbisse a Apolo, estaríamos todos condenados a uma vida controlada e sem graça. O amor, aqui em seu sentido erótico, seria um ato de coragem, justamente daqueles capazes de se jogar no incognoscível, nos mares turbulentos e imprevisíveis das relações, e de abandonar os protocolos.

Sextus Empiricus era contra os professores. Achava que a realidade jamais poderia caber numa planilha de Excel, num modelo econométrico, numa mensuração quantitativa qualquer. Se você começa a querer medir tudo, enquadra a vida, pessoas ou empresas num rótulo que necessariamente despreza a complexidade daquilo. A realidade é muito mais complexa e rica do que podemos descrever.

Como viver num mundo que não entendemos, perguntaria Taleb.

Riscos

Outro dia, nesta semana mesmo, veio aqui um econometrista. Ele defendia que deveríamos, eu e a Luciana, sempre quantificar o risco de determinado ativo. Discordei de maneira incisiva. Apresentei os argumentos talebianos para provar-lhe que risco nada tem a ver com volatilidade. Ele até pareceu concordar com isso, mas rebateu dizendo que há outras formas de medir, para, pelo menos, ainda que o risco do tal ativo não corresponda necessariamente ao valor calculado, saberemos que é aquilo ou maior. Portanto, precisa estar escrito na pedra: todo risco precisa ser quantificado.

O problema desse pessoal é o platonismo, é achar que podemos bancar o Procusto aqui, de que podemos cortar as pernas da realidade só para fazê-la caber no EViews.

A ideia de quantificar o risco para saber que ele é aquilo ou mais precisa ser abandonada, porque ela acaba servindo como um mapa errado.

Suponha que os ativos A e B tenham o mesmo retorno esperado e a mesma liquidez. Ou, para simplificar e esgotar contra-argumentos: que eles sejam idênticos, com exceção de seu nível de risco.

Imagina que você calcula o risco do ativo A e chega ao número 2 (seja lá por qual métrica). Então, segundo o racional de nosso amigo econometrista, o risco real do ativo seria igual ou maior do que 2, qualquer um. Vamos supor que o risco real (não observado e não o estimado pelo modelo) seja 5 (ele poderia ser qualquer coisa maior do que 2 pelo argumento do nosso econometrista de plantão).

Aí você refaz o cálculo para o ativo B e chega ao número 3. Então, no mesmo racional acima, o risco real pode ser maior ou igual a 3. Vamos supor que seja 4.

Se você seguiu a ideia de nosso econometrista e pensava em alocar entre o ativo A e B, provavelmente será levado a acreditar que A tem menos risco do que B, quando, na verdade, é o contrário. Logo, você compraria A, quando deveria comprar B.

A tal quantificação de riscos pode ser um mapa errado. E não ter mapa é melhor do que ter um mapa errado.

Como você faz, então, para medir o risco matematicamente? Você não faz. Simples assim. Se não tem ferramenta adequada, não usa. Se você não tem uma história para contar, você não conta, não vai inventar. Se não dispomos de ferramenta para enquadrar a realidade no instrumental econométrico, a culpa definitivamente não é da realidade. Essa aí vai continuar sendo o que ela é.

No mercado financeiro, estamos no Quarto Quadrante de Taleb, um mundo complexo do Extremistão, onde a econometria das séries de tempo e a estatística em geral não servem para nada. Ou até pior: sua aplicação pode ser deletéria.

“Mas, então, sem poder medir o risco, perdemos por completo nossa capacidade analítica? O que fazer?”

Diante do caráter necessariamente opaco do futuro, da incerteza e da aleatoriedade que insistem em não desaparecer do processo, só há um caminho: se você quer ter um portfólio de baixo risco, você vai ter que colocar boa parte do seu dinheiro, realmente, em ativos percebidos canonicamente como de baixo risco (LFT, fundo DI, Treasury, etc.). Para não perder muito retorno potencial, simultaneamente você vai separar um pouquinho da sua grana (só um pouquinho, repito), somente aquilo que você topa perder (somente aquilo que você topa perder), para aplicar em muuuuuito risco, de forma diversificada, para pegar um super retorno positivo.

Conclusão

Assim chegamos à conclusão de Taleb, de que um portfólio montado a partir do Barbell Strategy (nada de médio risco, com pesos somente nas pontas) é superior a uma carteira construída a partir das ideias de Markowitz (vários ativos de risco médio que, combinados adequadamente por meio de covariâncias negativas, levam a um risco consolidado baixo para o portfólio).

Essa parte de muito risco do Barbell Strategy pode ser justamente a Bolsa. Ela serve, assim como o amor, para todo mundo: medrosos e corajosos. Basta você calibrar o tamanho da posição. Para mim, acima de Nietzsche, só o Riobaldo: o que essa vida quer da gente é coragem. Mas daí já é uma resposta, não apenas uma reflexão. Mundo, mundo, vasto mundo, se eu me chamasse Raimundo, seria uma rima, não a solução.

Fim da linha para a Vale (VALE3)? Por que o BB BI deixou de recomendar a compra das ações e cortou o preço-alvo

O braço de investimentos do Banco do Brasil vai na contramão da maioria das indicações para o papel da mineradora

Ações da Brava Energia (BRAV3) sobem forte e lideram altas do Ibovespa — desta vez, o petróleo não é o único “culpado”

O desempenho forte acontece em uma sessão positiva para o setor de petróleo, mas a valorização da commodity no exterior não é o principal catalisador das ações BRAV3 hoje

Correr da Vale ou para a Vale? VALE3 surge entre as maiores baixas do Ibovespa após dado de produção do 1T25; saiba o que fazer com a ação agora

A mineradora divulgou queda na produção de minério de ferro entre janeiro e março deste ano e o mercado reage mal nesta quarta-feira (16); bancos e corretoras reavaliam recomendação para o papel antes do balanço

Acionistas da Petrobras (PETR4) votam hoje a eleição de novos conselheiros e pagamento de dividendos bilionários. Saiba o que está em jogo

No centro da disputa pelas oito cadeiras disponíveis no conselho de administração está o governo federal, que tenta manter as posições do chairman Pietro Mendes e da CEO, Magda Chambriard

Deu ruim para Automob (AMOB3) e LWSA (LWSA3), e bom para SmartFit (SMFT3) e Direcional (DIRR3): quem entra e quem sai do Ibovespa na 2ª prévia

Antes da carteira definitiva entrar em vigor, a B3 divulga ainda mais uma prévia, em 1º de maio. A nova composição entra em vigor em 5 de maio e permanece até o fim de agosto

Até tu, Nvidia? “Queridinha” do mercado tomba sob Trump; o que esperar do mercado nesta quarta

Bolsas continuam de olho nas tarifas dos EUA e avaliam dados do PIB da China; por aqui, investidores reagem a relatório da Vale

Como declarar ações no imposto de renda 2025

Declarar ações no imposto de renda não é trivial, e não é na hora de declarar que você deve recolher o imposto sobre o investimento. Felizmente a pessoa física conta com um limite de isenção. Saiba todos os detalhes sobre como declarar a posse, compra, venda, lucros e prejuízos com ações no IR 2025

Tarifaço de Trump pode não resultar em mais inflação, diz CIO da Empiricus Gestão; queda de preços e desaceleração global são mais prováveis

No episódio do podcast Touros e Ursos desta semana, João Piccioni, CIO da Empiricus Gestão, fala sobre política do caos de Trump e de como os mercados globais devem reagir à sua guerra tarifária

As empresas não querem mais saber da bolsa? Puxada por debêntures, renda fixa domina o mercado com apetite por títulos isentos de IR

Com Selic elevada e incertezas no horizonte, emissões de ações vão de mal a pior, e companhias preferem captar recursos via dívida — no Brasil e no exterior; CRIs e CRAs, no entanto, veem emissões caírem

Depois de derreter mais de 90% na bolsa, Espaçolaser (ESPA3) diz que virada chegou e aposta em mudança de fornecedor em nova estratégia

Em seu primeiro Investor Day no cargo, o CFO e diretor de RI Fabio Itikawa reforça resultados do 4T24 como ponto de virada e divulga plano de troca de fornecedor para reduzir custos

Dividendos da Petrobras (PETR4) podem cair junto com o preço do petróleo; é hora de trocar as ações pelos títulos de dívida da estatal?

Dívida da empresa emitida no exterior oferece juros na faixa dos 6%, em dólar, com opções que podem ser adquiridas em contas internacionais locais

Península de saída do Atacadão: Família Diniz deixa quadro de acionistas do Carrefour (CRFB3) dias antes de votação sobre OPA

Após reduzir a fatia que detinha na varejista alimentar ao longo dos últimos meses, a Península decidiu vender de vez toda a participação restante no Atacadão

Respira, mas não larga o salva-vidas: Trump continua mexendo com os humores do mercado nesta terça

Além da guerra comercial, investidores também acompanham balanços nos EUA, PIB da China e, por aqui, relatório de produção da Vale (VALE3) no 1T25

Temporada de balanços 1T25: Confira as datas e horários das divulgações e das teleconferências

De volta ao seu ritmo acelerado, a temporada de balanços do 1T25 começa em abril e revela como as empresas brasileiras têm desempenhado na nova era de Donald Trump

Azul (AZUL4) busca até R$ 4 bilhões em oferta de ações e oferece “presente” para acionistas que entrarem no follow-on; ações sobem forte na B3

Com potencial de superar os R$ 4 bilhões com a oferta, a companhia aérea pretende usar recursos para melhorar estrutura de capital e quitar dívidas com credores

Allos (ALOS3) entra na reta final da fusão e aposta em dividendos com data marcada (e no começo do mês) para atrair pequeno investidor

Em conversa com Seu Dinheiro, a CFO Daniella Guanabara fala sobre os planos da Allos para 2025 e a busca por diversificar receitas — por exemplo, com a empresa de mídia out of home Helloo

Após semana intensa, bolsas conseguem fechar no azul apesar de nova elevação tarifária pela China; ouro bate recorde a US$ 3.200

Clima ainda é de cautela nos mercados, mas dia foi de recuperação de perdas para o Ibovespa e os índices das bolsas de NY

Gigantes da bolsa derretem com tarifas de Trump: pequenas empresas devem começar a chamar a atenção

Enquanto o mercado tenta entender como as tarifas de Trump ajudam ou atrapalham algumas empresas grandes, outras nanicas com atuação exclusivamente local continuam sua rotina como se (quase) nada tivesse acontecido

Dia de ressaca na bolsa: Depois do rali com o recuo de Trump, Wall Street e Ibovespa se preparam para a inflação nos EUA

Passo atrás de Trump na guerra comercial animou os mercados na quarta-feira, mas investidores já começam a colocar os pés no chão

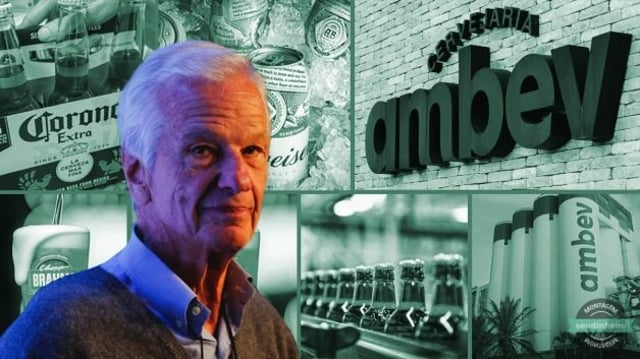

Ambev (ABEV3) vai do sonho grande de Lemann à “grande ressaca”: por que o mercado largou as ações da cervejaria — e o que esperar

Com queda de 30% nas ações nos últimos dez anos, cervejaria domina mercado totalmente maduro e não vê perspectiva de crescimento clara, diante de um momento de mudança nos hábitos de consumo

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP