Entre o passado e o futuro

E se pudéssemos usar os erros de 2018 para aprender alternativas para 2019? Ou, então, se conseguíssemos nos apoiar sobre os avanços desse ano para novas conquistas no próximo?

"Nunca releio o que escrevo. Prefiro viver em função do futuro.”

“Parece-me fácil viver sem ódio, coisa que nunca senti,

mas viver sem amor acho impossível.”Jorge Luis Borges

O título desta coluna não é original, claro. Bom, se você se acha original, sinto lhe informar, mas você apenas não leu o suficiente. Da minha parte, replico tanto ideias alheias que, às vezes, me pego copiando a mim mesmo.

“Entre o passado e o futuro” é uma referência à obra de Hannah Arendt, em que a filósofa aponta a ruptura da época moderna com a tradição, com consequências importantes para a vida cotidiana.

Viradas de ano são épocas típicas em que mentalmente tentamos ligar o passado ao futuro, como se a história pregressa pudesse iluminar a via à frente. “O caminho é escuro e frio, mas também bonito, porque é iluminado pela beleza do que aconteceu a minutos atrás” – quase posso ouvir a voz do Ney Matogrosso.

Proponho um exercício de esperança. E a esperança, conforme bem definiu Jorge Luis Borges, é a memória do futuro. Curioso como Borges se liga ao “Lindy Effect”, de Nassim Taleb: “só se devem ler livros escritos há mais de cem anos”– mas isso é apenas uma digressão idiota do redator; vamos voltar pro nosso exercício.

Leia Também

Alternativas

E se pudéssemos usar os erros de 2018 para aprender alternativas para 2019? Ou, então, se conseguíssemos nos apoiar sobre os avanços desse ano para novas conquistas no próximo?

Numa adaptação livre de Italo Calvino, as memórias de 2018 só podem contar se realmente reunirem a marca do passado e o projeto do futuro. O bom analista – e aqui uso o termo no sentido de qualquer um que faz análise, e não na apropriação indébita e monopolista que Apimec/CVM querem dar ao termo, como se não houvesse analista de sistemas, analista concursado da Receita Federal, analista de bula de remédio, analista de exames laboratoriais, analista climático e por aí vai – liga passado, presente e futuro.

Às vezes, acho que o mercado financeiro existe mesmo é pra tirar sarro da gente, mostrar que ninguém sabe nada.

Partimos para o Natal sob manchetes estridentes de que as bolsas norte-americanas apontavam para o pior mês de dezembro desde 1930, com o índice S&P 500 registrando perdas da ordem de 15 por cento, numa desvalorização semelhante apenas àquela de 1931 (-14,53 por cento), quando esteve sob os efeitos danosos da Grande Depressão.

A preocupação com uma iminente recessão nos EUA desencadeou uma elevação importante do grau de aversão a risco e catalisou uma venda generalizada de ações por lá, num movimento amplificado por fatores técnicos, como muitos robôs operando sob modelagem seguidora de tendência ou momentum, alavancagem de pessoa física e aumento da relevância dos ETFs.

Ciclo vicioso

Sem querer tornar a discussão chata e técnica, o gerenciamento de risco sob a ideia do VaR (Value at Risk), em que o aumento da volatilidade hoje cospe necessidade de redução do risco da carteira, retroalimentando um ciclo vicioso, também cumpriu seu papel.

Então, quando Wall Street formalizou a entrada no bear market e supostamente indicava caminhada adicional ladeira abaixo, as bolsas norte-americanas subiram 5 por cento ontem (arredondando). A busca por barganhas a partir de níveis sobrevendidos e a sinalização de que Jerome Powell segue à frente do Fed, após ameaças de Donald Trump, catalisaram o movimento, também amplificado pelos mesmo fatores acima (obviamente, na direção contrária).

Hoje, o banho de sangue volta a tomar conta da renda variável nos EUA, com seus índices de ações caindo mais de 1 por cento.

A volatilidade está por todo lado. A não ser que haja uma revoada de cisnes negros, dezembro terminará, a despeito da tentativa de recuperação de ontem, como um dos piores meses da história do S&P 500. Então, teremos uma enxurrada de notícias e análises (de novo, no sentido amplo de análise, o mesmo que os dicionários lhe conferem; quem sabe os “reguladores" brasileiros possam dar umas dicas de taxonomia ao Aurélio e ao Houaiss?) apontando o derramamento de sangue em Wall Street.

A verdade, porém, é que, agora, isso não importa mais. O passado não se muda. O que vem pela frente? Essa é a questão relevante. Tentando estabelecer um link entre o passado e o futuro, buscamos aqui o histórico dos piores meses de dezembro para o S&P 500 e o que aconteceu nos meses subsequentes. Há algum padrão capaz de, quem sabe, nos indicar prospectivamente o que pode acontecer por 2019?

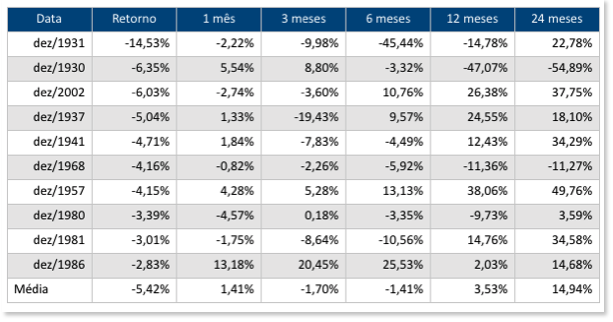

A tabela abaixo contempla os dez piores meses de dezembro para o índices de ações norte-americano desde 1930 e o que aconteceu depois. As variações são todas de preço, sem contar dividendos.

Para quem gosta desse tipo de estatística, desde janeiro de 1928, foram 1.091 meses, dos quais o S&P subiu em 646 meses, enquanto recuou em 445 meses. São 59 por cento de meses positivos. Dos 90 dezembros, foram 67 meses positivos (74 por cento). Em média, a Bolsa sobe 1,4 por cento em dezembro contra 0,6 por cento em todos os meses incluindo dezembro. Se tirarmos dezembro da amostra, vai para 0,5 por cento.

Pra falar a verdade, eu acho tudo isso uma bobagem. A realidade é não ergódica. Desculpe o palavrão, mas as séries financeiras não preservam suas propriedades estatísticas ao longo do tempo. O padrão (ou a falta dele; deixo ao gosto do freguês) da tabela acima não me parece oferecer qualquer capacidade preditiva.

Estamos num momento de muita incerteza e o comportamento de curto prazo dos mercados é absolutamente imprevisível. Há bons argumentos para os dois lados, com riscos pronunciados no horizonte, sendo contrabalançados por uma economia norte-americana ainda em bom ritmo e sólido desempenho dos lucros corporativos.

Falando de Brasil especificamente (porque, pra gente, no final do dia é mais isso que interessa), mesmo que não haja um desempenho estelar de Wall Street, talvez consigamos atravessar bem a turbulência externa por conta do estágio de nosso ciclo econômico e do potencial de recuperação após a destruição da era Dilma — supondo, claro, que não haja uma hecatombe lá fora.

Desvantagem

Resumidamente, eu não sei qual força vai prevalecer. Tenho orgulho de assumir minha ignorância. Nesse nosso negócio, o mundo se divide entre os que não sabem e os que acham que sabem, com importante desvantagem para o segundo grupo (tipicamente mais concentrado e alavancado).

Sempre que me deparo com momentos de ambivalência e dicotomia para os mercados, tento me afastar do noticiário e buscar uma visão mais abrangente a partir da perspectiva de toda a floresta, e não apenas das nervuras de cada folha. Direciono meu foco para o nível de preços e para fatores técnicos.

Ao patamar atual, o Ibovespa negocia a cerca de 11,5x sua projeção de lucros para os próximos 12 meses, contra uma média em torno de 13x. Parece barato, principalmente se considerarmos o menor custo de oportunidade do capital (Selic na mínima histórica) e o prognóstico de bom crescimento dos lucros corporativos. Em paralelo, o prêmio de risco estimado para as ações agora beira 6 por cento, indicando atratividade sobre a renda fixa.

Sobre a questão técnica, o Brasil é hoje claramente “underowned”, com fundos globais e voltados a mercados emergentes carregando posições ínfimas nos ativos de Pindorama. Há muito dinheiro novo para chegar à Bolsa conforme avancemos nas reformas e haja um alívio em Wall Street capaz de devolver o dinheiro para mercados emergentes.

Preparo-me para entrar em 2019 com a esperança preservada, mesmo depois desse momento difícil para as bolsas globais. “Nas xícaras sujas de ontem, o café de cada manhã é servido”, nos lembra Maria Bethânia. Torture os dados como quiser, atualize a tabela acima conforme bem entender. Não importa muito. Tenha um projeto para seu portfólio em 2019 e nunca se esqueça: no longo prazo, a Bolsa norte-americana é bastante vencedora.

Mercados

Mercados abrem a quinta-feira sob retorno da aversão a risco. Depois da disparada de Wall Street ontem, os ganhos não se sustentam, com petróleo devolvendo parte da valorização da quarta-feira e preocupação em torno das negociações sobre a potencial paralisação do governo norte-americano. Com muita incerteza no horizonte, faltam drivers para estender o avanço de ontem para Wall Street, sem fluxo comprador novo.

Agenda norte-americana traz confiança do consumidor e pedidos de auxílio-desemprego. Por aqui, saem resultado fiscal do governo central, números de crédito e prévia do Ibovespa.

Ibovespa Futuro registra baixa de 0,4 por cento, dólar e juros futuros também recuam, mas variações são modestas.

Ações da Brava Energia (BRAV3) sobem forte e lideram altas do Ibovespa — desta vez, o petróleo não é o único “culpado”

O desempenho forte acontece em uma sessão positiva para o setor de petróleo, mas a valorização da commodity no exterior não é o principal catalisador das ações BRAV3 hoje

Correr da Vale ou para a Vale? VALE3 surge entre as maiores baixas do Ibovespa após dado de produção do 1T25; saiba o que fazer com a ação agora

A mineradora divulgou queda na produção de minério de ferro entre janeiro e março deste ano e o mercado reage mal nesta quarta-feira (16); bancos e corretoras reavaliam recomendação para o papel antes do balanço

Acionistas da Petrobras (PETR4) votam hoje a eleição de novos conselheiros e pagamento de dividendos bilionários. Saiba o que está em jogo

No centro da disputa pelas oito cadeiras disponíveis no conselho de administração está o governo federal, que tenta manter as posições do chairman Pietro Mendes e da CEO, Magda Chambriard

Até tu, Nvidia? “Queridinha” do mercado tomba sob Trump; o que esperar do mercado nesta quarta

Bolsas continuam de olho nas tarifas dos EUA e avaliam dados do PIB da China; por aqui, investidores reagem a relatório da Vale

Península de saída do Atacadão: Família Diniz deixa quadro de acionistas do Carrefour (CRFB3) dias antes de votação sobre OPA

Após reduzir a fatia que detinha na varejista alimentar ao longo dos últimos meses, a Península decidiu vender de vez toda a participação restante no Atacadão

Respira, mas não larga o salva-vidas: Trump continua mexendo com os humores do mercado nesta terça

Além da guerra comercial, investidores também acompanham balanços nos EUA, PIB da China e, por aqui, relatório de produção da Vale (VALE3) no 1T25

Bolsas perdem US$ 4 trilhões com Trump — e ninguém está a salvo

Presidente norte-americano insiste em dizer que não concedeu exceções na sexta-feira (11), quando “colocou em um balde diferente” as tarifas sobre produtos tecnológicos

Alívio na guerra comercial injeta ânimo em Wall Street e ações da Apple disparam; Ibovespa acompanha a alta

Bolsas globais reagem ao anúncio de isenção de tarifas recíprocas para smartphones, computadores e outros eletrônicos

Azul (AZUL4) busca até R$ 4 bilhões em oferta de ações e oferece “presente” para acionistas que entrarem no follow-on; ações sobem forte na B3

Com potencial de superar os R$ 4 bilhões com a oferta, a companhia aérea pretende usar recursos para melhorar estrutura de capital e quitar dívidas com credores

Smartphones e chips na berlinda de Trump: o que esperar dos mercados para hoje

Com indefinição sobre tarifas para smartphones, chips e eletrônicos, bolsas esboçam reação positiva nesta segunda-feira; veja outros destaques

Gigantes da bolsa derretem com tarifas de Trump: pequenas empresas devem começar a chamar a atenção

Enquanto o mercado tenta entender como as tarifas de Trump ajudam ou atrapalham algumas empresas grandes, outras nanicas com atuação exclusivamente local continuam sua rotina como se (quase) nada tivesse acontecido

Tarifa total de 145% dos EUA sobre a China volta a derrubar bolsas — Dow perde mais de 1 mil pontos e Ibovespa cai 1,13%; dólar sobe a R$ 5,8988

A euforia da sessão anterior deu lugar às incertezas provocadas pela guerra comercial entre as duas maiores economias do mundo; Wall Street e B3 devolvem ganhos nesta quinta-feira (10)

Dia de ressaca na bolsa: Depois do rali com o recuo de Trump, Wall Street e Ibovespa se preparam para a inflação nos EUA

Passo atrás de Trump na guerra comercial animou os mercados na quarta-feira, mas investidores já começam a colocar os pés no chão

Brava Energia (BRAV3) e petroleiras tombam em bloco na B3, mas analistas veem duas ações atraentes para investir agora

O empurrão nas ações de petroleiras segue o agravamento da guerra comercial mundial, com retaliações da China e Europa às tarifas de Donald Trump

Sem pílula de veneno: Casas Bahia (BHIA3) derruba barreira contra ofertas hostis; decisão segue recuo de Michael Klein na disputa por cadeira no conselho

Entre as medidas que seriam discutidas em AGE, que foi cancelada pela varejista, estava uma potencial alteração do estatuto para incluir disposições sobre uma poison pill; entenda

“Trump vai demorar um pouco mais para entrar em pânico”, prevê gestor — mas isso não é motivo para se desiludir com a bolsa brasileira agora

Para André Lion, sócio e gestor da estratégia de renda variável da Ibiuna Investimentos, não é porque as bolsas globais caíram que Trump voltará atrás na guerra comercial

Taxa sobre taxa: Resposta da China a Trump aprofunda queda das bolsas internacionais em dia de ata do Fed

Xi Jinping reage às sobretaxas norte-americanas enquanto fica cada vez mais claro que o alvo principal de Donald Trump é a China

CEO da Embraer (EMBR3): tarifas de Trump não intimidam planos de US$ 10 bilhões em receita até 2030; empresa também quer listar BDRs da Eve na B3

A projeção da Embraer é de que, apenas neste ano, a receita líquida média atinja US$ 7,3 bilhões — sem considerar a performance da subsidiária Eve

Ação da Vale (VALE3) chega a cair mais de 5% e valor de mercado da mineradora vai ao menor nível em cinco anos

Temor de que a China cresça menos com as tarifas de 104% dos EUA e consuma menos minério de ferro afetou em cheio os papéis da companhia nesta terça-feira (8)

Trump dobra a aposta e anuncia tarifa de 104% sobre a China — mercados reagem à guerra comercial com dólar batendo em R$ 6

Mais cedo, as bolsas mundo afora alcançaram fortes ganhos com a sinalização de negociações entre os EUA e seus parceiros comerciais; mais de 70 países procuraram a Casa Branca, mas a China não é um deles

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP