Um novo ciclo está começando no mercado imobiliário. E quem investir em imóveis pode lucrar com a alta de preços e aluguéis

Vindo de anos de crises, em que sobraram imóveis na prateleira para alugar e vender, o setor imobiliário se recupera e espera bons tempos com a retomada dos lançamentos e vendas.

Quando decidi que queria estudar parte da minha graduação em jornalismo fora do Brasil, uma das certezas que tinha era a de que eu iria morar com pessoas de vários outros países. Foi então que encontrei o italiano Bruno, a húngara Susana e a alemã Luísa para dividir um apartamento comigo no centro de Málaga, na Espanha.

Juntos encontramos um imóvel super bem localizado, com quartos individuais e dois banheiros. A pessoa que administrava os aluguéis era Emmanuelle, uma francesa que passou a viver no sul da Espanha e nutria uma admiração sem igual por investimentos no mercado imobiliário.

Na nossa primeira reunião para acertar os valores, dividir os quartos e pegar as chaves do lugar, passei horas contando para a Emmanuelle o pouco que conhecia do mercado de imóveis no Brasil. Ela queria saber tudo sobre o segmento, dos financiamentos até os contratos de aluguel.

Provavelmente os olhos da francesa caçadora de imóveis iriam brilhar se eles vissem as expectativas que os analistas têm para o mercado imobiliário brasileiro em 2019. Depois de anos em recessão, com incorporadoras tentando queimar estoques e proprietários segurando os preços dos aluguéis, o mercado entra no próximo ano com a primeira marcha engatada, pronto para subir a ladeira.

Segundo dados do mais recente relatório de expectativas do núcleo de Real Estate da Poli-USP, tanto o investidor do mercado residencial como do comercial terão oportunidades no próximo ano.

No primeiro caso, a expectativa é que o ciclo de “queima de estoque” dos antigos empreendimentos fique para trás e que o lançamento de novas unidades venha acompanhado da alta de preços.

Leia Também

O Real Estate projeta uma aceleração desses valores acima da inflação, pressionados tanto pela expectativa de retomada da economia como pela equação 'demanda x oferta' mais favorável para as companhias.

Esse cenário é bom para quem já tem imóveis e está esperando o mercado melhorar para vender. Também vale para quem está pensando em comprar de olho na valorização - só que quem esperar muito já vai levar um produto mais caro para casa.

Já no mercado comercial o foco deve ser nos reajustes dos aluguéis. Se concretizada a agenda reformista e liberal do novo governo federal, a tendência é de que as empresas retomem seus investimentos, incluindo o de pessoal, o que viria acompanhado de uma ampliação de seus espaços. Com isso, haveria um impulso da demanda, levando os preços de aluguel para cima e aumentando seu retorno.

Onde investir em 2019

Esta matéria faz parte de uma série de reportagens sobre onde investir em 2019, com as perspectivas para os diferentes ativos. São eles:

- Ações

- Imóveis (você está aqui)

- Fundos imobiliários

- Tesouro Direto

- Renda fixa, além do Tesouro Direto

- Criptomoedas

- Câmbio

Conversei com alguns especialistas em mercado imobiliário para detalhar o que você deve esperar do setor no ano que vem e quais as oportunidades de investimento.

Mercado residencial: de olho nas novas torres

O segmento residencial mergulhou de cabeça na crise econômica nos últimos anos e está iniciando neste momento um novo ciclo. O Reinaldo Fincatti, diretor da Embraesp, diz que 2018 deve fechar com um número de lançamentos acima do acumulado de 2017, puxado sobretudo pelo último trimestre, com o pós-eleição e a queda do nervosismo típico das mudanças de governo.

É o fim de uma fase muito ruim para os imóveis residenciais, que teve um boom dos lançamentos seguido por um período de crise econômica, fato que abriu caminho para um verdadeiro mar de projetos sem comprador. Tudo isso derrubou os preços dos imóveis e elevou os estoques das construtoras, um pesadelo para incorporadoras e investidores.

Também foi nessa época que muita gente se deu mal comprando imóveis na planta para revender após a finalização da obra. Quem fazia isso antes de 2015, costumava ter no fim da obra um imóvel que poderia vender por um preço maior, o que rendia mais do que a maioria das aplicações financeiras.

O problema é que depois desse ano, o mercado esfriou e os imóveis deixaram de se valorizar. Quem estava apertado teve até que vender por menos e perdeu dinheiro. Já quem queria comprar e não tinha pressa nenhuma para vender até se deu bem nos últimos anos e conseguiu boas barganhas.

Só que esse jogo todo vai mudar com o novo ciclo que chega. O estoque de imóveis está equilibrado e a demanda está em alta. O crédito ainda está barato e a tendência é, portanto, de alta de preços.

A mais recente pesquisa da Secovi-SP (sindicato que representa o setor de habitação) sobre a comercialização de imóveis na capital paulista, divulgada em outubro, comprova que o setor vive uma retomada. No acumulado do ano até aquele mês foram vendidas 20.882 unidades, o maior valor desde o início da crise econômica.

E como será 2019?

Com ainda mais oportunidades. Na visão de Fincatti, o número de lançamentos deve subir acima da média dos últimos 10 anos. Para se ter uma ideia, a cidade de São Paulo teve 30 mil unidades por ano lançadas na última década, em 2019 o diretor da Embraesp projeta 33 mil - crescimento de 10%.

Lançamentos são bons, significam mais opções e barganhas e, no meio de um bolo maior de unidades, você tem mais chance de achar a sua. Como o ciclo ainda está no começo, quem procura imóveis para comprar ainda pode lucrar com a alta de preços que virá nos próximos anos.

Para te ajudar a encontrar boas oportunidades, Fincatti traz algumas dicas na hora de avaliar o investimento em um imóvel. São elas:

- verificar o preço unitário por metro quadrado de área útil;

- conferir se quantas vagas de garagem o imóvel possui (os que têm mais trazem retorno maior);

- observar a localização, fazendo a famosa pesquisa de campo no mercado de locação ao redor da cidade.

E o aluguel?

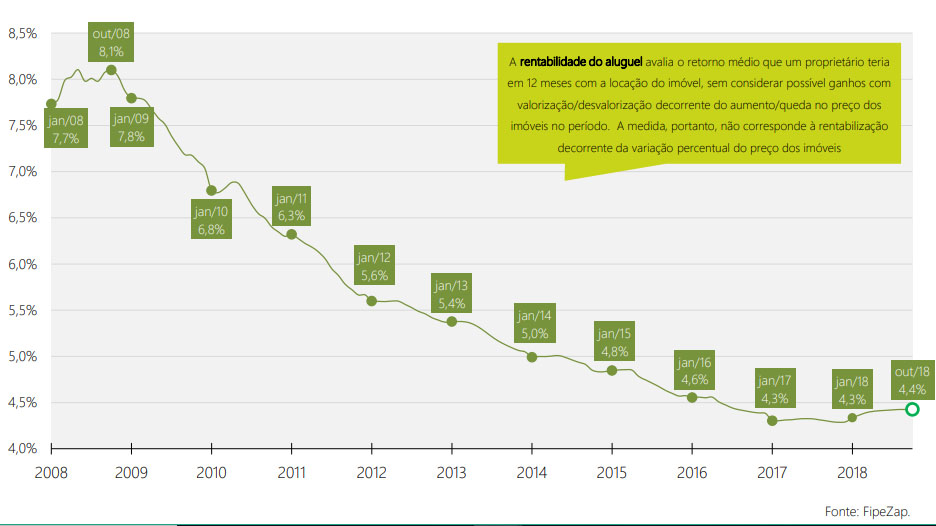

No caso de quem pensa em comprar para alugar, o que importa mesmo é a taxa de rentabilidade. Essa taxa nada mais é do que a relação entre o valor de aluguel e valor de venda do imóvel - quanto maior a taxa, mais lucrativo é o seu investimento em comparação com outras aplicações.

Nos últimos anos esse percentual sofreu com quedas consecutivas, mas a expectativa para os próximos é de um movimento de recuperação crescente. De acordo com dados da FipeZap, desde o início deste ano a rentabilidade do aluguel vem apresentando ligeiro aumento, com o retorno médio anualizado de 4,4% em outubro, e essa tendência deve se manter nos próximos meses.

Mercado comercial: hora de comprar e alugar

O mercado de aluguel de escritórios e salas comerciais (sobretudo aquelas localizadas em regiões nobres e mais valorizadas) foi um dos que mais sofreu na crise. É justamente aí que você deve encontrar as melhores oportunidades de investimento em 2019.

Isso porque a recuperação da economia brasileira, se concretizada, deve impulsionar a expansão das empresas e de seus quadro de funcionários. A tese, no entanto, ainda não é consenso no setor, que ainda tem um estoque alto e depende da força da demanda para se reerguer.

Entre os otimistas está João da Rocha Lima Júnior, representante do Núcleo Real Estate. Ele explica que entre o lançamento de um edifício comercial e a entrega efetiva das salas, existe um período de cerca de 5 anos. Observando o mercado paulistano, por exemplo, ele disse que atualmente existem poucos projetos de lançamentos de novas torres, o que deixa pouca margem de expansão da oferta nos próximos anos.

Com a oferta restrita, e se o governo de Bolsonaro de fato conseguir aprovar reformas e deslanchar a economia, o mercado imobiliário pode sentir uma pressão acima da média dos preços de aluguéis e dos rendimentos dos proprietários. A expectativa dele é de uma recuperação dos valores mais branda em 2019, ganhando impulso em 2020 e 2021 e chegando a um pico em 2022-2023.

Mas vale lembrar que essa expansão de preços está condicionada aos resultados do novo governo. O investidor que compra salas comerciais deve saber que assume uma dose extra de risco caso o capital político da equipe Bolsonaro não consiga aprovar reformas e tocar pautas importantes para a economia.

Já para Reinaldo Fincatti, o segmento ainda segue muito afetado pela crise, e somente mudanças profundas na economia do Brasil podem reverter esse quadro a favor de quem investe em escritórios comerciais.

Dados da Fipezap sobre locações comerciais mostram que, nos últimos cinco anos, o retorno de investimento em 12 meses dos proprietários de espaços comerciais ficou bem abaixo do CDI. Apesar de uma aproximação dessas taxas nos últimos anos, ainda há uma grande diferença.

Mas se você de fato acredita na retomada da economia brasileira, o Reinaldo te aconselha a procurar empreendimentos que estão sendo lançados atualmente e que vão ser entregues em dois ou três anos. Pensando na questão do tipo de mercado que mais cresce no país e nas possibilidades, ele indica locais voltados para o setor de comércio e serviços, como lojas em shoppings e aquelas localizadas no térreo de edifícios.

Vai ter dinheiro pra comprar?

Acompanhando a tendência de crescimento dos lançamentos de nova unidades, dos preços de compra e venda e do valor do aluguel, o crédito imobiliário está em expansão e deve caminhar para uma retomada mais forte em 2019.

O presidente da Abecip (associação que representa o segmento de crédito imobiliário), Gilberto Duarte, me disse que o protagonista dessa alta foram os bancos privados. Eles mudaram sua postura de "desprezo" ao crédito imobiliário e vieram para a briga com a Caixa Econômica com juros mais baixos.

Na avaliação do Gilberto, o apetite dos bancos também será crucial para o desempenho do setor em 2019, já que evidencia um interesse do mercado nos novos projetos imobiliários. Ele também espera um novo recorde nas concessões do Minha Casa Minha Vida em 2018.

E por falar em novos projetos, o Gilberto destacou duas mudanças no segmento de crédito que devem ser a base do crescimento no próximo ano. São elas: a aprovação na nova lei dos distratos - sancionada nesta quinta-feira, 27, pelo presidente Michel Temer - e a regulamentação das Letras Imobiliárias Garantidas (LIGs), além também da entrada dos bancos privados no crédito associativo. O presidente Michel Temer sancionou nesta quinta-feira (27) a lei dos distratos.

A mudança na legislação dos distratos era uma grande demanda do mercado para que as instituições de crédito pudesse ter mais confiança no crédito e praticar taxas menores. O distrato é um contrato com novas condições sobre o financiamento e que anula os efeitos do acordo inicialmente firmado entre a incorporadora e o cliente.

Duarte conta que, na crise, o cliente podia sair do financiamento a um custo baixo, comprometendo a saúde financeira da empresa e muitas vezes a entrega dos imóveis para aqueles que seguiam no projeto.

Na prática, a incorporadora precisava colocar esse custo no preço ou teria sérios problemas financeiros (o que aconteceu, de fato, com muitas delas). Com a nova lei, a tendência é que esse movimento seja atenuado, impactando nos investimentos e nos preços praticados pelo setor.

Ações das incorporadoras

Vale lembrar também que a nova lei do distrato e a própria recuperação do setor imobiliário pode ser uma grande oportunidade para quem investe nas ações das incorporadoras. A lei foi aprovada nesta quinta-feira pelo presidente Michel Temer.

Com o mercado mais aquecido e competitivo, Duate acredita que a tendência para 2019 é de que esses papéis tenham uma performance acima da média dos últimos anos, sobretudo se as reformas fiscais forem de fato aprovadas pelo novo governo.

Quem também deve performar acima de média são as novatas LIG’s. Em pouco tempo no mercado brasileiro, elas já movimentaram alguns milhões de reais e, à medida que essa alternativa cresce, outra velha conhecida dos brasileiros vai perdendo espaço quando o assunto é atender ao crédito imobiliário: a poupança.

Tal qual a poupança, a LIG é segura para o investidor e existe há centenas de anos em outros países - e nunca apresentou um caso de default, lembra Duarte. Isso é interessante porque, para os bancos e incorporadoras, a LIG melhora o ambiente de mercado, sem afugentar aquele investidor que foge de qualquer risco. Quer saber tudo sobre essa tal de LIG? Então aproveita e confere essa matéria especial sobre o tema feita pelo Vinícius Pinheiro.

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

RBR Properties (RBRP11) encerra contrato de locação por inadimplência de inquilino — e os cotistas vão sentir os impactos no bolso

Após uma série de atrasos dos aluguéis em 2024 e uma nova inadimplência em fevereiro, o fundo anunciou a rescisão do contrato de locação de um dos principais ativos do portfólio

Não é a Vale (VALE3): BTG recomenda compra de ação de mineradora que pode subir quase 70% na B3 e está fora do radar do mercado

Para o BTG Pactual, essa mineradora conseguiu virar o jogo em suas finanças e agora oferece um retorno potencial atraente para os investidores; veja qual é o papel

TIM (TIMS3) anuncia pagamento de mais de R$ 2 bilhões em dividendos; veja quem tem direito e quando a bolada cai na conta

Além dos proventos, empresa anunciou também grupamento, seguido de desdobramento das suas ações

Correios decidem encerrar contrato de locação com o FII TRBL11; fundo imobiliário indica que vai acionar a Justiça

A estatal havia aberto o processo administrativo para a rescisão do contrato de locação com o TRBL11 em dezembro. Com a decisão, os Correios estabeleceram um prazo para a desocupação do galpão

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Após virar pó na bolsa, Dotz (DOTZ3) tem balanço positivo com aposta em outra frente — e CEO quer convencer o mercado de que a virada chegou

Criada em 2000 e com capital aberto desde 2021, empresa que começou com programa de fidelidade vem apostando em produtos financeiros para se levantar, após tombo de 97% no valuation

Nova faixa do Minha Casa Minha Vida deve impulsionar construtoras no curto prazo — mas duas ações vão brilhar mais com o programa, diz Itaú BBA

Apesar da faixa 4 trazer benefícios para as construtoras no curto prazo, o Itaú BBA também vê incertezas no horizonte

JBS (JBSS3) pode subir 40% na bolsa, na visão de Santander e BofA; bancos elevam preço-alvo para ação

Companhia surpreendeu o mercado com balanço positivo e alegrou acionistas com anúncio de dividendos bilionários e possível dupla listagem em NY

CEO da Americanas vê mais 5 trimestres de transformação e e-commerce menor, mas sem ‘anabolizantes’; ação AMER3 desaba 25% após balanço

Ao Seu Dinheiro, Leonardo Coelho revelou os planos para tirar a empresa da recuperação e reverter os números do quarto trimestre

FII Kinea Renda Imobiliária (KNRI11) já tem novo inquilino para imóvel que ainda está em construção; veja detalhes do negócio

Por ainda estar em construção, a locação do imóvel ainda não terá impacto nas cotas do KNRI11 no curto prazo

Oncoclínicas (ONCO3) fecha parceria para atendimento oncológico em ambulatórios da rede da Hapvida (HAPV3)

Anunciado a um dia da divulgação do balanço do quarto trimestre, o acordo busca oferecer atendimento ambulatorial em oncologia na região metropolitana de São Paulo

Braskem (BRKM5) salta na bolsa com rumores de negociações entre credores e Petrobras (PETR4)

Os bancos credores da Novonor estão negociando com a Petrobras (PETR4) um novo acordo de acionistas para a petroquímica, diz jornal

JBS (JBSS3): Com lucro em expansão e novos dividendos bilionários, CEO ainda vê espaço para mais. É hora de comprar as ações?

Na visão de Gilberto Tomazoni, os resultados de 2024 confirmaram as perspectivas positivas para este ano e a proposta de dupla listagem das ações deve impulsionar a geração de valor aos acionistas

Azzas cortadas? O que está por trás da disputa que pode separar o maior grupo de moda da América Latina

Apesar da desconfiança sobre o entrosamento entre os líderes, ninguém apostava num conflito sem solução para a Azzas 2154, dona de marcas como Hering e Arezzo

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP