Será que John Nash venderia ações em uma OPA?

O que fazer quando alguém oferece uma bolada para tomar o controle de uma empresa e comprar todas as ações disponíveis no mercado?

Cinco mulheres entram em um bar, uma delas, uma loira praticamente perfeita, ofusca as demais e chama todos os olhares para si.

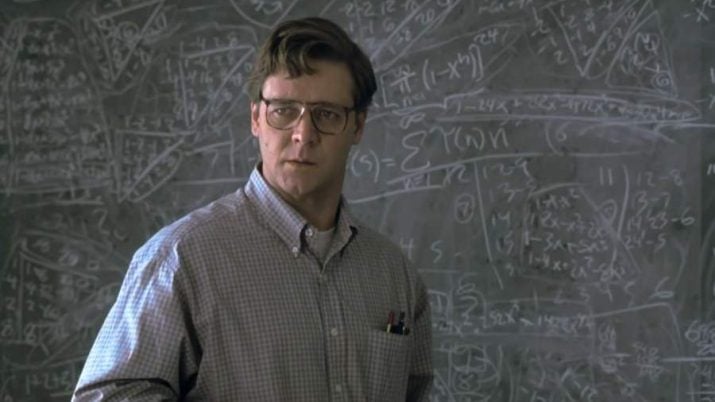

Enquanto um grupo de alunos discute como aplicar os ensinamentos de Adam Smith (maximizar o resultado do grupo via maximização dos esforços individuais) e briga para saber quem vai chegar primeiro na loira, John Nash tem a epifania que, anos depois, lhe renderia o Nobel de Economia.

“Adam Smith precisa ser revisitado...”

Depois de muito estudo (e uma boa dose de esquizofrenia), Nash conclui que o melhor resultado coletivo só pode ser alcançado se cada membro fizer o que é melhor para si e para o grupo.

Apesar de datado, “Uma Mente Brilhante” me marcou porque (i) Jennifer Connelly e (ii) poucos meses antes, tinha estudado o “Dilema do Prisioneiro”, que geralmente é utilizado para ilustrar como funciona o tal do equilíbrio de Nash.

Imagine dois comparsas recém enclausurados. Quando confrontados com a possibilidade de delação, se os dois se mantiverem em silêncio, cada um fica só seis meses em cana – esse seria o melhor resultado para o grupo.

Leia Também

Porém, do ponto de vista individual, é sempre melhor entregar o seu “parceiro” – sua pena é reduzida ao delatar, independentemente do que o outro faça. Como Sergio Moro bem sabe, cada um toma a decisão ótima para si, ambos acabam delatando e ficam cinco anos na prisão.

Dadas as regras do jogo, os indivíduos são incapazes de maximizar o resultado para o grupo e para si mesmos – contrariando a teoria de Adam Smith, buscando melhorar sua situação individual, acabam chegando a uma resolução não ótima.

Por mais que a prisão (espero) e a Jennifer Connely estejam longe do seu dia a dia, o dilema do prisioneiro e o equilíbrio de Nash estão mais presentes no seu cotidiano do que você pode imaginar.

O dilema da OPA

Diariamente, você pondera o resultado de conversas com seu chefe, com vendedores e até com seus filhos. Inconscientemente, traça o tempo todo estratégias semelhantes às apresentadas no dilema do prisioneiro.

E, claro, seus investimentos não poderiam ficar de fora da brincadeira.

Dentre as muitas aplicações, gosto de como se desenha a decisão sobre as OPAs – o que fazer quando alguém oferece uma bolada para tomar o controle de uma empresa e comprar todas as ações disponíveis no mercado?

Quando um investidor, ou o próprio controlador, resolve comprar uma fatia relevante da companhia, muitas vezes realizam o que chamamos de Oferta Pública de Aquisição (OPA).

As OPAs seguem uma série de regras estabelecidas pela CVM, que dependem das motivações, tamanho da oferta, nível de governança da companhia, diretrizes do estatuto social e muito mais.

Mas, de uma forma geral, ela precisa tratar todos os acionistas de forma equânime e, se for realizada por controlador, pela própria empresa ou por alguma pessoa vinculada, é preciso que se apresente um laudo de avaliação independente, com racional e premissas para o cálculo do valor de mercado das ações.

Salvo algumas ocasiões especiais, cabe ao acionista minoritário (você) a decisão entre vender ou não as suas ações nas condições de preço, prazo e liquidação da OPA. É justamente na tomada desta decisão que entram os estudos de Nash.

Aderir ou não aderir?

A primeira coisa a notar é que quem realiza a OPA, invariavelmente, acha que pode extrair mais valor dos ativos do que o que está disposto a pagar – o objetivo de todo investidor é comprar ações abaixo do preço justo (na pior das hipóteses, paga o valor justo).

O pulo do gato: ativos iguais podem ter valores diferentes para pessoas diferentes – a beleza (ou o valor) está nos olhos de quem vê.

Muitas vezes, um grande investidor acredita que é capaz de melhorar as operações, reduzir custos, aumentar eficiência, capturar sinergias, renegociar dívidas e até mesmo dividir o todo e vender, em separado, as partes do negócio com uma certa dose de lucro.

Nesse contexto, uma ação tem mais valor para um eventual comprador do que para você, já que a empresa, depois da transação, se tornaria mais rentável.

Oras, será que não faria muito mais sentido não vender as ações e esperar que as transformações ocorram?

O problema é que, se todo mundo pensar assim, ninguém vende as ações e a empresa fica na mesma. Saem perdendo os minoritários e o potencial novo controlador.

É por isso que, geralmente, as OPAs são feitas com um “prêmio” – o comprador oferece um valor acima do preço de tela (preço de negociação atual da companhia), para estimular os minoritários a venderem suas fatias – dessa forma, os ganhos são divididos entre os acionistas atuais e os novos acionistas.

Simplificando: imagine as ações da XPTO3, cotadas a R$ 10 cada. Se um investidor acredita que, sob sua administração, pode levar a companhia para R$ 15, faz uma OPA a R$ 12,50 e divide os ganhos potenciais com os atuais acionistas.

Na prática, a situação é bem mais complexa, mas a ideia por trás de todas as contas complicadas de bankers, financistas e corretores é justamente essa.

Em um mundo ideal, você não vende as ações na OPA e deixa que todo mundo venda. Depois de um tempo, quando as ações baterem os R$ 15, você vende no mercado e coloca um lucro muito maior no bolso.

O problema é que, por mais esperto que você seja, eu te garanto que tem muita gente bem esperta no mercado – não vai rolar. Se ninguém decidir participar da oferta, as ações vão ficar nos R$ 10 (correm o risco até de cair, pela frustração do negócio).

Por outro lado, se todo mundo resolver vender e só você ficar com os papéis, provavelmente vai se ver “casado” por um bom tempo com um papel de baixa liquidez. Não raro, em uma OPA de grande alcance vemos os papéis caírem mais de 20% nos minutos seguintes à realização da oferta.

Nos dois casos, o melhor que você tem a fazer é vender pelos R$ 12,50, independentemente do que os demais investidores façam, assim como no Dilema do Prisioneiro.

Maldição do vencedor

Existe ainda uma terceira opção.

Um grupo grande de minoritários pode se juntar e exigir que o valor da OPA seja maior e/ou que as condições sejam melhores. Veja, muitas vezes as OPAs precisam ser aprovadas em assembleias e, se um grande número de acionistas se organizar, é possível negociar diretamente com o ofertante.

Você pode comparecer à assembleia e exercer seu direito de voto (proporcional à sua posição acionária) ou pode emitir procuração para que o bloco de minoritários te represente nas discussões. O sucesso da empreitada vai depender muito do apetite do comprador e até quanto ele está disposto a pagar para fechar o negócio.

O mais interessante é quando mais de um comprador se mostra interessado pelo ativo e começa um leilão para ver quem leva a brincadeira. Nesses casos, o prêmio da OPA costuma ser tão grande que os minoritários ficam com a maior parte do potencial de ganho e os novos controladores amargam prejuízos significativos com a transação.

Existe até um nome para isso – winner’s curse ou maldição do vencedor.

Quem acompanhou o caso de Eletropaulo (ELPL3), viu na prática: em março, a Energisa ofereceu R$ 19,38 por ação. Não demorou muito e Enel (Itália) e Neoenergia entraram na briga. A italiana acabou levando por R$ 45,22, um preço injustificável até para o mais otimista dos modelos.

Quando surgir uma OPA no seu caminho, é fundamental redobrar a atenção e ler todos os comunicados que receber, para ter sempre conhecimento de quais opções te cabem a cada momento. Também é importante estabelecer o que considera um preço mínimo e não se deixar levar pela emoção – disciplina sempre!

Junto com a divulgação da OPA, o ofertante deve apresentar o racional para o preço oferecido, nem que seja um prêmio sobre a média dos últimos pregões. Leia, estude e converse com os demais acionistas – ao contrário do caso dos prisioneiros delatores, é permitido que se troque impressões e combine o voto para maximizar seus resultados: não é preciso ter um prêmio Nobel para se dar bem no meio de uma OPA.

Taxa sobre taxa: Resposta da China a Trump aprofunda queda das bolsas internacionais em dia de ata do Fed

Xi Jinping reage às sobretaxas norte-americanas enquanto fica cada vez mais claro que o alvo principal de Donald Trump é a China

CEO da Embraer (EMBR3): tarifas de Trump não intimidam planos de US$ 10 bilhões em receita até 2030; empresa também quer listar BDRs da Eve na B3

A projeção da Embraer é atingir uma receita líquida média de US$ 7,3 bilhões em 2025 — sem considerar a performance da subsidiária Eve

Ação da Vale (VALE3) chega a cair mais de 5% e valor de mercado da mineradora vai ao menor nível em cinco anos

Temor de que a China cresça menos com as tarifas de 104% dos EUA e consuma menos minério de ferro afetou em cheio os papéis da companhia nesta terça-feira (8)

Minerva (BEEF3): ações caem na bolsa após anúncio de aumento de capital. O que fazer com os papéis?

Ações chegaram a cair mais de 5% no começo do pregão, depois do anúncio de aumento de capital de R$ 2 bilhões na véspera. O que fazer com BEEF3?

Não foi só a queda do preço do petróleo que fez a Petrobras (PETR4) tombar ontem na bolsa; saiba o que mais pode ter contribuído

O ministro de Minas e Energia, Alexandre Silveira, teria pedido à estatal para rever novamente o preço do diesel, segundo notícias que circularam nesta segunda-feira (7)

Prazo de validade: Ibovespa tenta acompanhar correção das bolsas internacionais, mas ainda há um Trump no meio do caminho

Bolsas recuperam-se parcialmente das perdas dos últimos dias, mas ameaça de Trump à China coloca em risco a continuidade desse movimento

Sem medo do efeito Trump: Warren Buffett é o único entre os 10 maiores bilionários do mundo a ganhar dinheiro em 2025

O bilionário engordou seu patrimônio em US$ 12,7 bilhões neste ano, na contramão do desempenho das fortunas dos homens mais ricos do planeta

Sem aversão ao risco? Luiz Barsi aumenta aposta em ação de companhia em recuperação judicial — e papéis sobem forte na B3

Desde o início do ano, essa empresa praticamente dobrou de valor na bolsa, com uma valorização acumulada de 97% no período. Veja qual é o papel

Equatorial (EQTL3): Por que a venda da divisão de transmissão pode representar uma virada de jogo em termos de dividendos — e o que fazer com as ações

Bancões enxergam a redução do endividamento como principal ponto positivo da venda; veja o que fazer com as ações EQTL3

Ibovespa chega a tombar 2% com pressão de Petrobras (PETR4), enquanto dólar sobe a R$ 5,91, seguindo tendência global

O principal motivo da queda generalizada das bolsas de valores mundiais é a retaliação da China ao tarifaço imposto por Donald Trump na semana passada

Brasil x Argentina na bolsa: rivalidade dos gramados vira ‘parceria campeã’ na carteira de 10 ações do BTG Pactual em abril; entenda

BTG Pactual faz “reformulação no elenco” na carteira de ações recomendadas em abril e tira papéis que já marcaram gol para apostar em quem pode virar o placar

Disputa aquecida na Mobly (MBLY3): Fundadores da Tok&Stok propõem injetar R$ 100 milhões se OPA avançar, mas empresa não está lá animada

Os acionistas Régis, Ghislaine e Paul Dubrule, fundadores da Tok&Stok, se comprometeram a injetar R$ 100 milhões na Mobly, caso a OPA seja bem-sucedida

Mark Zuckerberg e Elon Musk no vermelho: Os bilionários que mais perdem com as novas tarifas de Trump

Só no último pregão, os 10 homens mais ricos do mundo perderam, juntos, em torno de US$ 74,1 bilhões em patrimônio, de acordo com a Bloomberg

Carrefour Brasil (CRFB3): controladora oferece prêmio mais alto em tentativa de emplacar o fechamento de capital; ações disparam 10%

Depois de pressão dos minoritários e movimentações importantes nos bastidores, a matriz francesa elevou a oferta. Ações disparam na bolsa

China não deixa barato: Xi Jinping interrompe feriado para anunciar retaliação a tarifas de Trump — e mercados derretem em resposta

O Ministério das Finanças da China disse nesta sexta-feira (4) que irá impor uma tarifa de 34% sobre todos os produtos importados dos EUA

Um café e um pão na chapa na bolsa: Ibovespa tenta continuar escapando de Trump em dia de payroll e Powell

Mercados internacionais continuam reagindo negativamente a Trump; Ibovespa passou incólume ontem

Cardápio das tarifas de Trump: Ibovespa leva vantagem e ações brasileiras se tornam boas opções no menu da bolsa

O mais importante é que, se você ainda não tem ações brasileiras na carteira, esse me parece um momento oportuno para começar a fazer isso

Ações para se proteger da inflação: XP monta carteira de baixo risco para navegar no momento de preços e juros altos

A chamada “cesta defensiva” tem dez empresas, entre bancos, seguradoras, companhias de energia e outros setores classificados pela qualidade e baixo risco

Petrobras (PETR4) e Vale (VALE3) perdem juntas R$ 26 bilhões em valor de mercado e a culpa é de Trump

Enquanto a petroleira sofreu com a forte desvalorização do petróleo no mercado internacional, a mineradora sentiu os efeitos da queda dos preços do minério de ferro

Brava (BRAV3) despenca 10% em meio à guerra comercial de Trump e Goldman Sachs rebaixa as ações — mas não é a única a perder o brilho na visão do bancão

Ações das petroleiras caem em bloco nesta quinta-feira (3) com impacto do tarifaço de Donald Trump. Goldman Sachs também muda recomendação de outra empresa do segmento e indica que é hora de proteção

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP